Je ne suis pas du tout surpris par la faiblesse de l’or ces derniers jours. Comme anticipé dans mon dernier suivi, nous devrions toucher un dernier creux cet été avant d’entamer la prochaine hausse, qui devrait nous porter bien au-delà de $1000. Fondamentalement, rien n’a changé, bien au contraire, mais le cours de l’or a consolidé pour plusieurs raisons :

1. La consolidation sur l’or nécessitait un peu plus de temps pour réparer les dégâts techniques de l’automne passé. Plus longue sera la base établie à ces niveaux, et plus haut ira le prochain mouvement de hausse.

2. Tant que l’or n’est pas engagé dans une impulsion de hausse majeure, il est susceptible de revenir à ses moyennes mobiles de long terme, comme la moyenne mobile exponentielle à 200 jours ou la moyenne mobile à 325 jours. Ces deux moyennes sont aujourd’hui à $897 et $881, respectivement. L’or pourrait même baisser jusque vers $845-$850 (environ 580 euros), sans que cela soit considéré comme « anormal » d’un point de vue consolidation et volatilité pour ce métal. Mais mes fenêtres d’achat sont situées à $900 et 650 euros, parce que j’estime que ces niveaux offrent de très bons points d’entrée pour le moyen et long terme.

3. L’été est habituellement une mauvaise saison pour l’or. Il faut souvent attendre la fin du mois d’août pour voir les acheteurs revenir dans ce marché. Traditionnellement, ce sont les Indiens qui reviennent en septembre et qui font grimper les prix avec leurs achats en prévisions de la saison des fêtes et des mariages. J’ai l’impression que les investisseurs ont fini par intégrer cela dans leurs modèles de trading, et ont tendance à éviter d’entrer dans le marché de l’or en été, ce qui cause une réduction des volumes.

4. Pratiquement tous les analystes du marché de l’or avaient remarqué la figure potentielle de tête-épaules inversée, figure de retournement haussière, avec comme cible $1’300. Pratiquement tous attendaient fébrilement la cassure des $1000 pour voir les $1’300 être servis sur un plateau pour le dessert. Malheureusement, les choses ne sont jamais aussi simples. Le marché de l’or est beaucoup plus irrationnel et imprévisible, et nous pouvons être certains que lorsque tout le monde s’attend à une cassure à la hausse, le prix nous fait un majestueux pied de nez, en dessinant une dernière pointe baissière! J’ai l’impression qu’une correction sur l’or attend toujours deux choses pour se terminer : qu’elle ait causé suffisamment de pertes aux derniers venus qui ont acheté sur le dernier sommet (c’est chose faite en 2008 avec un creux à $680) ET qu’elle ait duré suffisamment longtemps pour renverser le sentiment chez les habituels suiveurs du marché de l’or. En principe, une correction ne prend fin qu’avec un sentiment déprimé, et une nouvelle hausse ne débute que dans le scepticisme général. Je pense qu’un pic de baisse jusqu’à $900-$880 sera nécessaire pour éliminer le trop plein d’optimisme de ces derniers mois, mais il est aussi possible que nous descendions plus bas, même si ce n’est pas le scénario que je privilégie. En termes d’euros, je vois le risque maximal à 625 euros environ.

5. Je pense que nous nous trouvons dans l’oeil du cyclone de la crise. Les marchés boursiers ne savent plus trop dans quelle direction aller, et tout le monde attend les prochaines statistiques pour savoir si le pire est derrière ou devant nous. Le marché de l’or est dans cette même hésitation. Il y a les fondamentaux de long terme qui vont sans aucun doute pousser le prix de l’or à la hausse ces prochaines années (inflation de la masse monétaire, achats massifs d’or de certaines banques centrales, aggravation de la dette de certains Etats, dégradation de la confiance des investisseurs dans le dollar et dans toutes les autres devises, prolongation de la crise, dégoût total sur les marchés boursiers, qui sont encore loin d’avoir touché un point bas en termes de valorisations, …). Mais sur le court terme, nous pourrions tout à fait voir un rebond sur le dollar et une reprise des craintes concernant la déflation, ce qui pèserait un peu sur le cours de l’or, qui n’a pas encore le statut de valeur refuge supérieure au cash. Lorsque vous voyez avec quel empressement les gens sont capables de vendre leurs vieux bijoux en or contre du cash (phénomène en hausse depuis la crise), vous comprenez que nous sommes encore loin de la fin du marché haussier sur l’or! En revanche, lorsque le cash deviendra suspect et qu’on s’empressera de l’échanger contre de l’or, de l’argent ou n’importe quoi d’autre de tangible, nous serons arrivés vers la fin de ce marché haussier. Mais ce ne sera pas avant de nombreuses années, car en se basant sur l’histoire des grands cycles économiques, et sur de nombreux ratios, le cycle haussier de l’or est loin d’être parvenu à son terme!

6. Les commerciaux étaient massivement vendeurs nets sur le marché des contrats à termes sur l’or (COMEX). L’or peut grimper malgré cela, mais en principe, c’est un signal de mise en garde, car les commerciaux gagnent souvent leurs paris. Inversement, lorsqu’ils sentent que le prix a touché un plancher en béton armé (au-delà duquel les acheteurs sont trop nombreux et les mettent en danger), ils débouclent leurs positions et cela envoie un signal d’achat sur un de mes indicateurs. La dernière fois qu’un signal d’achat a été produit par cet indicateur, c’était le 7 novembre 2008, dix jours ouvrables après que l’or ait touché son creux à $680. Il est fort possible que nous recevions un dernier signal d’achat avec cet indicateur avant de briser définitivement les $1000. Si un tel signal nous parvient, alors il faudra se montrer agressivement acheteur d’or physique, car de tels signaux d’achat sont rares (entre 1 et 2 signaux d’achat par année). Je vous en tiendrai informé.

7. L’or recyclé était en forte hausse en début d’année, et il paraîtrait (à vérifier) que pour cause de crise du secteur, même les fabricants de montre de luxe déstockent en envoyant à la fonderie leurs dernières créations en or : https://www.migrosmagazine.ch/index.cfm?id=24940

Ce type de recyclage représente bien entendu une composante très faible de l’offre totale d’or dans le monde ! Quoiqu’il en soit, le marché mondial de la joaillerie est en berne pour cause de crise. La demande de bijoux a fortement chuté, et n’aide pas à soutenir le prix de l’or si la demande d’investissement connaît un creux passager, comme c’est le cas depuis le début du mois de juin.

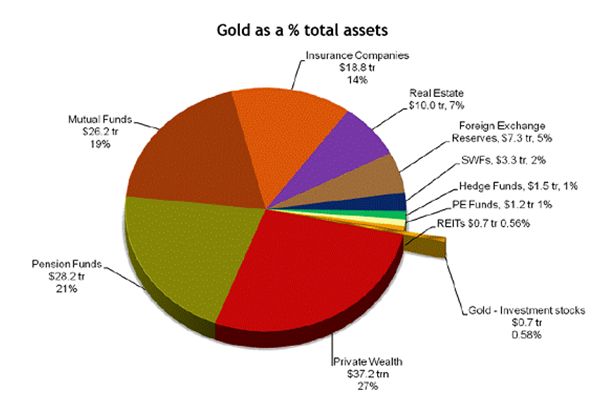

Pour le plus long terme, je m’attends à ce que la demande d’investissement pour l’or finisse par dépasser la demande en or de joaillerie. Pensez par exemple que la Chine devrait encore acheter au moins 4’000t d’or pour faire passer ses réserves d’or à 10% de ses réserves de change. Pensez aussi que l’or ne représente encore qu’une infime part dans l’allocation de la fortune mondiale :

Voilà pour les raisons de la faiblesse passagère de l’or. La bonne nouvelle est que nous nous approchons d’une fenêtre d’achat pour l’or en termes d’euros (650 euros), de dollars ($900), et que nous sommes déjà dedans en termes de francs suisses (1000 francs l’once). Voici le graphique en hebdomadaire que je postais le 22 juin sur le forum de crise-mondiale.fr

Discussion sur les interventions possible du cartel de l’or (vous pouvez rajouter ou non cette rubrique si vous pensez que c’est assez clair pour les lecteurs

Certains pensent que le niveau des $1000 est défendu bec et ongles par le cartel de l’or, formé de certaines grandes banques comme JP Morgan et HSBC, les mêmes que l’on retrouve sous l’appellation de commerciaux et qui prennent autant de positions vendeuses sur le COMEX, et les mêmes qui sont dépositaires des avoirs en or physique des ETFs américains sur l’or et l’argent, GLD et SLV. Ce cartel serait l’idée de la Fed et du Trésor américain pour déprimer le marché de l’or et défendre la monnaie papier contre sa rivale, la monnaie or, en concurrence directe depuis 1971. Lorsque des mauvaises nouvelles arrivent pour le dollar et les marchés financiers, vous pouvez être certains d’assister à un coup de matraquage préventif sur le marché de l’or. Les vagues de ventes actuelles sur le marché de l’or pourraient être le fait de cette manipulation des prix par ces banques. Je n’étais pas très chaud pour défendre cette thèse il y a quelques années, mais les preuves ont fini par s’imposer à moi en observant minutieusement le marché et les mouvements de ces grandes banques (lire mon suivi n°19).

Toutefois, je pense qu’il n’y a plus grand chose à craindre de ce cartel. Sa dernière intervention sur le marché de l’or en octobre 2008 a été suivie de ce que l’on appelle une backwardation sur le COMEX, qui est un phénomène extrêmement rare pour l’or. Cette backwardation était le signe d’un assèchement du marché physique de l’or, résultat très probable de l’intervention du cartel. En clair, la situation de l’offre d’or physique ne correspondait plus à la fixation des prix sur le COMEX, car on craignait des difficultés d’approvisionnement en or physique à quelques mois ! Le cours de l’or est très vite revenu aux niveaux d’avant l’intervention dans les mois qui ont suivi.

Je pense que les grandes banques qui jouent dans cette arène ont retenu la leçon, et éviteront de pousser le prix aussi bas cette fois, car elles se mettent en danger de mort en vendant à découvert une matière première qu’elles ne possèdent pas ! Elles jouent avec un effet de levier en vendant des quantités d’or papier, dont elles ne se montrent solvables que sur une fraction de la valeur !

Article écrit par Léonard Sartoni

Léonard Sartoni est l’auteur du livre « référence » : 2008-2015 : pourquoi l’or va battre la performance des actions et des obligations et comment vous pouvez en profiter

Ce premier guide en langue française sur le marché de l’or ne pouvait être écrit que par un investisseur à temps plein sur ce marché. Léonard Sartoni vit en Suisse de ses investissements dans ce domaine. La richesse de son expérience et de ses connaissances difficilement condensée dans ces 200 pages vous éclairera sur un univers méconnu autant qu’attractif sur un plan financier. » le dernier grand marché haussier de l’or remonte aux années 70. Depuis, aux yeux du grand public, ce métal précieux est tombé aux oubliettes. Il est temps de le redécouvrir car une nouvelle heure de gloire est » dans les tuyaux » ! «

Léonard Sartoni parraine AuCOFFRE.com, la première plateforme d’achat, vente et don de pièces d’or avec garde en coffres bancaires.