Ronald Stöferle est l’une des personnalités les plus écoutées du microcosme de l’industrie des métaux précieux. Chaque année depuis 2007, ce managing partner et gérant chez Incrementum AG rédige le rapport « In GOLD we TRUST » qui est lu dans le monde entier. Il s’agit d’un « ouvrage incontournable » et « extrêmement documenté », qui « couvre tous les symptômes de ce chaos monétaire et leur rapport avec l’or ». Ce n’est pas moi qui le dis mais Yannick Colleu, que vous connaissez bien si vous êtes un régulier de ces colonnes.

Aussi, avant de vous proposer une analyse détaillée de la 14ème édition de ce rapport qui sortira le 27 mai, j’aimerais profiter de la keynote qu’a donnée le 21 avril l’analyste autrichien lors du World Gold Forum 2020 (confiné) pour vous donner un avant-goût de ses travaux.

Ronald Stöferle y abordait une question centrale pour tout investisseur, à savoir celle du rapport qu’entretient l’or avec l’évolution des prix et avec l’évolution de la quantité monnaie en circulation. Comme nous allons le voir, si ce sujet est crucial pour vous, il l’est encore plus pour les autorités publiques.

La déflation, cet environnement économique disparu des radars depuis que le monde a commencé à empiler de la dette à tout-va

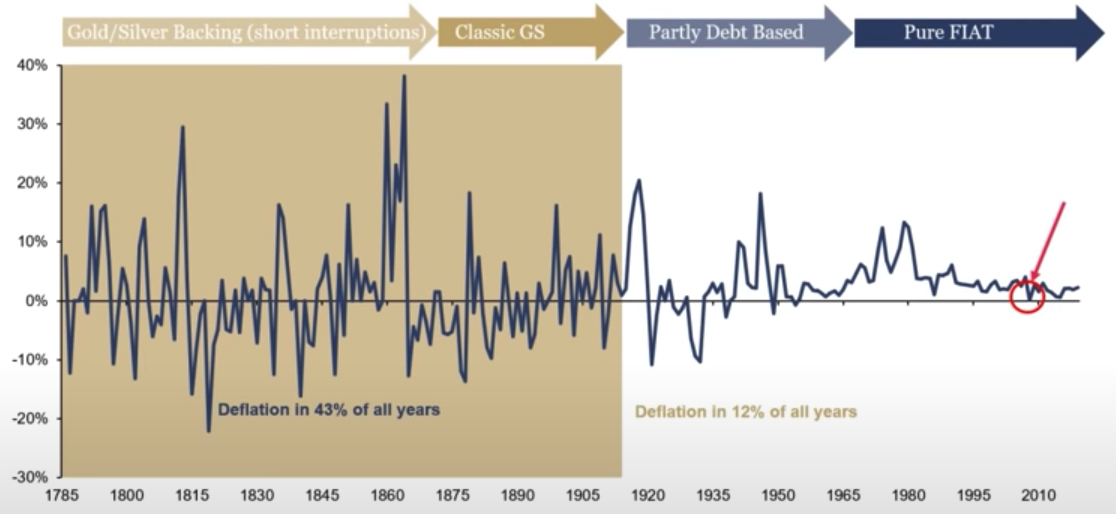

Pour réfléchir, rien de tel que de prendre un maximum de recul. Ce graphique que nous propose Stöferle représente l’évolution des prix à la consommation aux Etats-Unis depuis 1785, au fil des différents systèmes monétaires qui se sont succédés.

Comme l’explique l’orateur, « jusqu’en 1930, la plupart du temps, nous avions de l’inflation et de la déflation. Cela changeait assez souvent. 43% du temps, nous avions affaire à un environnement déflationniste. Puis cela a changé. Depuis 1971, nous n’avons eu qu’une seule phase très éphémère de déflation, à savoir en 2008. »

Ce qui nous amène à la question suivante : « Pourquoi cela est-il très important de comprendre que, d’un point de vue systémique, la déflation n’est pas permise ? »

Un indice : la montagne de dette qui se montait fin 2019 à 322% du PIB mondial à quelque chose à voir dans l’équitation. Vous l’avez ?

Si ce n’est pas le cas, vous gagnerez beaucoup à suivre Stöferle qui n’a pas son pareil pour remettre l’église au centre du village : « Dans un monde fortement endetté, la déflation des prix, d’un point de vue économique et politique, est un scénario d’horreur qui doit être évité quoi qu’il en coûte », poursuit l’Autrichien.

Et oui car un taux d’inflation en baisse, c’est certes appréciable du point de vue du consommateur avec des prix à la consommation qui dégringolent, mais c’est la cata du point de vue de l’Etat avec :

- Des recettes fiscales en baisse sur les particuliers et les entreprises ;

- Une augmentation de la dette publique en termes réels et un renchérissement du service de la dette (principal + intérêts) ;

- Un système bancaire fragilisé puisque les entreprises se trouvent minées par le ralentissement de l’activité et, par répercussion, leurs salariés sont eux aussi précarisés.

Voilà pourquoi du point de vue des gouvernements, la déflation n’est même pas tolérée en rêve.

« Un pompier n’a jamais été critiqué pour avoir utilisé trop d’eau »

Ajoutez à cela des banques centrales qui ont pour mandat de garantir la stabilité des marchés financiers, et surtout des banquiers centraux qui perpétuent le credo énoncé par Ben Bernanke en 2001, à savoir que la pire des choses qui pourrait nous arriver serait de voir ressurgir la déflation, comme cela a été le cas dans les années 30…

… et vous pouvez être « certains que cette fois, les banquiers centraux feront à nouveau tout ce qu’il faut pour éviter toute pression déflationniste », conclut Ronald Stöferle.

Au cas où vous en doutiez, l’Autrichien nous offre cette savoureuse citation de Steven Poloz, le gouverneur de la Banque du Canada :

Steven Poloz, le 27 mars 2020 : « Un pompier n’a jamais été critiqué pour avoir utilisé trop d’eau »

Autant dire que l’océan de liquidités n’est pas près de s’assécher.

Une inflation en hausse lors du déconfinement ?

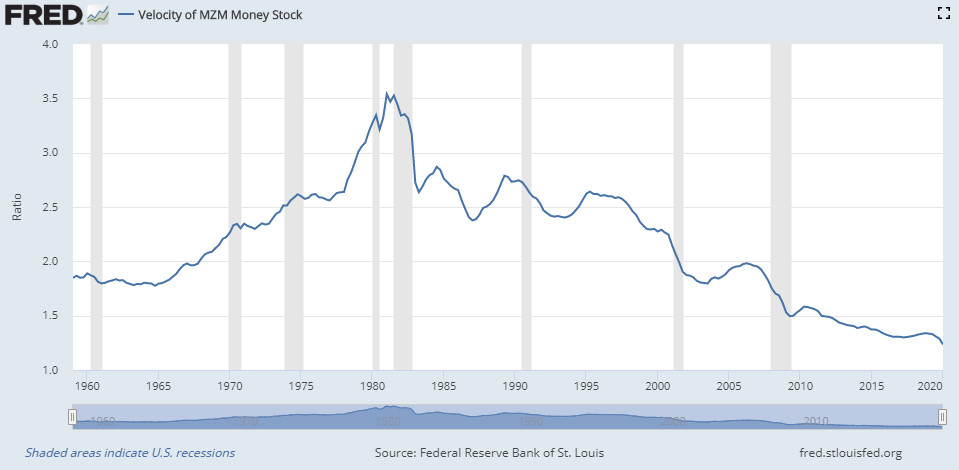

Pour le moment, l’inflation est au ras des pâquerettes. Comment pourrait-elle d’ailleurs réapparaitre, alors que la vitesse de circulation de la monnaie est en perpétuel déclin depuis plusieurs décennies…

Vélocité de la monnaie aux Etats-Unis

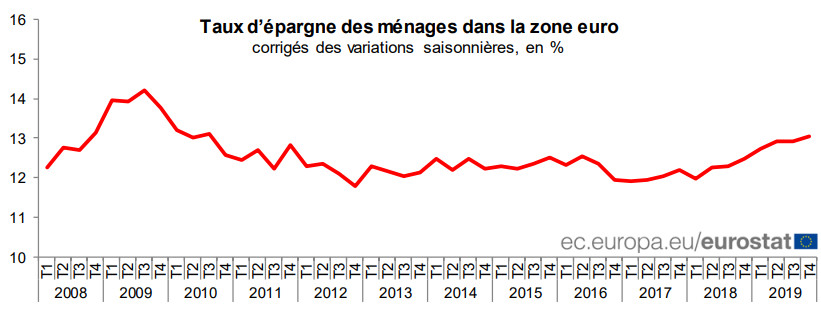

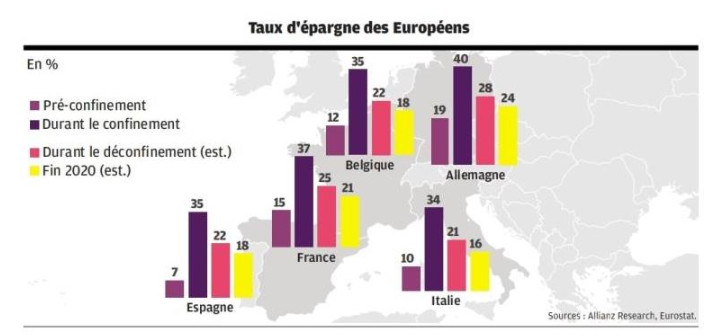

… et que le taux d’épargne des ménages est en hausse, notamment dans la zone euro où les épargnants sont de plus en plus prudents depuis 2017…

… et mettent encore plus d’argent de côté avec le confinement :

Voici ce qu’en pense Stöferle : « Nous ne devons pas oublier que l’énorme quantité de création monétaire n’aura probablement pas un effet ou un impact inflationniste en première instance, car le verrouillage de l’économie a entraîné l’effondrement total de la vitesse de circulation de la monnaie.

Mais, lorsque le verrouillage se terminera et que la reprise commencera, il y aura un stock beaucoup plus important de monnaie dans le système qui, à un moment donné, aura probablement un impact inflationniste lorsque la vitesse [de circulation de la monnaie] et les affaires reviendront à des niveaux normaux. »

Pour ce qui est de la France, Jean-Marc Daniel évoquait un point de vue assez similaire sur BFM le 1er mai. Voici ce que déclarait l’économiste : « Je pense qu’on va avoir une poussée d’inflation. L’inflation, c’est une déconnexion entre l’offre et la demande, c’est-à-dire que vous avez plus de demande que d’offre. Et on voit bien qu’il y a une demande potentielle qui est très importante en ce moment puisque les comptes courants sont de plus en plus abondés, les gens ne sont pas en capacité de dépenser. Quand ils sont en capacité de dépenser, sur les secteurs où ils sont encore en capacité de dépenser, cette pression de la demande fait que les prix montent – là où il y a encore un marché. C’est le cas de l’alimentaire. Sur les autres endroits, les prix ne montent pas car la pression de la demande ne peut pas s’exprimer. […] »

Et Jean-Marc Daniel d’expliquer la seconde façon de créer de l’inflation, plus structurelle pour celle-ci : « Ce qui créé de l’inflation en ce moment, c’est qu’on créé de la monnaie pour financer des distributions de revenus avec de la richesse [NDLR : au sens d’augmentation de la production de biens et services] de qui n’est pas en regard manière claire et nette puisque les magasins sont fermés, donc cette richesse ne peut pas s’exprimer. Mais à la sortie de la crise [NDLR : sanitaire], on va s’apercevoir que la richesse n’est pas véritablement à la hauteur de la quantité de revenus que l’on a distribuée. »

L’inflation nous attend-elle au coin du bois ?

C’est ce que nous verrons dans notre prochain billet…

0 commentaires