Dans la nature, les cycles sont omniprésents : le jour et la nuit, les saisons, les pulsations du cœur, la respiration, etc. A l’échelle de la société, des empires naissent et meurent. Les cycles accompagnent les sociétés humaines depuis la nuit des temps.

Mais les phénomènes cycliques et réguliers des grandes échelles font place aux phénomènes statistiques et chaotiques dès que l’on tente de sonder l’infiniment petit. Impossible par exemple de connaître avec précision la position d’un électron autour du noyau atomique. Les physiciens recourent alors aux calculs de probabilités.

Les marchés financiers et l’économie n’échappent pas à cette nature cyclique du monde, et ils n’échappent pas non plus au problème des « bruits parasites » lorsqu’il s’agit d’étudier les tendances avec un microscope. Comme les physiciens du monde quantique, les traders recourent aux probabilités, car les mouvements du marché sur une aussi petite échelle sont souvent chaotiques et irrationnels. S’ils gagnent 60% de leurs paris, ils finiront par gagner beaucoup d’argent, peu importe le nombre de paris perdus.

Par chance pour l’investisseur axé sur le long terme, les cycles qui oeuvrent au sein de l’économie et des marchés financiers sont beaucoup plus facile à déceler sur une grande échelle. Pourtant, la tyrannie du court terme, avec ses bruits parasites et sa volatilité, finit par l’emporter sur la vision à long terme de l’investisseur. La réalité est que les gens préfèrent s’enrichir rapidement et se retrouvent très vite, malgré eux, victimes de leurs émotions : la cupidité et la peur.

Je vais définir le supercycle, non comme la tendance cyclique de très long terme sur le prix d’un actif, mais plutôt comme la tendance cyclique de très long terme sur la confiance des investisseurs relativement à cet actif. Car ce n’est pas l’actif qui est de nature cyclique, mais la nature humaine, comme nous le verrons plus loin.

Une confiance, engagée dans une tendance de très long terme, conduit inévitablement les investisseurs, qui se trouvent au sommet du supercycle, à trouver toutes sortes d’excuses pour justifier les prix de bulle atteints par le marché, et jugés comme normaux par la grande majorité. Inversement, dans le creux d’un supercycle, les investisseurs sont totalement désintéressés par l’actif, et intimement persuadés qu’il ne pourrait jamais faire un bon investissement de long terme.

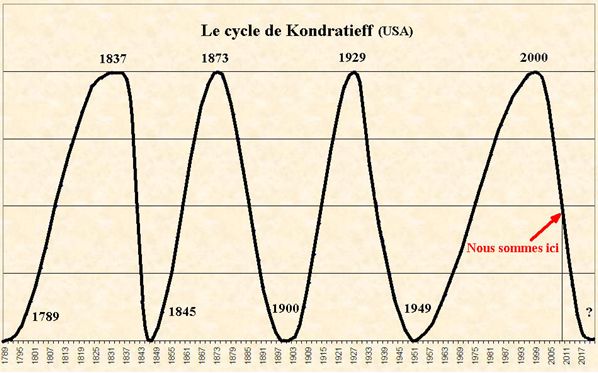

Kondratieff est un des premiers économistes à avoir montré, dans les années 20, l’existence de grands cycles pour l’investissement, qui tendent à se répéter tous les 60 ans environ. C’est en étudiant les quatre économies les plus développées de son temps (Etats-Unis, Angleterre, France, Allemagne) qu’il a mis en évidence l’alternance de longues phases d’expansion et de ralentissement de l’activité économique.

Selon Kondratiev, la phase ascendante s’accompagne d’un surendettement, d’un surinvestissement et d’une surproduction, et la phase descendante s’accompagne d’une purge du système avec une baisse de la demande, tout en préparant le terrain pour une nouvelle phase de croissance.

Selon le cycle de Kondratieff, nous serions entrés en 2000 en phase descendante pour les économies américaine et européenne, période de climat boursier défavorable, et qui peut conduire à de grands conflits sur la scène mondiale. La dernière phase descendante correspondait à 1929-1945, période de la Grande Dépression aux USA et de la Seconde Guerre Mondiale.

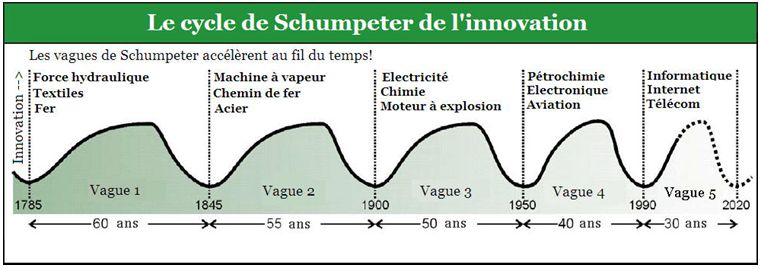

Joseph Schumpeter trouve une autre explication pour justifier ces cycles. Il pense que c’est l’apparition d’innovations majeures qui entraîne le développement de l’économie pendant de longues années.

La phase ascendante correspond aux temps nécessaire à l’assimilation, la diffusion et l’amortissement des nouvelles innovations, puis la concurrence et la baisse de la demande explique l’apparition du point de retournement du cycle. Quand à la phase descendante, elle correspond à l’élimination des stocks (capacité de production en excès), des dettes et à la préparation d’une nouvelle vague d’innovation.

Remarquons que le cycle de Schumpeter, dessiné ci-dessus, comporte une vague de plus à partir de 1950. On peut choisir de l’inclure ou non dans le cycle de Kondratieff, mais le ralentissement au début des années 90 correspond à une petite récession et ne ressemble en rien à un véritable hiver économique comme celui des années 30. Ce qui nous importe avant tout, c’est la réalité du terrain et non la beauté des graphiques ! Le rythme des grandes découvertes scientifiques aurait plutôt tendance à ralentir depuis les années 60. Les anciennes générations ont connu, au cours de leur vie, davantage de révolutions technologiques (chemin de fer, automobiles, congélateurs, avions, télévision) qui ont bouleversé leur vie que notre génération.

A mon avis, la présence de grands cycles dans l’économie est en partie liée au cycle des générations successives, qui finissent toutes par oublier complètement ce qu’avaient appris, à leurs dépens, les générations précédentes disparues.

L’économiste Marc Faber décrit très bien les différentes phases à travers lesquelles évolue une société.

1. Une société est travailleuse, frugale, épargnante, innovatrice.

2. Elle s’enrichit.

3. Elle devient puissante du fait de ses richesses accumulées.

4. Elle devient arrogante, car elle a pris conscience de sa richesse et de son pouvoir sur les autres.

5. Elle dépense de plus en plus, car elle n’a plus peur du lendemain.

6. Pour maintenir son train de vie excessif, elle emprunte de plus en plus d’argent.

7. Lorsque le niveau de dette global devient trop grand, elle commence à « imprimer de l’argent ».

8. La catastrophe arrive et le niveau de vie de toute la société retombe.

9. Si la société arrive à se relever, elle redevient travailleuse, frugale, épargnante, innovatrice.

10. Etc.

L’engouement populaire pour les actions en 2000 est un comportement de haut de cycle, tout à fait classique et récurrent. Une fois l’erreur admise, il faut généralement 60 ans pour qu’elle se reproduise, mais sous une autre forme. Les dérives de l’ingénierie financière, que notre présent cycle porte en lui, nous promettent une purge longue et douloureuse pour le système financier. L’endettement monstrueux à tous les niveaux se paiera probablement en dévaluant progressivement, mais massivement les monnaies. Le coût à payer en terme de pouvoir d’achat, de chômage et de détresse humaine risque d’être très élevé et d’aboutir en fin de cycle à un comportement globalement beaucoup plus prudent et moins dépensier (leçon retenue par la génération qui a traversé la Grande Dépression des années 30). Ainsi, la crise actuelle ne sera pas identique à celle des années 30 (elle risque d’être inflationniste plutôt que déflationniste), et elle aboutira à une autre société que celle des années 50, mais le vécu de la crise et les leçons retenues pourraient avoir une odeur de déjà vu.

A cause de l’inflation qui fait varier les prix des actifs à des vitesses différentes, il est souvent difficile de mettre en évidence ces supercycles par la seule observation du prix (un prix peut grimper en nominal mais baisser en valeur corrigée de l’inflation). Mais des méthodes très simples existent pour les mettre à jour.

LIRE LA SUITE DE CETTE ARTICLE : Les supercycles des marchés boursiers et de l’or

Article écrit par Léonard Sartoni

Léonard Sartoni est l’auteur du livre « référence » : 2008-2015 : pourquoi l’or va battre la performance des actions et des obligations et comment vous pouvez en profiter

Ce premier guide en langue française sur le marché de l’or ne pouvait être écrit que par un investisseur à temps plein sur ce marché. Léonard Sartoni vit en Suisse de ses investissements dans ce domaine. La richesse de son expérience et de ses connaissances difficilement condensée dans ces 200 pages vous éclairera sur un univers méconnu autant qu’attractif sur un plan financier. » le dernier grand marché haussier de l’or remonte aux années 70. Depuis, aux yeux du grand public, ce métal précieux est tombé aux oubliettes. Il est temps de le redécouvrir car une nouvelle heure de gloire est » dans les tuyaux » ! «

Léonard Sartoni parraine AuCOFFRE.com, la première plateforme d’achat, vente et don de pièces d’or avec garde en coffres bancaires.

0 commentaires