Dans leur rapport In Gold We Trust 2021, Ronald-Peter Stöferle et Mark J. Valek (S&V) anticipent le grand retour de l’inflation au travers d’un un « changement de climat monétaire ». Or qui dit inflation dit pression à la hausse sur les taux d’intérêt, ce que les Etats ne peuvent pas se permettre compte tenu de leur niveau d’endettement. Comment les banques centrales seraient-elles susceptibles de réagir si ce scénario se vérifiait ?

Retour sur l’Histoire monétaire américaine, depuis la Seconde guerre mondiale jusqu’à la Guerre de Corée

S&V nous racontent un épisode passionnant de l’histoire monétaire américaine. Il s’agit ni plus ni moins que du jour où « le Trésor américain et la Réserve fédérale ont convenu que cette dernière ne serait plus subordonnée aux objectifs militaires américains. »

Pour vous expliquer ce dont il s’agit, il me faut en revenir à la Seconde guerre mondiale.

A l’époque, « la Réserve fédérale a financé […] le gouvernement américain. Pour financer la guerre à moindre coût, la Fed a maintenu le taux des obligations du Trésor américain à un niveau constamment bas. » En pratique, en avril 1942, la Fed a approuvé une demande du département du Trésor consistant à plafonner (explicitement) le taux des obligations d’État à court terme à 0,375%, et celui des obligations d’État à long terme à 2,5% (de manière implicite).

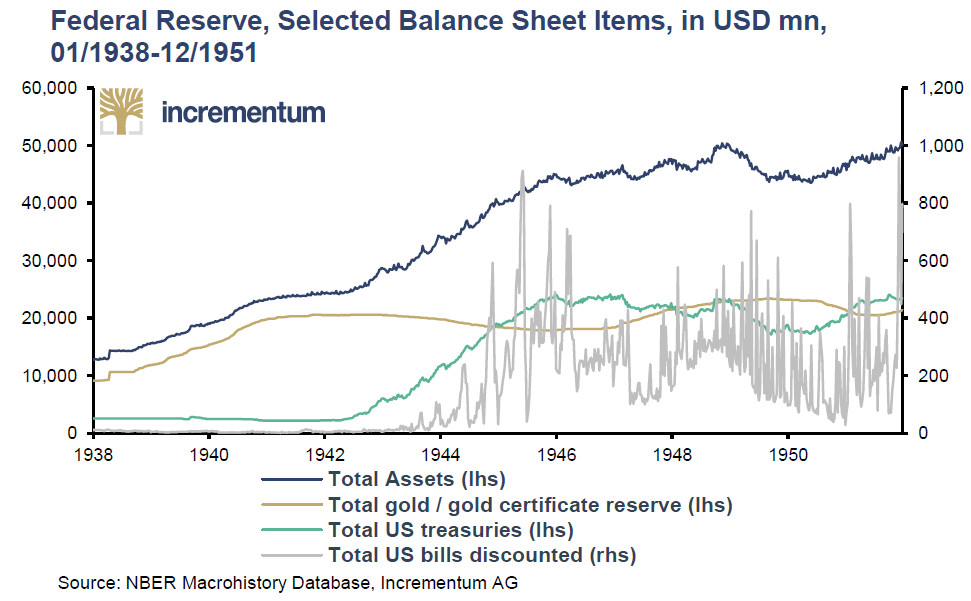

A l’issue de la Seconde guerre mondiale, le bilan de la Fed avait grosso modo doublé. « La majeure partie de l’expansion du bilan a été causée par l’achat direct d’obligations d’Étatde diverses échéances et par l’escompte de bons américains. »

Evolution du bilan de la Fed, en millions de dollars US, 01/1938-12/1951

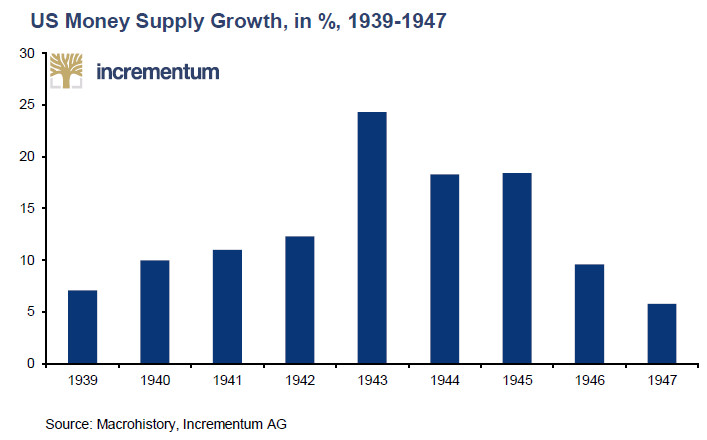

Pour ce qui est de l’expansion de la masse monétaire, celle-ci est restée au-dessus de 5% par an dans les années qui ont suivi la Guerre, à l’exception de 1948 et 1950.

« En d’autres termes : en plafonnant les taux obligataires, la Réserve fédérale a renoncé à contrôler son bilan et la masse monétaire », résument S&V.

Des avantages et des inconvénients du contrôle de la courbe des taux et de la répression financière

Ces chiffres sont éloquents mais n’intéressent que les rentiers de l’époque et les geeks de l’histoire financière.

Que s’est-il passé pour le commun des mortels : autrement dit, comment s’est comportée l’inflation ?

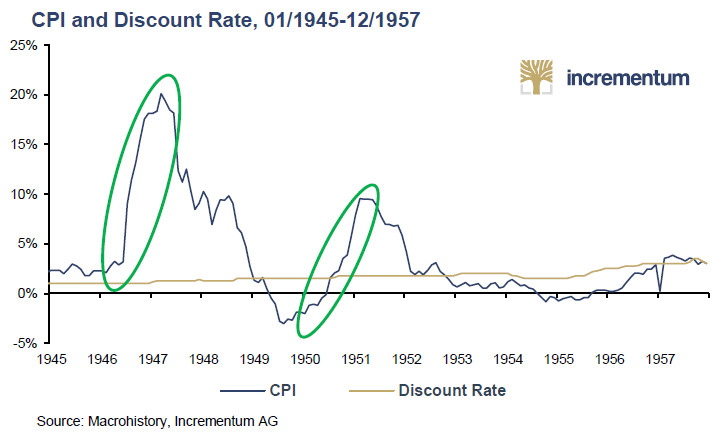

Voici comment S&V nous racontent cette époque : « L’inflation n’a vraiment éclaté qu’après la fin de la guerre. Et, comme souvent dans l’histoire, l’inflation a grimpé en flèche en quelques mois seulement. Dès le troisième mois de ce cycle hyperinflationniste, le taux d’inflation a atteint deux chiffres. En mars 1947, c’est-à-dire en moins d’un an, il a grimpé à 20,1%. »

Comment la Fed a-t-elle régi face à cette poussée hyperinflationniste ? Et bien de manière tout à fait homéopathique, puisque liée par l’accord conclu avec le Trésor en 1942, la banque centrale était tenue de garder les taux d’intérêt très bas. En 1947, son discount rate a simplement été relevé de 1% à 1,25% – la belle affaire.

L’accord du 3 mars 1951 entre la Fed et le Trésor US

A l’issue de la Seconde guerre mondiale, les Etats-Unis se retrouvaient nez-à-nez avec l’URSS. « En juillet 1950, la guerre de Corée éclate, et avec elle la première d’une longue série de guerres par procuration entre les superpuissances. Les besoins de financement augmentent à nouveau, et la Fed commence à s’inquiéter sérieusement de la solvabilité des États-Unis. Le président de la Réserve fédérale de l’époque, Thomas B. McCabe, s’est donc donné pour mission de libérer la Réserve fédérale de l’emprise du département du Trésor », racontent S&V.

Ce fût chose faite le 3 mars 1951, date à laquelle, fort du soutien du président Truman, McCabe parvint à un accord avec le département du Trésor. La Fed put désormais se recentrer sur son objectif premier qui consiste à assurer le développement économique du pays tout en régulant la masse monétaire et le coût de l’argent, reléguant ainsi le soutien au Trésor et au marché obligataire au rang d’activité extraconjugale. Autrement dit, la Fed redevenait indépendante.

« Qu’est-ce qui nous attend ? Le contrôle de la courbe des taux et la répression financière »

Les Etats-Unis de la période 1942-1951 étaient donc le théâtre d’une inflation à deux chiffres et de taux d’intérêt au raz des pâquerettes, soit ce que l’on appellerait aujourd’hui un contrôle de la courbe des taux et une répression financière.

Cette situation a eu un effet désastreux tant sur le rentier obligataire que sur le pékin lambda, lesquels ont tous les deux vu leur pouvoir d’achat fondre comme neige au soleil.

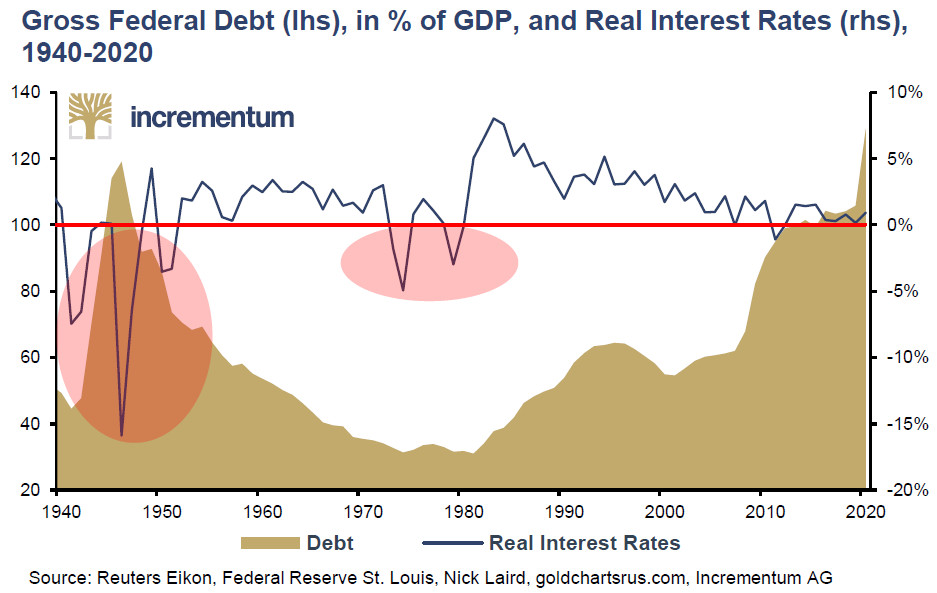

Cela n’a cependant pas été une mauvaise affaire pour tout le monde. Comme le rappellent S&V, « les Etats-Unis ont terminé la Seconde Guerre mondiale avec une dette [publique] à près de 120 % du PIB, tandis qu’au Royaume-Uni, elle atteignait 250%. Au début des années 1970, le ratio dette/PIB était tombé à environ 25% aux États-Unis et à moins de 50% au Royaume-Uni [et a 62,5% en 1951 aux Etats-Unis]. Comment cela a-t-il été possible ? Réponse : par la répression financière, c’est-à-dire en plafonnant le rendement des obligations d’État – de manière significative – en dessous du taux d’inflation. »

Dette fédérale brute (échelle de gauche), en % du PIB, et taux d’intérêt réels (échelle de droite), 1940-2020

1940s : bis repetita placent ?

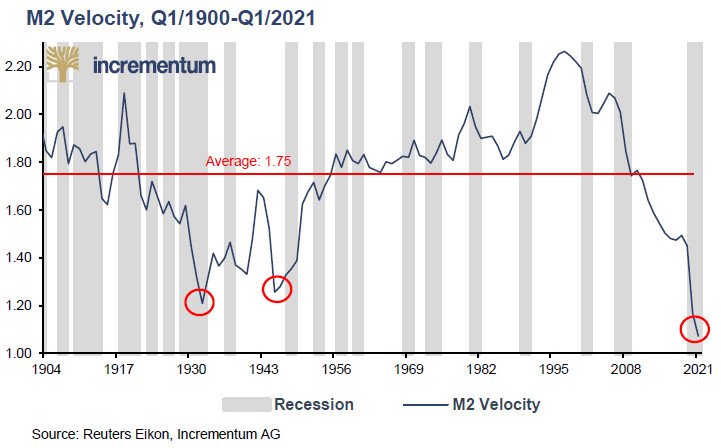

Vous ne pouvez pas l’ignorer : la vitesse de circulation de la monnaie est à un plus bas historique, en tous cas aux Etats-Unis.

S&V font remarquer que les précédents plus bas historiques sont intervenus en 1933 et en 1946.

Et comme le résument les deux Autrichiens, « Dans les deux cas, le gouvernement américain a eu recours à des mesures radicales. En janvier 1934, il a dévalué le dollar américain par rapport à l’or de près de 70% et au cours de la période 1946-1951, il a appliqué la répression financière en coopération avec la Réserve fédérale qui a plafonné les taux d’intérêt à un niveau faible. Lors de chacun de ces deux épisodes, cette intervention massive a entraîné des taux d’inflation nettement plus élevés dans les années qui ont suivi. Actuellement, la vélocité de la monnaie est à des niveaux encore plus bas qu’en 1933 ou 1946. Nous nous attendons à ce que l’histoire se répète et que les banques centrales cherchent leur salut dans la répression financière. […] De plus en plus de banques centralesseront contraintes de mettre en œuvre une politique de contrôle explicite ou implicite de la courbe des taux. Cela équivaudrait à un quantitatif easing sans restrictions quantitatives. Les banques centrales devront promettre d’acheter autant d’obligations d’État que nécessaire pour limiter les taux. »

Voilà de quoi froncer les sourcils la prochaine fois que vous lirez que « cette fois, c’est différent », ou tout autre fantaisie de ce genre, n’est-ce pas ?

Notez par ailleurs que le contrôle de la courbe des taux n’a rien d’une nouveauté. La Fed elle-même n’en n’est pas dupe. Dans le mémo du FOMC du 5 décembre 2008, on pouvait en effet lire que « La période 1942-47 fournit certaines preuves que la Réserve fédérale peut faire baisser les taux longs en s’engageant à maintenir les taux courts à un niveau bas. La brève période de 1947 à 1948 peut également fournir des preuves supplémentaires que les taux longs peuvent être réduits par des interventions directes sur le marché des bons du Trésor à long terme. »

S&V y voient une Fed qui « s’octroie la légitimité pour contrôler la courbe des taux à l’avenir. »

Et les deux Autrichiens de relever une différence majeure entre les deux périodes : « En 1942, 84% des engagements de la Réserve fédérale étaient garantis par de l’or. À cette époque, les États-Unis possédaient près d’un quart de l’or mondial. »

Comme l’écrit Peter Warburton, « Une répression financière réussie exige une croyance répandue que les obligations d’État conventionnelles sont sûres. » Or compte tenu de la répartition actuelle des réserves officielles de métal jaune, il n’est pas dit que les Etats-Unis puissent renouveler l’expérience des années 1940 avec succès.

Pour Daniel Olivier, « Si l’inflation éclate et que le taux du marché des bons du Trésor dépasse les objectifs de la Fed, celle-ci devra alors acheter la totalité du stock pour contrôler les taux. Il ne fait aucun doute que la Fed peut le faire, mais cela annoncerait la fin définitive du dollar. »

L’euro et les obligations libellées dans cette monnaie sortiraient-elles vainqueur d’un tel scénario ?

Permettez-moi de vous proposer une devinette ! Qui a écrit : « L’idée générale selon laquelle la dette publique peut être financée par les banques centrales est une proposition dangereuse. Dans le passé, cela a entraîné une hyperinflation et des troubles économiques. C’est pourquoi les banques centrales sont indépendantes. »

Vous l’avez ? Non, ce ne sont pas S&V ! Il s’agit du belge Peter Praet, Economiste en chef de la BCE entre 2012 et 2019, une banque centrale dont voici la performance :

Bilan de la BCE (2008 – juillet 2021)

On parle beaucoup de la Fed, mais sachez que le bilan de la BCE se monte à 75% du PIB de sa zone monétaire, contre 37,2% pour la Fed.

Absolument rien ne garantit que l’euro profiterait d’une désintégration du pouvoir d’achat du dollar. Au contraire, je miserais plutôt sur un naufrage concomitant à celui de la devise américaine. Comme l’écrit Louis-Vincent Gave, « Un jour, les banques centrales devront acter qu’elles doivent désormais soutenir leurs monnaies plutôt que soutenir leurs marchés obligataires. Dans ce scénario, les marchés obligataires imploseront. »

Que voilà un scénario qui ne serait pas brillant pour nos finances, chers lecteurs.

La semaine prochaine, dans un billet conclusif sur le rapport IGWT 2021, nous verrons si S&V considèrent que d’autres scénario sont possibles. Je vous présenterai également la mise à jour des deux Autrichiens en termes d’objectifs de cours pour le métal jaune.

A lundi !

Il est vrai que l’Etat a une vraie capacité à réduire sa dette grâce à son « réseau ». Maintenant, les entreprises sont peut-être les seules cartes à jouer dans ce système, car le réel revient plus vite que l’on pense. Le cas de la France est particulier, car nous sommes taxés sur nos impôts, sur la médiocrité de nos élites, dans notre système économique, notre système politique avec l’UE. Et on peut remarquer que les autres pays (Chine, USA, Allemagne etc..) ont tous une forme de subvention dans leurs systèmes. Le contrôle de la monnaie, l’industrie, l’achat des autres pays.. La France a une vraie carte à jouer.