Sur la planète Finance, la fin du premier semestre est l’heure du bilan. Voici comment le Conseil mondial de l’or décrypte ce qui s’est joué au cours des six premiers mois de 2022 sur le front du cours de l’or.

Le 7 juillet, le Conseil mondial de l’or (CMO) a publié son « Gold Mid-Year Outlook 2022 ». Juan Carlos Artigas (Responsable de la recherche) et son équipe ont fait le point sur le premier semestre et ont exploré les facteurs qui devraient influencer le cours du métal et qui pourraient faire pencher la balance à la hausse ou à la baisse d’ici la fin de l’année.

« L’or a […] été l’un des actifs les plus performants au cours du premier semestre »

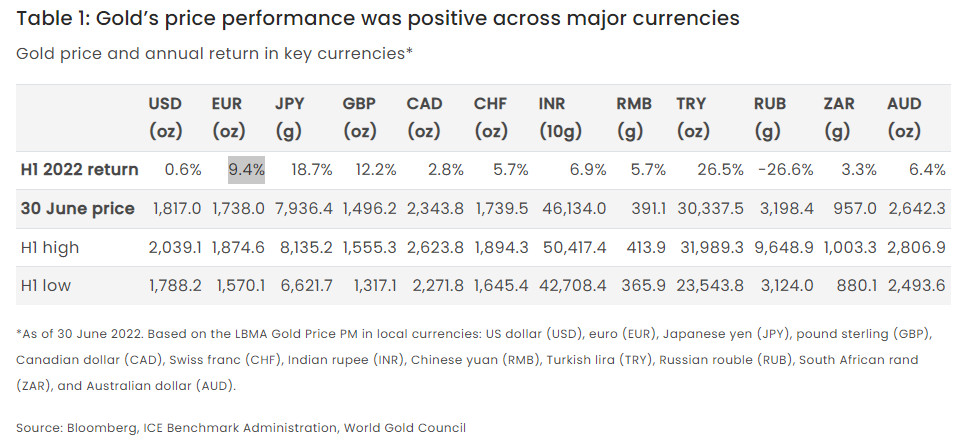

Comme le souligne le lobby de l’industrie d’exploitation minière occidentale, si la force du dollar a freiné la performance du cours de l’or dans la devise américaine, « celle-ci a en même temps soutenu la performance de l’or dans de nombreuses autres devises », notamment en euros (+9,4%).

Performance de l’or, plus haut et plus bas entre le 1er janvier et le 30 juin 2022

Quoi que dans une moindre mesure, ce constat reste vrai à l’heure où j’écris ces lignes, avec une once à 1685 €.

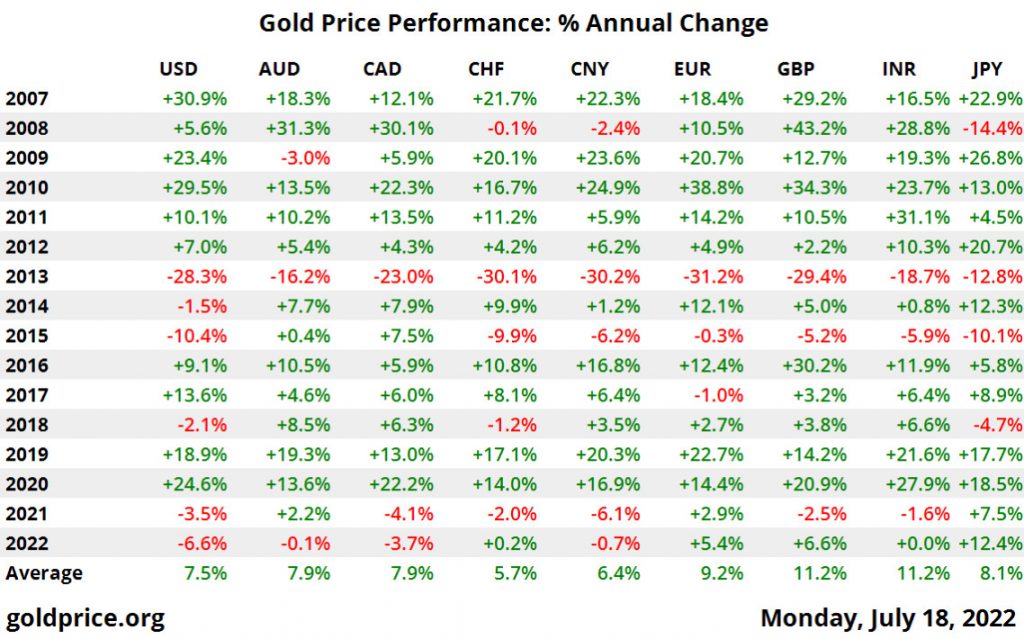

Performance de l’or au 18 juillet 2022

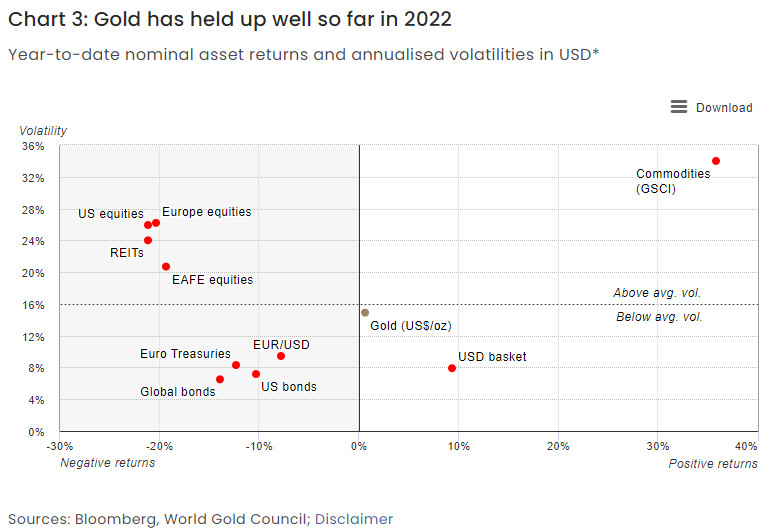

Pour prendre la juste valeur de ces chiffres, il faut les remettre dans leur contexte. Si « la performance stable de l’or depuis le début de l’année peut sembler terne, l’or a néanmoins été l’un des actifs les plus performants au cours du premier semestre. Non seulement il a dégagé une performance positive, mais il l’a fait avec une volatilité inférieure à la moyenne », précise le CMO.

Performances nominales des actifs et volatilités annualisées (en dollars, 1er janvier – 30 juin 2022)

Une fois de plus, l’or a joué son rôle : « l’or a activement aidé les investisseurs à atténuer leurs pertes au cours de cette période volatile. D’autant plus que les actions et les obligations, qui constituent généralement l’essentiel des portefeuilles des investisseurs, ont affiché des rendements négatifs au cours de cette période », comme l’indique le CMO.

Comment expliquer l’évolution du cours de l’or durant le premier semestre 2022 ?

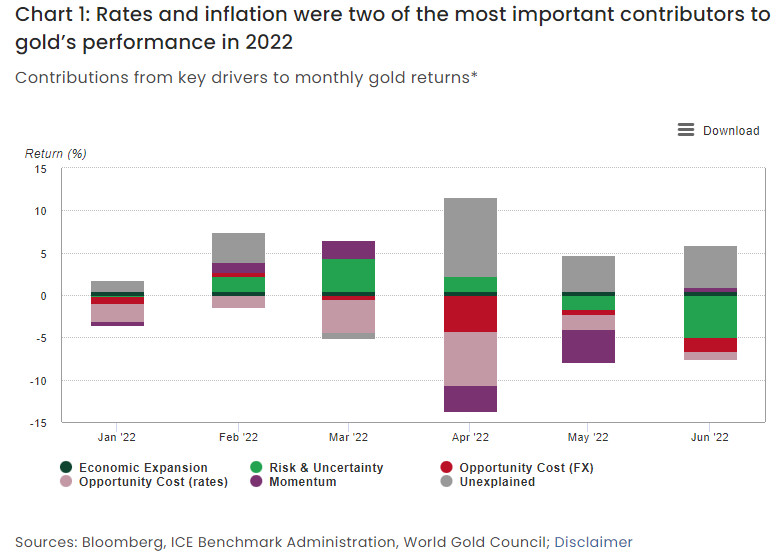

Le CMO a élaboré GRAM (Gold Return Attribution Model), un modèle quantitatif visant en particulier à « quantifier la contribution de chacun des principaux facteurs [du cours] de l’or à sa performance mensuelle ». Le CMO recense 5 facteurs fondamentaux du cours de l’or : expansion économique, risque et incertitude, coût d’opportunité (vis-à-vis des devises), coût d’opportunité (vis-à-vis des taux d’intérêt), momentum et tendances. (Je vous renvoie ici pour les définitions exactes.)

Au 30 juin, les conclusions de cet outil sont les suivantes :

« L’augmentation des coûts d’opportunité – due à la fois à la hausse des taux [d’intérêt] et à l’appréciation du dollar – a été le principal obstacle à la performance de l’or en glissement annuel, tandis que l’augmentation des risques – liés à l’inflation et à la géopolitique – a poussé l’or à la hausse pendant la majeure partie de la période. »

Rappelons avec le CMO que « La Fed a augmenté son taux de financement de 1,5 % depuis le début de l’année, la Banque d’Angleterre a relevé son taux de base à 5 reprises depuis novembre 2021, pour le porter à 1,25 %, et la Banque nationale suisse a augmenté ses taux pour la première fois en 15 ans. »

Contributions des facteurs du cours de l’or aux rendements mensuels du métal en cours du 1er semestre 2022

Quel contexte macroéconomique d’ici fin 2022 ?

Sans surprise, le CMO ne voit pas l’environnement global s’arranger :

« Les investisseurs seront confrontés à un environnement difficile au cours du second semestre de 2022 car ils devront composer avec des taux d’intérêt en hausse, une inflation élevée et des risques géopolitiques qui refont surface. À court terme, l’or restera probablement réactif aux taux réels, en fonction de la vitesse à laquelle les banques centrales resserrent leur politique monétaire à l’échelle mondiale dans le but de contrôler l’inflation. Cependant, selon nous :

- les hausses de taux pourraient créer des vents de face pour l’or, mais bon nombre des prévisions de politiques hawkish sont déjà prises en compte dans les cours ;

- Parallèlement, la persistance de l’inflation et des risques géopolitiques soutiendra probablement la demande d’or comme instrument de couverture ;

- la sous-performance des actions et des obligations dans un environnement potentiellement stagflationniste peut également être positive pour l’or. »

Plongeons-nous dans les détails de cette analyse.

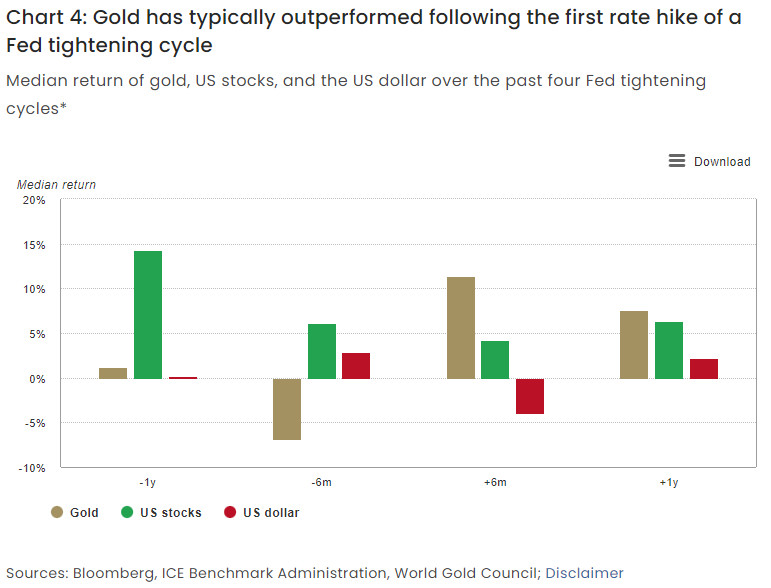

Le CMO apporte une précision intéressante au sujet du premier point : « l’analyse historique montre que l’or a sous-performé durant les mois précédant un cycle de resserrement de la Fed, pour ensuite surperformer de manière significative dans les mois suivant la première hausse des taux. Au contraire, les actions américaines ont enregistré leur meilleure performance avant un cycle de resserrement, pour afficher des rendements plus faibles par la suite. »

Performance médiane de l’or, des actions américaines et du dollar américain au cours des quatre derniers cycles de resserrement de la Fed

Le CMO ajoute qu’« il convient de noter que, si la plupart des acteurs du marché s’attendent toujours à des hausses significatives des taux directeurs, certains analystes affirment que les banques centrales pourraient ne pas resserrer leur politique monétaire autant que prévu. Leurs raisons incluent d’éventuels ralentissements de l’activité économique qui pourraient se traduire par des récessions […]. » Si vous me lisez régulièrement, ce genre de scénario doit vous dire quelque chose !

Pour ce qui est de l’inflation, le CMO rappelle qu’elle « reste à des niveaux historiquement élevés », avant d’indiquer : « alors que les investisseurs s’attendent à ce qu’elle se calme un jour, nous pensons qu’elle restera à des niveaux élevés. » Deux facteurs sont évoqués : les perturbations persistantes de la chaîne d’approvisionnement liées aux matières premières (guerre en Ukraine) ; « l’étroitesse des marchés du travail, qui fait craindre une nouvelle hausse des salaires et des coûts de la main-d’œuvre. » Si vous n’avez plus à l’espritles liens entre l’inflation et le cours de l’or, voici de quoi vous rafraîchir la mémoire !

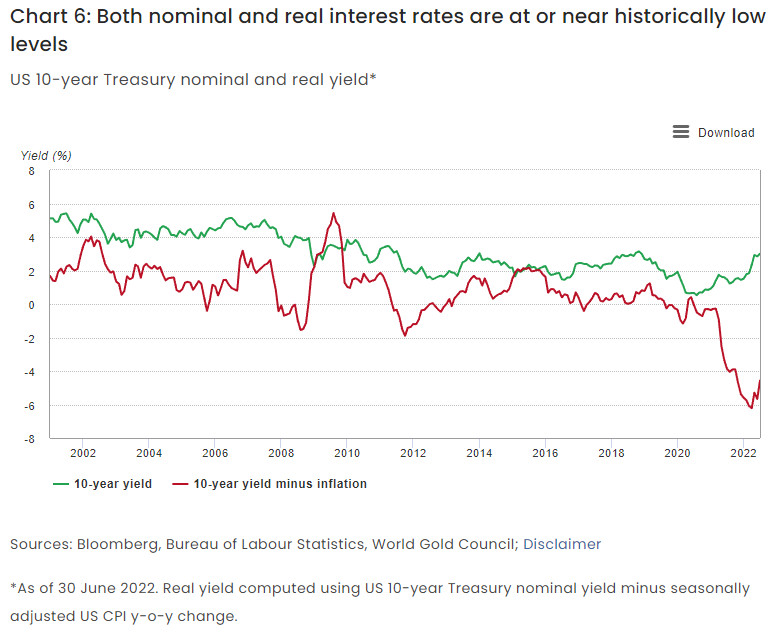

Enfin, « en dépit des hausses de taux à venir des différentes banques centrales, les taux nominaux resteront bas d’un point de vue historique », écrit le CMO.Conjuguez cela avec une inflation élevée, et vous aboutissez à des taux d’intérêt réels qui devraient eux aussi rester bas au plan historique.

Taux nominal et taux réel du Trésor américain à 10 ans (2002 – 30 juin 2022)

Cours de l’or, stagflation et portefeuille 60/40

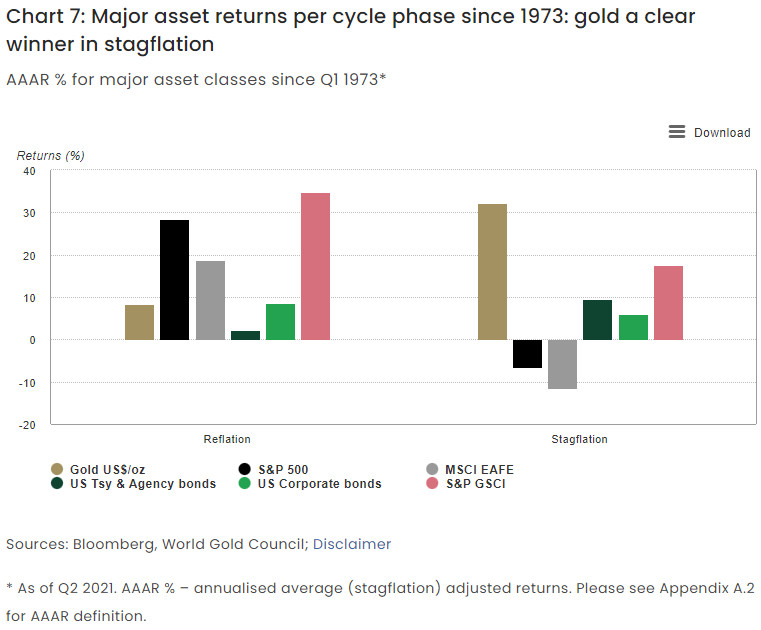

Enfin, le CMO estime que « le risque d’un environnement stagflationniste a augmenté de manière significative. Or notre analyse montre que si l’or a eu tendance à être à la traîne pendant les périodes de reflation, il a tout de même enregistré de bonnes performances et il a par ailleurs surperformé de manière significative pendant les périodes de stagflation » – une caractéristique financière de l’or que nous avons déjà eu l’occasion d’aborder en détails.

Performance annuelle réelle moyenne des grandes classes d’actifs (T1 1973 – Q2 2021)

Le CMO évoque enfin la question de la performance du marché obligataire souverain : « Des questions subsistent quant à la capacité des obligations à fournir la diversification dont les investisseurs ont besoin. Les obligations d’État de haute qualité ont été une valeur refuge privilégiée au cours des 20 dernières années en raison de la faiblesse de l’inflation et des taux d’intérêt. Cependant, une inflation plus élevée affaiblit l’attrait des obligations d’État en tant que diversificateur, en augmentant à la fois les rendements et la corrélation avec les actions. » Autrement dit, la question de la désuétude du portefeuille 60/40 est plus que jamais à l’ordre du jour !

En somme, le CMO estime que le menu du second semestre sera à peu près le même que durant le premier semestre : le cours de l’or se trouvera au carrefour des dynamiques d’inflation, de hausses de taux d’intérêt et de l’incertitude géopolitique !

0 commentaires