Comme vu dans notre précédent feuilleton, seul le cours de l’or post-1968/1971 est pertinent pour notre époque. Cependant, savez-vous pourquoi certaines analyses du cours contemporain de l’or prennent pour point de référence 1968, quand d’autres débutent leurs analyses en 1971 ? Si ce n’est pas le cas, alors le moment est venu de vous intéresser au Pool de l’or et aux conséquences de sa dissolution sur le cours du métal jaune…

J’ai eu l’occasion de retracer les grandes lignes de l’histoire du système monétaire international dans ce feuilleton. Aujourd’hui, j’aimerais vous proposer un focus sur la décennie qui a conduit à la fin du système de Bretton Woods avec le « choc Nixon » du 15 août 1971.

Débutons avec un rappel.

Qu’est-ce que le système de Bretton Woods ?

En pleine Seconde Guerre mondiale, les 44 nations alliées n’ont pas attendu la défaite de l’Axe pour organiser ce qui allait advenir du système monétaire international. Comme je l’ai écrit dans mon livre, « En juillet 1944, les Alliés se réunissent aux États-Unis pour dessiner les grandes lignes du système monétaire international qui prévaudra une fois la paix rétablie. L’objectif des négociateurs est de construire un système monétaire international permettant d’écarter les dévaluations qui ont miné l’atmosphère politique de la décennie ayant mené à la guerre. Il est décidé que le dollar sera désormais la seule monnaie de référence mondiale dans le cadre d’un nouvel étalon de change or. La devise américaine est indexée sur l’or et convertible en métal jaune au taux de 35 $ l’once. Les autres devises sont convertibles en dollars selon un taux de change fixe (mais ajustable à plus ou moins 1% par rapport au dollar). C’est le système de Bretton Woods issu des accords éponymes du 22 juillet 1944 (et véritablement effectif à partir de 1946-1947). »

Après-guerre, le système monétaire international repose donc sur des devises convertibles en dollars selon des taux de change fixes mais ajustables si besoin. Le dollar, devise d’ancrage du système, se voit propulsé au rang de monnaie de réserve mondiale. En pratique, les autres devises étaient soutenues soit par des réserves d’or, soit par la seule devise directement convertible en or : le dollar, dont le taux de change vis-à-vis de l’or a été fixé à 35 $ l’once sur le marché officiel. Cela signifie en pratique que les autres Etats avaient la possibilité d’exiger auprès de la Fed la conversion de leurs excédents commerciaux en dollars.

Qu’est-ce que la « fenêtre sur l’or » ? (Gold window)

Cependant, en parallèle de ce marché de l’or public est demeuré un – ou plutôt des – marchés de l’or privés. Sur ces marchés libres, le cours du métal jaune a continué de fluctuer au gré des opérations d’open market. Après-guerre, l’économie mondiale se retrouve donc avec un marché de l’or à deux niveaux d’échanges, ce qui implique un écart entre le cours officiel de l’once (35 $) et son prix libre sur les marchés privés. Et la fameuse « fenêtre sur l’or » (gold window), c’est justement ce spread entre les deux types de marchés.

Pour que le système de Bretton Woods fonctionne, il fallait que le cours de l’or sur le marché libre reste à un niveau proche de son cours officiel. Or, plus la « fenêtre sur l’or » s’élargissait, plus les partenaires des Etats-Unis avaient intérêt à acheter du métal au cours officiel pour le revendre sur les marchés libres à un cours plus élevé, déstabilisant ainsi les réserves d’or étatiques, donc le système monétaire international.

De la « fenêtre sur l’or » au contrôle des prix par le Pool de l’or (London Gold Pool)

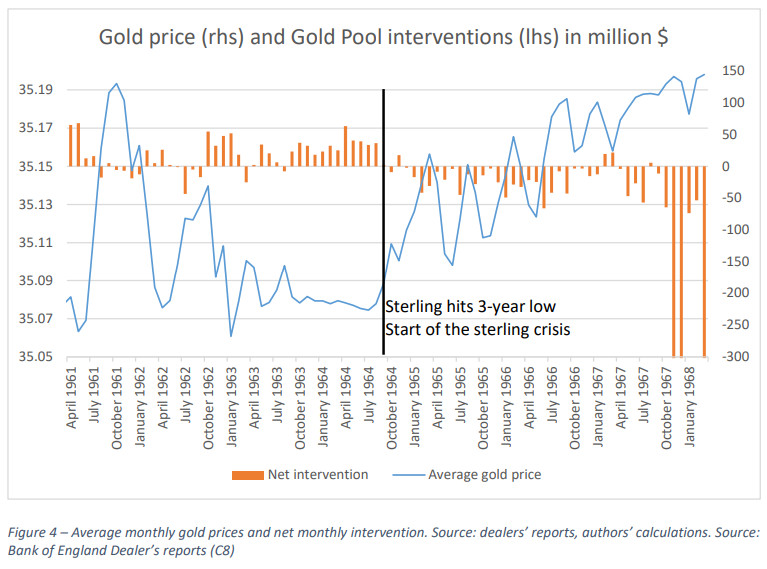

C’est ainsi que le 1er novembre 1961, les banques centrales des Etats-Unis et de 7 Etats européens se sont regroupées dans un système permettant de réguler le cours de l’or en défendant un prix cible de 35 $ l’once au travers d’opérations concertées d’achat/vente d’or sur les marchés mondiaux. L’objectif de ce cartel public était de diminuer la pression sur les réserves d’or américaines, afin de garantir la convertibilité du dollar en or, fondement même du système de Bretton Woods. En pratique, « Le pool devenait acheteur actif d’or lorsque le cours de Londres tombait en-dessous de 35,08 $ l’once, et vendeur lorsque ce dernier passait au-dessus de 35,20 $ l’once », comme l’indique le site Sunshine Profits.

Prix de l’or (échelle de droite) et interventions du Pool de l’or (échelle de gauche) en millions de $ (1961-1968)

C’est ainsi qu’est né le « pool de l’or » (le terme anglais pool signifie groupe ou cagnotte commune) ou « London Gold Pool » en anglais, puisque les pics du cours de l’or qu’il s’agissait d’équilibrer étaient déterminés par le fixing opéré le matin dans la capitale anglaise.

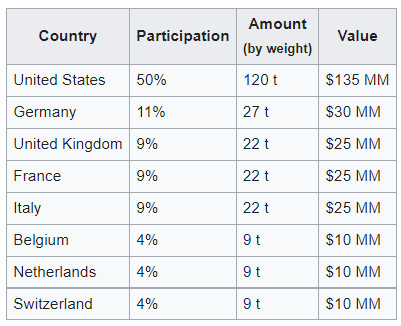

Les Etats-Unis se sont engagés à apporter 50% de l’or de la cagnotte. Voici quelles étaient les contributions des 8 membres :

Contributions des 8 membres du Pool de l’or (%, tonnes, valeur nominales)

Ce contrôle administratif du cours de l’or (ou « suppression » du prix de l’or, comme l’appellent certains) à l’échelle occidentale (donc, à cette époque, mondiale) n’a été efficace que durant 4 ans.

Le « paradoxe de Triffin » a eu raison du London Gold Pool

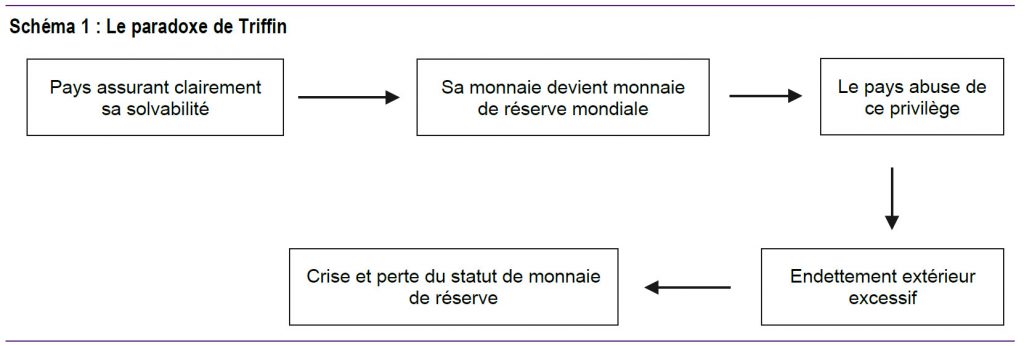

Sans surprise, en tout cas pour ceux qui avaient écouté Robert Triffin, l’instabilité de ce système monétaire international assis sur une devise clé unique s’est accrue selon le schéma suivant :

Source : Natixis

Il faut bien comprendre que pour fournir le reste du monde en monnaie de réserve internationale, « le pays assurant clairement sa solvabilité » – les Etats-Unis, dans le cadre du système de Bretton Woods – doit enregistrer un déficit commercial permanent. Or le moins que l’on puisse dire, c’est que l’Oncle Sam n’a pas usé du dos de la cuillère pour exploiter le « privilège exorbitant » que lui conférait la prééminence de sa devise.

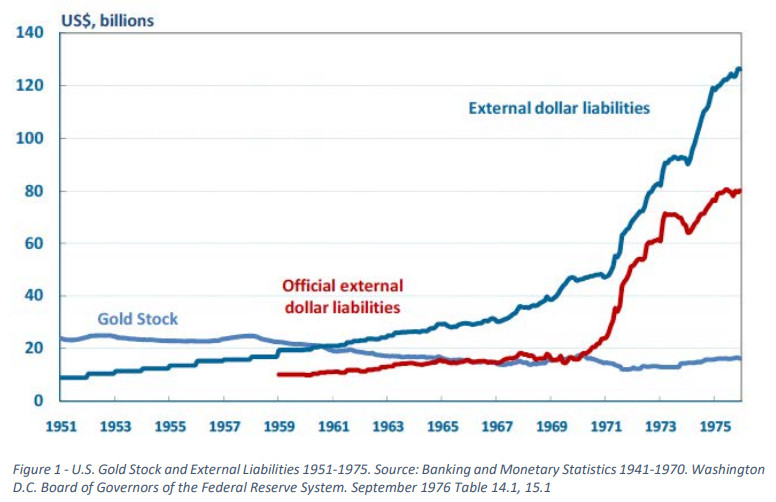

Stock d’or et engagements extérieurs des États-Unis (milliards $, 1951-1975)

Comme le rappelle Wikipédia, « A partir de 1965, le Pool était de plus en plus incapable d’équilibrer les sorties de réserves d’or par des rachats. L’inflation excessive de la masse monétaire américaine, en partie pour financer la guerre du Vietnam, a fait que les États-Unis n’étaient plus en mesure de racheter en or les dollars détenus à l’étranger, puisque les réserves d’or mondiales n’avaient pas augmenté en proportion, et que le déficit de paiement avait atteint 3 Mds$. »

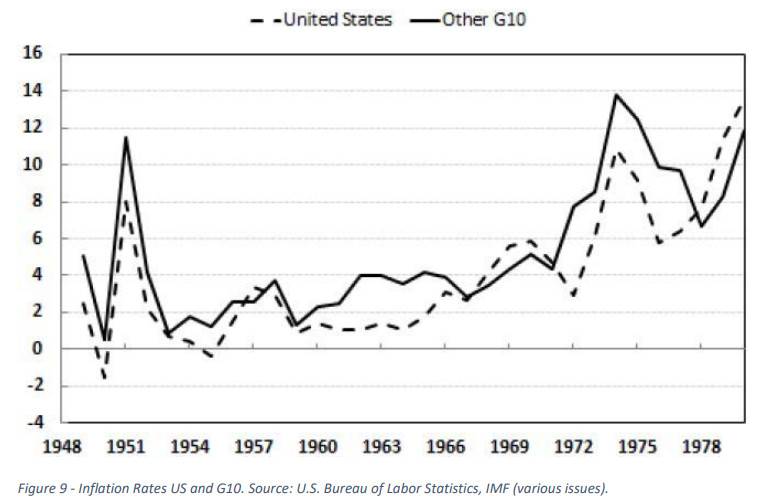

Inflation aux Etats-Unis et dans les autres pays du G10 (1948-1980)

Or en 1967, la situation s’est envenimée, comme je vous le raconterai la semaine prochaine…

A lundi !

0 commentaires