Les marchés haussiers de l’or et de l’argent vont-ils se poursuivre en 2022, ou bien les cours vont-ils stagner, voire régresser ? Que votre opinion penche en faveur des thèses mainstream de Jeffrey Christian ou de l’opinion contrarienne de Ronald Stöferle et Mark Valek, les perspectives à long terme pour les cours de l’or et de l’argent s’annoncent florissantes.

« Changement de climat monétaire »… ou pas ?

Le rapport In Gold We Trust 2021, dont je vous ai brossé un résumé très détaillé, est sous-titré « Changement de climat monétaire ». Pour Stöferle & Valek, nous vivons en effet un « Tipping Point » : avec la crise de la Covid, la balance a basculé en faveur des forces inflationnistes. Comme je l’ai résumé en vidéo, la conséquence, du point de vue des deux Autrichiens, est que nous allons tout droit vers le rétablissement du contrôle officiel de la courbe des taux, comme cela a été le cas aux Etats-Unis dans les années 1940.

Jeffrey Christian ne voit pas du tout les choses de la même façon. Voici ce qu’il explique : « il y a une très forte probabilité que le soutien monétaire auquel nous avons assisté au cours des deux dernières années durant la pandémie et les confinements – mais plus globalement au cours des 20 dernières années environ -, soit dénoué avec succès. » […] Autrement dit, « La probabilité que les conséquences inflationnistes potentielles de cet accommodement monétaire puissent être évitées est très élevée. »

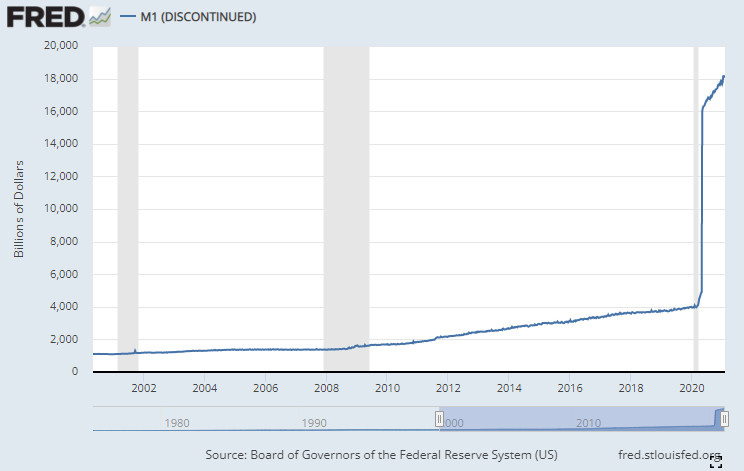

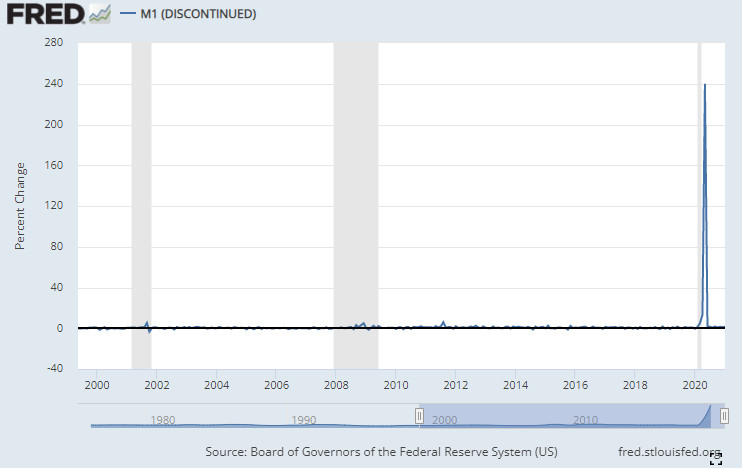

Et Christian d’invoquer l’agrégat monétaire M1 « qui a certes augmenté très fortement […]…

… mais regardez la croissance de M1 d’une année sur l’autre, son pourcentage de changement ! », ajoute-t-il.

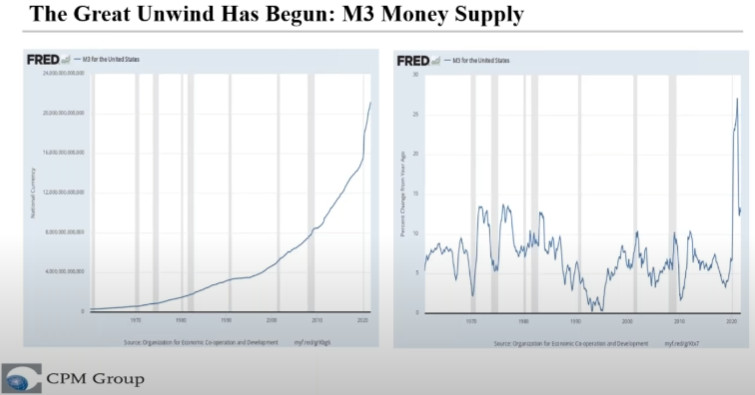

Ce constat se vérifie avec M2 ainsi qu’avec M3, quoi que dans une moindre mesure pour ce dernier agrégat. Nous observons que « M3, la masse monétaire au sens large, se situe en effet à des niveaux très élevés mais si vous regardez son taux de croissance, celui-ci est certes encore très élevé mais il est inférieur de moitié à ce qu’il était pendant la pandémie et les confinements. Cela indique qu’il y a une plus grande probabilité que les autorités monétaires parviennent à […] stériliser [cet argent] et les conséquences inflationnistes potentielles de cette politique monétaire, plutôt que le contraire », estime Christian.

Et le fondateur et associé-gérant du CPM Group de conclure face à la stabilisation de cet agrégat monétaire : « Oui, nous avons bien eu un assouplissement monétaire massif, mais la Fed est en train de le retirer du système. » […] « La grande normalisation [« unwind »] a commencé. »

Un avis qui est loin d’être partagé par Ronald Stöferle :

20 décembre 2021 : « Il s’agira du cycle de hausse des taux le plus court et le moins profond de l’histoire de la Réserve fédérale. »

Quels objectifs pour l’or et l’argent en 2022 ?

Jeffrey Christian résume la position du CPM Group en ce termes : « La réalité est que la grande normalisation a commencé, elle va continuer en 2022 et elle ne va pas conduire à l’effondrement du monde ».

Par conséquent, Christian estime que les analyses « au sujet de l’argent métal [qui] ne cessent de parler de la masse monétaire et [qui prétendent que] toute cette masse monétaire doit être hyper-inflationniste et finira par se refléter dans une hausse des prix de l’or et de l’argent » sont donc erronées.

Pour autant, le CPM Group est un fervent partisan de l’investissement en or et en argent à long terme. Cette citation de Christian résume bien sa position : « vous devriez avoir de l’or et de l’argent et vous devriez en acheter… mais pas parce que le monde est sur le pont de s’effondrer ! »

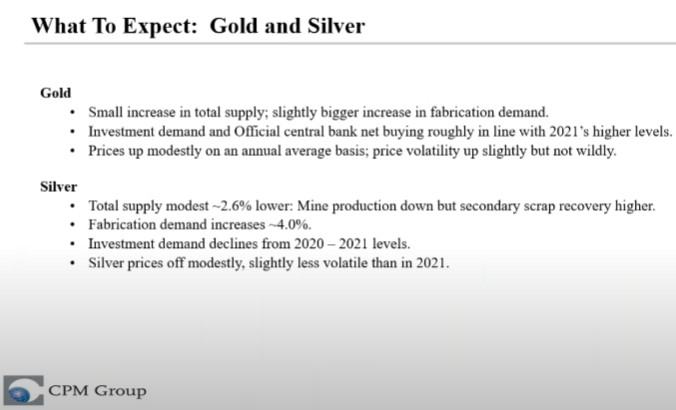

Au 4 janvier, le CPM Group s’attendait à ce que le cours de l’argent « puisse baisser un peu sur une base annuelle moyenne, mais nous nous attendons surtout à ce que le cours de l’argent reste à peu près dans la fourchette que nous avons observée au cours des trois derniers trimestres, à savoir entre 21-22 $ et 28 $. […] Nous pensons que la moyenne annuelle diminuera un peu cette année, mais que la fourchette restera fondamentalement la même. » Ceci devrait se produire en particulier sous l’effet d’une demande d’investissement en déclin, estime Christian.

A la même date, compte tenu de ses pronostics sur les différents segments de l’offre et de la demande, le CPM Group s’attendait pour 2022 à un « cours de l’or à un niveau plus élevé [avec en particulier une demande d’investissement et une demande officielle qui devraient se maintenir à des niveaux élevés] mais, sur une base annuelle moyenne, l’augmentation du cours pourrait être relativement modeste cette année. Nous nous attendons à ce que le cours de l’or évolue de façon latérale en 2022, ce qui permettra de construire une base pour des cours plus élevés plus tard, lorsque les choses deviendront vraiment difficiles. »

A quoi Jeffrey Christian fait-il référence ?

Peut-être… un jour… une catastrophe budgétaire ?

Pour Christian, « la probabilité que la politique budgétaire reste le principal problème non traité par le gouvernement américain […] est très élevée et cela continuera d’être le cas, comme c’est le cas depuis 1981, quoique la situation soit bien pire aujourd’hui qu’elle ne l’était alors. »

Pour Christian, « un jour peut-être […] nous devrons nous inquiéter de ce genre de chose », mais « l’idée que le monde pourrait s’effondrer, alors que cela n’a pas été le cas en 1980, 81, 82, 87, 91 ou encore en 2001, 2008, 2009 », sera à nouveau balayée par la réalité en 2022.

2021-2022 : une période de consolidation après 2 années exceptionnelles, avant la reprise du marché haussier ?

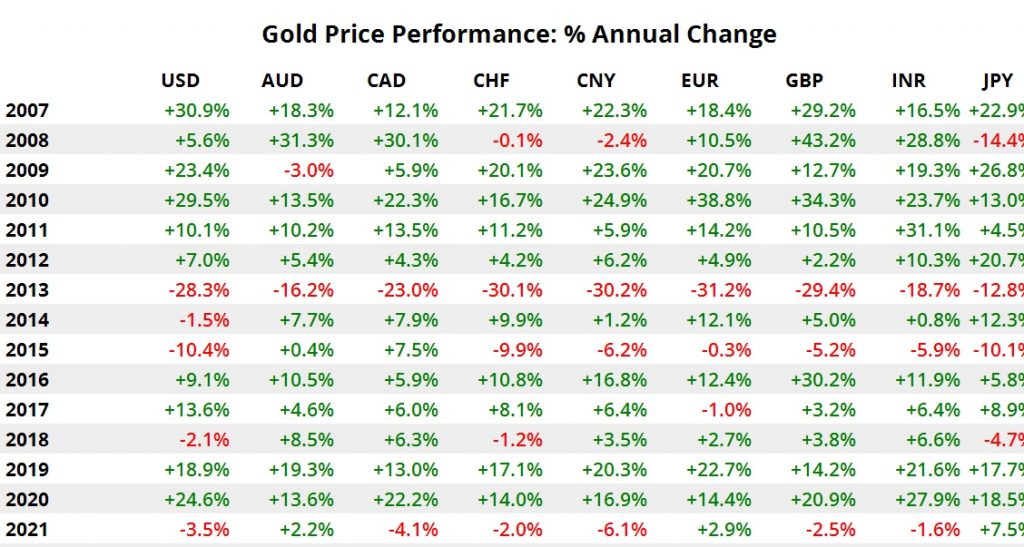

Rappelons tout d’abord que l’once d’or a clôturé l’année 2021 avec une performance de 2,9% en euros et de -3,5% en dollars.

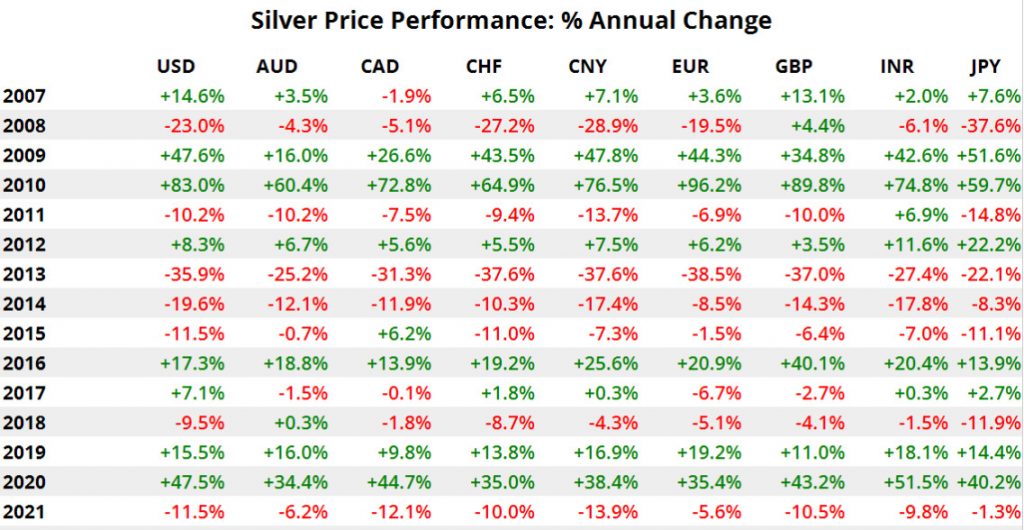

L’once d’argent a quant à elle dévissé dans les deux devises, respectivement de -5,6% en euros et de -11,5% en dollars.

En 2021, l’or comme l’argent se sont donc mieux défendus en euros qu’en dollars, et Christian s’attend à ce qu’il en soit de même en 2022.

Comme l’indiquait Ronald Stöferle le 2 janvier, « les chiffres définitifs de la performance de l’or pour 2021 ne pas aussi mauvais que l’horrible sentiment de marché pourrait le suggérer, surtout après les excellentes performances de 2019 et 2020… »

Cette année, pour Jeffrey Christian, « les cours de l’argent et de l’or divergeront à nouveau, l’argent chutant de 2%, tandis que la valeur de l’or augmentera », comme il l’indiquait le 30 décembre sur Kitco News.

Dans la même vidéo, Christian rappelait que le CPM Group s’attendait à ce que 2021 et 2022 soient des années de consolidation sur les fronts de l’or et de l’argent.

Dans d’autres colonnes, Ronald Stöferle a livré son propre pronostic pour le cours de l’or en 2022. Il s’attend quant à lui à ce que 2022 soit une « année en or ». Rendez-vous donc le 31 décembre pour voir lequel des deux analystes aura émis le pronostic le plus proche de la réalité !

Quoi qu’il en soit, à long terme, que votre opinion penche en faveur des thèses mainstream de l’américain ou de l’opinion contrarienne des deux Autrichiens, les perspectives pour les cours de l’or et de l’argent s’annoncent florissantes.

A lundi prochain pour un nouveau feuilleton !

0 commentaires