La 15ème édition du rapport In Gold We Trust a été publiée le 27 mai. Dans ce feuilleton, je vous restitue la substantifique moëlle de ce must-read pour tout épargnant qui s’intéresse à l’or et l’argent. Aujourd’hui, nous revenons sur les prédictions que Ronald-Peter Stöferle et Mark J. Valek avaient émises dans la précédente édition de leur publication annuelle, et nous regardons dans quelle mesure elles se sont réalisées…

A quoi s’attendaient Stöferle et Valek dans le rapport In Gold We Trust 2020 ?

Commençons comme nous le faisons chaque année par revenir sur les scénarios qu’avaient émis S&V dans leur précédent opus.

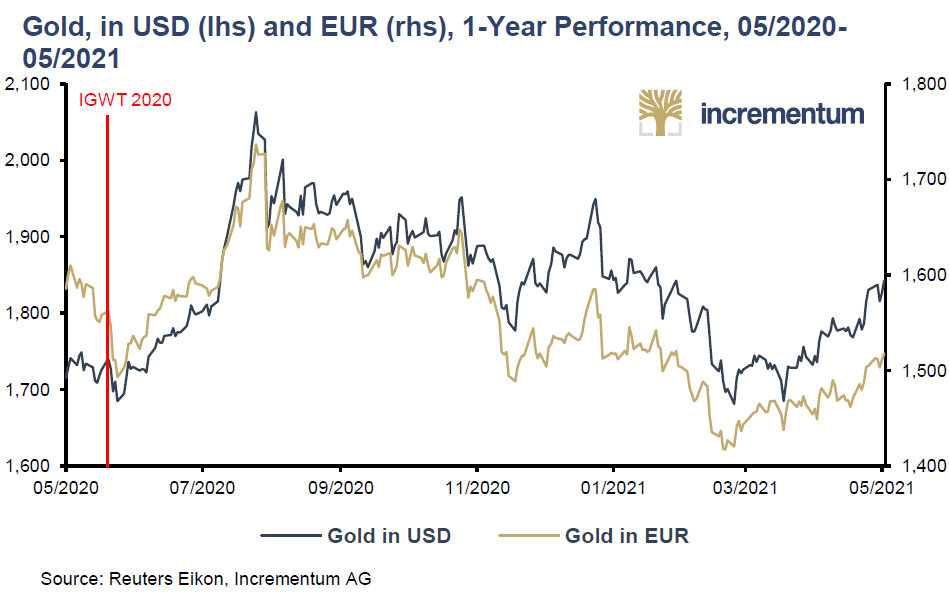

Nous avions quitté nos deux Autrichiens le 27 mai 2020 avec une once à 1 705 $ (et 1 552 € *) et, pour la première fois, un objectif de prix non pas à horizon 1 an mais à 10 ans ! (* exceptionnellement, je m’exprimerai essentiellement en $ dans cette série de billets, puisqu’il s’agit de la devise la plus utilisée dans le rapport IGWT.)

Voici ce qu’ils envisageaient à plus court terme : « La force de la tendance s’est encore accentuée l’année dernière, c’est pourquoi nous pensons que de nouveaux sommets historiques seront bientôt atteints en dollars. »

A long terme, S&V exprimaient une conviction très forte : « « le cours de l’or se situe actuellement dans le premier tiers de la phase de participation. » Au travers de leur modèle propriétaire d’évaluation du prix de l’or en dollars US dévoilé dans la 14ème édition de leur rapport, S&V tablaient sur un cours de l’or aux alentours de 4 800 $ à horizon décembre 2029, en précisant cependant que « des prix nettement plus élevés sont bien plus probables que des prix plus bas. » Concrètement, si la masse monétaire devait suivre le même rythme de croissance dans les 10 ans à venir que cela a été le cas dans les années 1970, S&V estimaient qu’ « un prix de l’or autour de 8 900 $ [serait] réaliste d’ici 2030. » D’où le titre du rapport IGWT 2020 : « l’or à l’aube d’une décennie dorée. »

Un an plus tard, que penser de ces prévisions ?

Avant de vous présenter l’auto-évaluation de S&V – qui ont le mérite de ne pas se voiler la face lorsqu’ils se sont trompés (on ne peut pas en dire autant de tous les analystes qui se livrent chaque fin d’année au jeu très médiatique des prédictions de cours) -, il nous faut revenir sur l’année écoulée sur le front de l’or.

Retour sur 12 mois d’évolution du cours de l’or

S&V commencent par relever un fait notoire, à savoir qu’au cours des 12 derniers mois, le cours de l’or a atteint un nouveau plus haut historique « dans quasiment toutes les devises » – rien que ça.

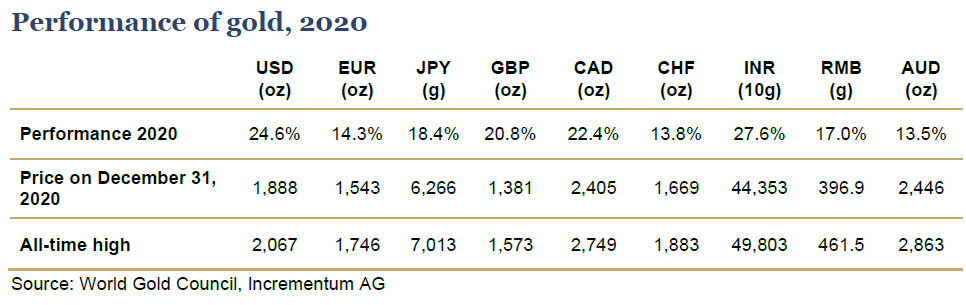

Performance du cours de l’or en 2020, cours au 31 décembre et plus haut au cours de l’année (sélection de devises)

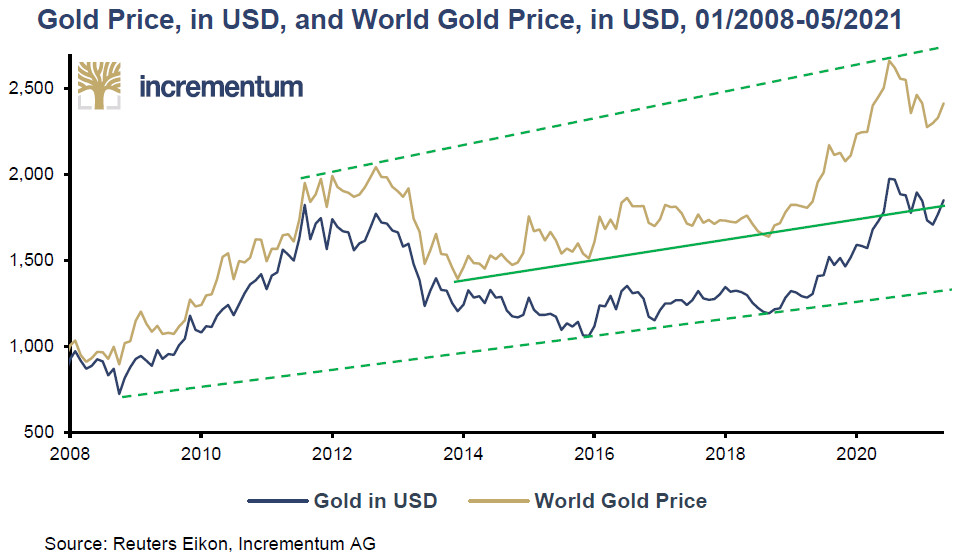

Sans surprise, un plus haut (à 2 530 $ en août 2020) a également été atteint au niveau du « cours mondial » de l’or, c’est-à-dire le prix de l’once exprimé en dollars US compte tenu de sa valeur relativement aux autres devises utilisées dans le commerce international.

Cela amène tout d’abord S&V à considérer que « la « profondeur de marché » du marché haussier de l’or est restée excellente. »

Les plus hauts à la clôture en dollars et en euros ont respectivement été atteints à 2067 $ le 6 août 2020 et 1743 € le 7 août. Les cours ont ensuite corrigé pour atteindre des creux à 1683 $ le 30 mars 2021 (-18,58%) et 1419 € le 3 mars (-18,59%).

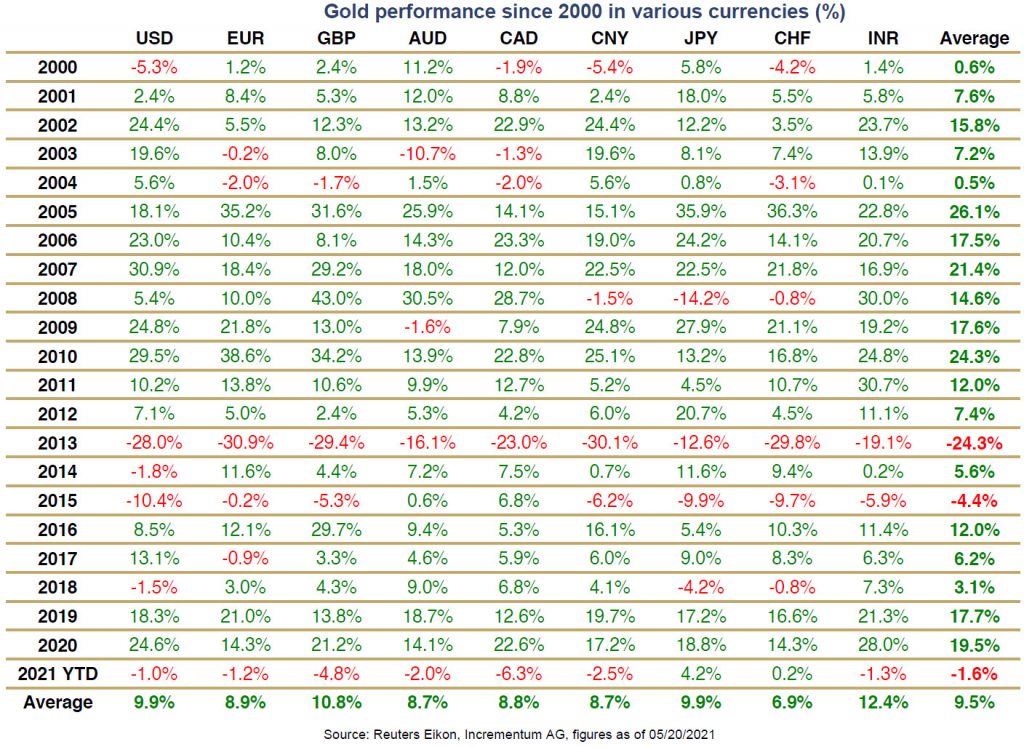

Sur l’ensemble de l’année, l’or a enregistré une performance de 24,6% en dollars et de 14,3% en euros.

Niveau prévision à court terme, S&V s’en sortent donc très bien puisque le nouveau sommet historique annoncé en dollars s’est matérialisé quelques semaines seulement après la publication de leur rapport 2020.

Ils expliquent la phase de consolidation qui a débuté au mois d’août dernier par 4 facteurs. Contrairement à ce qu’en pensent les bitbugs, ce n’est pas la hausse du bitcoin qui a le plus tiré le cours de l’or vers le bas. Elle a bien sûr joué un rôle, mais le facteur fondamental de l’or le plus important à court terme est bien connu et reste le même : la hausse taux obligataires et, lorsqu’elle se produit à un rythme plus rapide que la hausse du niveau d’inflation, la hausse des taux d’intérêt réels, a.k.a. « le pire ennemi de l’or ». Les 2 autres facteurs ayant le plus joué dans l’équation sont la hausse du dollar et les prises de profits, estiment S&V.

Quelle est la performance de l’or depuis 2000 ? Et depuis 1971 ?

A la publication de leur rapport, l’once enregistrait en moyenne 9,5% de performance moyenne annuelle* depuis l’an 2000 ! (* une notion à ne pas confondre avec le taux de croissance annuel moyen.) Le dollar s’est dévalué un peu plus rapidement que l’euro vis-à-vis de l’or sur cette période puisque le métal jaune enregistrait une performance moyenne annuelle de 9,9% dans cette devise, contre 8,9% en euros.

(N.B. : on peut suivre l’évolution de ces chiffres au quotidien sur le site https://goldprice.org/, avec cependant des chiffres qui ne remontent que sur les 15 dernières années.)

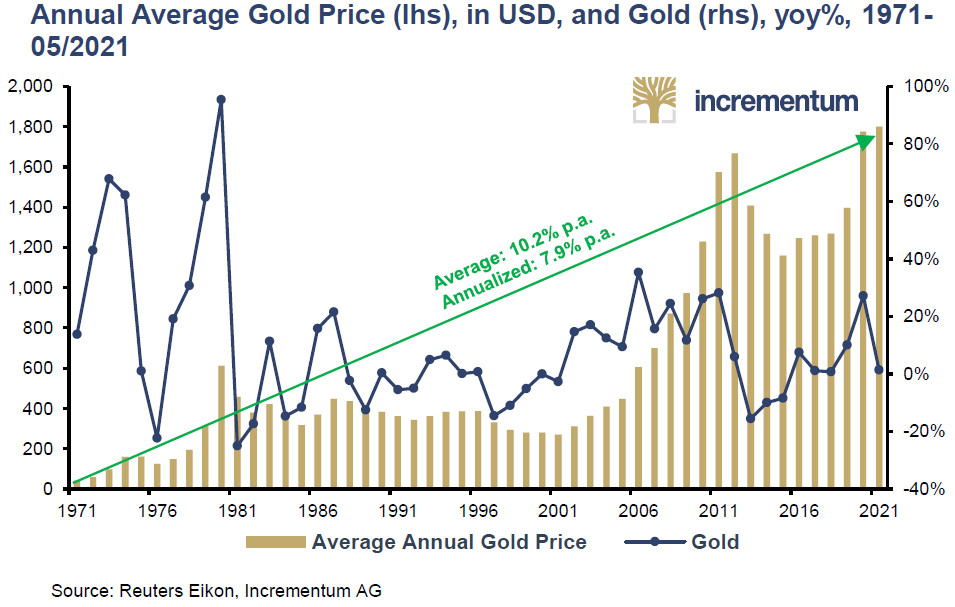

Vous préféreriez connaître la performance moyenne annuelle de l’or depuis 1971 ? Aucun problème, du moins en dollars, puisque S&V nous proposent également ce graphique :

Il apparait que la performance moyenne annuelle du cours de l’or exprimé en dollars depuis 1971 a été de 10,16%, quand le taux de croissance annuel moyen s’est élevé à 7,91%.

Sommes-nous toujours à « l’aube d’une décennie dorée » ?

Un an après la publication du rapport IGWT 2020, la prédiction de court terme de S&V est donc validée. « Notre prévision et notre conclusion de l’année dernière, selon lesquelles l’or se trouve dans un nouveau marché haussier, se sont donc réalisées. Sur la base de la situation fondamentale et technique, nous ne voyons actuellement aucune raison de remettre en question notre position confiante », écrivent-ils.

Bien.

Mais quid des 10 prochaines années ? S&V ont-ils revu leurs prévisions de l’années dernière à la hausse ou à la baisse ?

Ca, je vous en parlerai la semaine prochaine !

A bientôt !

0 commentaires