L’inflation est de retour, c’est acté. Mais une fois la guerre russo-ukrainienne terminée, l’inflation aura-t-elle vocation à redescendre au niveau des objectifs des banques centrales, ou bien restera-t-elle élevée ? Dans la 16ème édition de leur rapport In Gold We, Ronald-Peter Stöferle et Mark J. Valek (S&V) nous apporte leur indispensable éclairage.

Dans mon précédent billet, j’ai listé 4 raisons pour lesquelles S&V estiment que l’inflation est vouée à rester élevée :

- La psychologie des consommateurs en période d’inflation élevée dans un contexte où la vitesse de circulation de la monnaie est à un plus bas historique ;

- La déglobalisation ;

- La dévalorisation de l’euro face au dollar, cette devise dans laquelle nous payons nos matières premières ;

- La transition énergétique.

Il y en a une 5ème : le fameux « effet de deuxième tour ».

« La spirale prix-salaires va inévitablement commencer à s’inverser »

« Un spectre des années 1970 est soudain de retour : la spirale prix-salaires. Dans quelle mesure est-il réaliste de penser que nous allons tomber dans cette spirale économique vicieuse ? », s’interrogent S&V ?

Comme pour les matières premières, un rappel de bon sens n’est pas superflu : « une spirale prix-salaires […] n’est possible que si la masse monétaire a été ou est en train d’être fortement augmentée. Si la masse monétaire était (relativement) constante, une augmentation significative du prix d’un bien, expression de sa rareté relative accrue, entraînerait alors une baisse de la demande nominale pour tous les autres biens. »

Ceci posé, S&V énumèrent les facteurs qui jouent en faveur ou contre une hausse des salaires.

Seul le poids relativement faible des syndicats en comparaison de ce qu’il était dans les années 1970 (en tous cas aux Etats-Unis) fait pencher la balance du côté d’une stabilité des salaires.

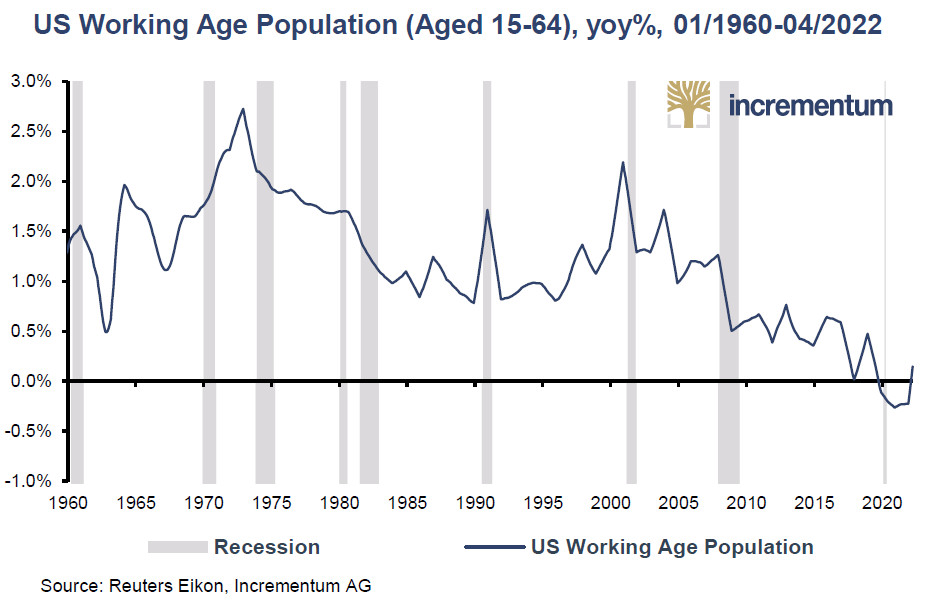

En face de cela se trouve un argument massue en faveur d’une évolution des salaires à la hausse : le vieillissement des populations occidentales et les pénuries de main d’œuvre. Comme le relèvent S&V, « Pour la première fois, même aux États-Unis où la population est relativement jeune, le nombre de personnes en âge de travailler (15-64 ans) a diminué en 2019. »

Population américaine en âge de travailler (15-64 ans), taux de croissance annuel, 01/1960-04/2022

Mettez le premier et le second argument dans la balance, et voilà le résultat : « À cet égard, les syndicats ne sont plus aussi importants pour imposer des salaires plus élevés qu’à l’époque où l’offre de main-d’œuvre augmentait d’année en année. »

Notez par ailleurs que le vieillissement de la population, bien plus avancé en Europe que cela n’est le cas aux Etats-Unis, ne se limite pas au monde occidental : la Chine, le Japon et la Russie sont tout aussi concernés que nous.

Certains secteurs seront bien sûr plus touchés que d’autres, comme le relèvent S&V : « dans une grande partie du monde occidental, l’accent excessif mis sur l’académisation – et dans le cadre de cette académisation, l’accent mis sur des domaines d’études douteux tout en négligeant les matières STEM [science, technology, engineering, and mathematics] – a exacerbé cette pénurie de travailleurs qualifiés. »

Voilà, nous en avons fini avec les facteurs déterminants du taux d’inflation à moyen-long terme.

A quoi nous attendre pour l’année en cours ?

Inflation 2022 : stop ou encore ?

S&V font remarquer que « Dans un environnement d’inflation élevée, l’inflation s’est historiquement souvent produite par vagues. […]

Dans un avenir proche, les marchés pourraient connaître une brève phase de refroidissement de la tendance inflationniste. Les prix des produits de base […] semblent former un sommet temporaire. Le ratio or/argent […] a fortement augmenté, ce qui suggère également un léger affaiblissement de la tendance inflationniste.

Il est tout à fait possible qu’il faille attendre que la Fed revienne sur ses velléités « faucon » (‘’hawkish’’) pour que la prochaine vague d’inflation ne se déclenche. »

Le 20 juin, presqu’un mois après la publication du rapport IGWT 2022, Ronald Stöferle annonçait le sommet de cette première vague d’inflation :

20 juin 2022 : « L’élan de l’inflation a atteint son sommet. Du moins pour l’instant. »

Et à plus long terme ?

« Changement de climat monétaire », vagues successives d’inflation et pics d’inflation de plus en plus élevés

Voici ce que S&V écrivaient l’année passée : « La hausse actuelle des taux d’inflation annonce un retournement fondamental. Bien qu’une hirondelle ne fasse pas le printemps, il y a maintenant d’innombrables hirondelles dans le ciel. Elles annoncent un changement, un changement de climat monétaire. »

Avec 12 mois de recul, voici comment ils évaluent la situation : « Après cette violente tempête inflationniste, nous ne reviendrons plus à l’équilibre désinflationniste de bon aloi qui s’est caractérisé au cours des 40 dernières années par la mondialisation, le libre-échange, le dividende démographique, le développement des chaînes d’approvisionnement internationales et la réduction des stocks (livraison juste à temps). Nous entrons dans une phase d’établissement d’un nouvel équilibre qui sera caractérisé par la démondialisation, c’est-à-dire des efforts d’autosuffisance, la récupération des sites de production et la constitution de stocks de denrées alimentaires et de matières premières critiques, ainsi que la sauvegarde des chaînes d’approvisionnement existantes, y compris par des interventions militaires. Tout cela aura un effet fondamental sur les prix. »

Et S&V de citer Kevin Muirpour qui « Au cours des deux dernières décennies, la cible d’inflation de 2% s’est comportée comme un plafond. Dans les vingt prochaines années, l’objectif d’inflation de 2% deviendra un plancher ».

Les deux Autrichiens ajoutent que « Les facteurs structurels déflationnistes ou désinflationnistes sont actuellement rares. Il y aurait avant tout un resserrement marqué de la politique monétaire. Cependant, nous ne pensons pas que les banques centrales puissent maintenir cette politique très longtemps. Les pionniers du resserrement monétaire […] seront les premiers à ressentir l’impact inévitable du resserrement de la politique monétaire sur l’économie réelle et sur les marchés financiers, et leurs banques centrales devront passer un test de crédibilité. […]

Notre scénario de base est que la hausse actuelle de l’inflation ne sera pas la dernière vague de cette période de forte inflation. Au cours de la dernière période de ce type, il y a eu au total 3 vagues d’inflation, chacune d’entre elles marquant un pic plus élevé que la précédente : 6,4% en février 1970, 12,2% en novembre 1974, 14,6% en mars 1980. Les chocs pétroliers ont renforcé la dynamique d’inflation déjà existante à l’époque, et il se peut que ce soit à nouveau le cas aujourd’hui.

Nous sommes convaincus que même si les taux d’inflation vont redescendre en raison de l’expiration temporaire de l’effet de base et de l’absence de facteurs spéciaux, le niveau de l’inflation restera élevé, c’est-à-dire (largement) au-dessus du niveau cible des banques centrales, pendant un certain temps encore. La petite histoire de l’inflation « transitoire » devrait maintenant être définitivement enterrée. »

S&V bouclent le thème de l’inflation avec une approche géopolitique très bien sentie :

« Il ne faut pas oublier que la 1ère vague d’inflation s’est produite dans les années 1970, à une époque où le système monétaire mondial faisait l’objet de changements considérables. Le système de Bretton Woods, avec son ancrage rudimentaire à l’or, s’est effondré en plusieurs étapes tandis que prévalait une monnaie fiduciaire pure associée à un système de taux de change flexibles avec le dollar américain comme monnaie d’ancrage fiduciaire. Un tel changement d’époque est à nouveau en train de se produire sous nos yeux. La fin de l’étalon fiat mondial qu’est le dollar américain est annoncée depuis un certain temps, même si le dollar est resté fermement en selle, faute d’alternatives sérieuses. Avec [le gel des réserves de la banque centrale russe] par l’Occident, la première transformation majeure du système monétaire mondial depuis 50 ans est maintenant officiellement annoncée. »

Voilà, nous en avons terminé avec les dynamiques de l’inflation !

La semaine prochaine, nous nous pencherons sur les enseignements que S&V tirent de l’évolution de l’offre et de la demande d’or au cours des 12 derniers mois !

A lundi !

0 commentaires