Le 1er novembre 1961, les banques centrales des Etats-Unis et de 7 états européens se sont regroupées dans un système permettant de réguler le cours de l’or en défendant un prix cible de 35 $. Il s’agissait de diminuer la pression sur les réserves d’or américaines, afin de garantir la convertibilité du dollar en or, fondement même du système de Bretton Woods. Aujourd’hui, je vous raconte la vie et la mort du London Gold Pool.

Le contrôle administratif exercé par les 8 plus grandes banques centrales de l’époque sur le cours de l’or n’aura été efficace que durant 4 ans. En 1965, les difficultés commencent et, en 1967, la situation s’envenime.

Le « paradoxe de Triffin » a eu raison du London Gold Pool le 18 mars 1968 (suite)

Au mois de juin 1967, la France se retire du Pool, ne voulant plus contribuer au maintien de la puissance financière américaine. C’est l’époque où la Marine française est régulièrement expédiée outre-Atlantique les cales remplies de dollars, pour en revenir les cales chargées de lingots.

Cet extrait de la conférence de presse du Palais de l’Élysée du 4 février 1965 restitue clairement l’ambiance de l’époque : « [Ce que les États-Unis doivent à l’étranger], ils le lui paient, tout au moins en partie, avec des dollars qu’il ne tient qu’à eux d’émettre… Cette facilité unilatérale qui est attribuée à l’Amérique contribue à faire s’estomper l’idée que le dollar est signe impartial et international des échanges, alors qu’il est un moyen de crédit approprié à un État. [L’or est la] « valeur inaltérable et fiduciaire par excellence » [et] « ne change pas de nature ».

S’ensuit une attaque contre la livre sterling qui donne lieu à une dévaluation de 14,3% le 18 novembre 1967. Cet évènement empêche le gouvernement britannique de maintenir son soutien au Pool.

Dans un contexte de ruée sur l’or (officiel) plus intense que jamais, le dollar américain est lui aussi attaqué. La menace contre le système financier international est jugée telle que, le soir du jeudi 14 mars 1968, les Etats-Unis demandent au gouvernement britannique de fermer le marché de l’or de Londres, Elisabeth II déclarant le lendemain férié sur pétition de la Chambre des Communes !

Dès le lundi 18 mars, l’exigence d’une réserve d’or pour soutenir le dollar est abrogée par le Congrès américain, ce qui entérine la fin du Pool de l’or. La fermeture du marché de l’or de Londres pour 15 jours qui s’ensuit enfonce le clou.

Pendant ce temps-là, les transactions sur l’or se poursuivent sur les marchés libres, en particulier en France et en Suisse, avec un cours en hausse jusqu’à 44 $ l’once (soit 25 % de plus que le cours officiel de Londres à 35,20 $ l’once).

C’est l’époque où les Suisses prennent les devants en créant le Pool de l’or de Zurich afin de stabiliser le système bancaire et la devise suisses, posant au passage les bases de la place majeure pour le commerce de l’or qu’ils deviendront par la suite.

Pourquoi le Pool de l’or s’est-il effondré ?

Voici comment Bordo, Monnet et Naef voient les choses dans leur article de recherche intitulé « The Gold pool (1961-1968) and the fall of the Bretton Woods System. Lessons for central bank cooperation », publié en novembre 2017 pour le compte du National Bureau of Economic Research (un think-tank américain) :

« Le Pool de l’or (1961-1968) a été l’un des projets de coopération entre banques centrales les plus ambitieux de l’histoire. Les principales banques centrales ont mis en commun leurs interventions – partageant les pertes et les profits – afin de stabiliser le cours de l’or en dollars. Pourquoi s’est-il effondré ? Depuis 1964 au moins, le sort du Pool était en fait lié à la livre sterling, première ligne de défense du dollar. La dévaluation infructueuse de la livre sterling en novembre 1967 a stimulé la spéculation et entraîné des pertes massives pour le Pool. La contagion s’est produite parce que les politiques américaines étaient inflationnistes et insuffisamment crédibles également. La disparition du Pool fournit un exemple frappant de contagion entre les monnaies de réserve. »

On peut envisager un autre point de vue en disant que cette expérience monétaire, comme toutes les autres tentatives de répression des forces libres du marché, était vouée à échec cuisant sur le long terme, tant au niveau politique que financier.

Vous connaissez l’épilogue.

15 août 1971 : le président Nixon ferme la « fenêtre sur l’or » et enfonce le dernier clou dans le cercueil du système de Bretton Woods

Il n’aura fallu qu’un peu plus de 3 ans pour que l’effondrement du Pool de l’or n’aboutisse à celui du système de Bretton Woods.

En mai 1971, l’Allemagne de l’Ouest dénonce officiellement les accords de Bretton Woods en retirant son soutien au dollar, ce qui alimente la chute de la devise américaine.

La Suisse lui emboîte le pas au mois d’août en achetant pour 50 millions $ d’or.

La France suit le mouvement à concurrence de 191 millions $.

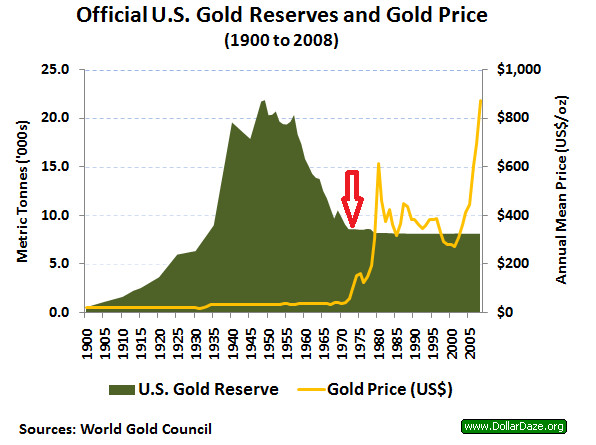

A l’issue de 3 décennies de demandes officielles de conversion de dollars en or, les réserves officielles d’or américaines se trouvent réduites à leur niveau de 1938.

Réserves officielles d’or américaines et cours de l’or (1900-2008)

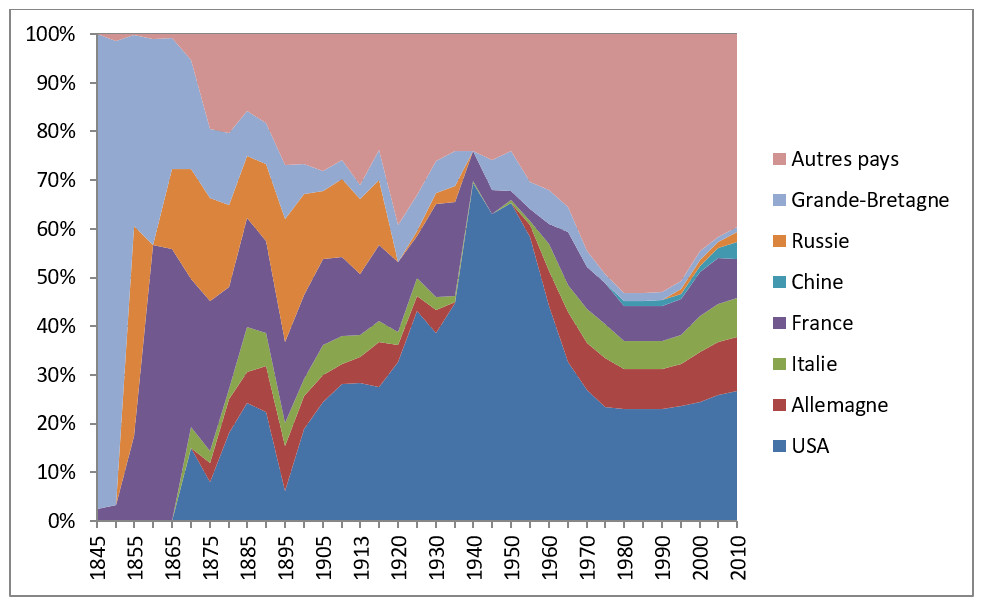

La part américaine au sein des réserves d’or mondiales rejoint quant à elle son niveau du début du siècle.

Evolution de la répartition des réserves d’or entre les banques centrales (%age du total de l’or détenu par les banques centrales au niveau mondial, 1845-2010)

Source : Conseil mondial de l’or

Face à ce carnage monétaire, les États-Unis réagissent violemment en abolissant unilatéralement la convertibilité directe du dollar en or. C’est le « choc Nixon » du 15 août 1971. La « fenêtre sur l’or » est refermée : le marché officiel de l’or n’est plus, et il n’a plus qu’un seul cours de l’or.

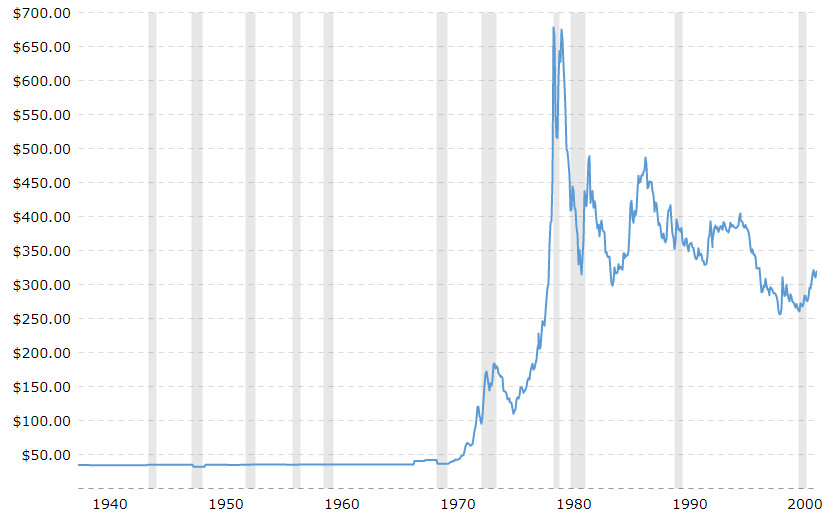

Vous connaissez la suite : le cours de l’or enfin libre et l’inflation continuant de faire des ravages aux Etats-Unis, l’once se retrouve catapultée dans un marché haussier qui prendra fin lors d’un sommet vertigineux aux alentours de 850 $ (en intraday) en janvier 1980.

Cours de l’or entre 1940 et 2000

Ceci posé, il est temps d’en revenir à notre question de départ.

Pourquoi certaines analyses du cours contemporain de l’or prennent pour point de référence 1968, quand d’autres débutent en 1971 ?

Vous avez maintenant la réponse.

1971 est l’année de décès officiel du système de Bretton Woods, l’année où le cours de l’or est fixé à 100% par le jeu des forces libres du marché au niveau mondial.

Ce mouvement a cependant débuté en mars 1968, avec la dissolution de facto du Pool de l’or. Dès 1968, le cours de l’or est donc fixé librement par le jeu de l’offre et la demande sur certains marchés (Paris, Zurich…), mais pas encore au niveau mondial.

Voilà ce qui explique que certains analystes financiers intègrent le cours de l’or depuis 1968 dans leurs études.

Merci bien. Cela me permet de joindre les pointillés du rapport or/argent. Ce que vous ne dites pas c’est « qui » tire les ficelles et « activent » ces attaques sur les monnaies.