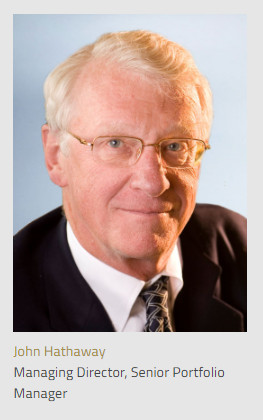

On ne présente plus John Hathaway. En janvier 2020, le co-gérant du Tocqueville Gold Fund, doté de 50 ans d’expérience dans le domaine de la gestion d’actifs, dont la moitié dans le domaine des actions de l’industrie minière aurifère, a rejoint Sprott AM.

La semaine passée, nous avons vu pourquoi il ne donne plus que 3 ans de hausse maximum aux marchés actions américains. Aujourd’hui, je vous propose de détailler pourquoi ce grand nom des métaux précieux est très haussier sur le cours de l’or.

Cela n’est pas sans rapport avec le marché obligataire.

Marché obligataire : avec ou sans crise, l’or va redevenir « l’antidote au dilemme de l’investisseur à taux fixes »

Après les questions de la reprise économique et du destin des marchés actions, vient ensuite celle de la dette publique américaine. Voici le constat global que faisait Hathaway à ce sujet le 20 avril 2020 : « Les injections de liquidités sur le marché de la dette souveraine devraient rester importantes et permanentes. Le marché obligataire a été socialisé. »

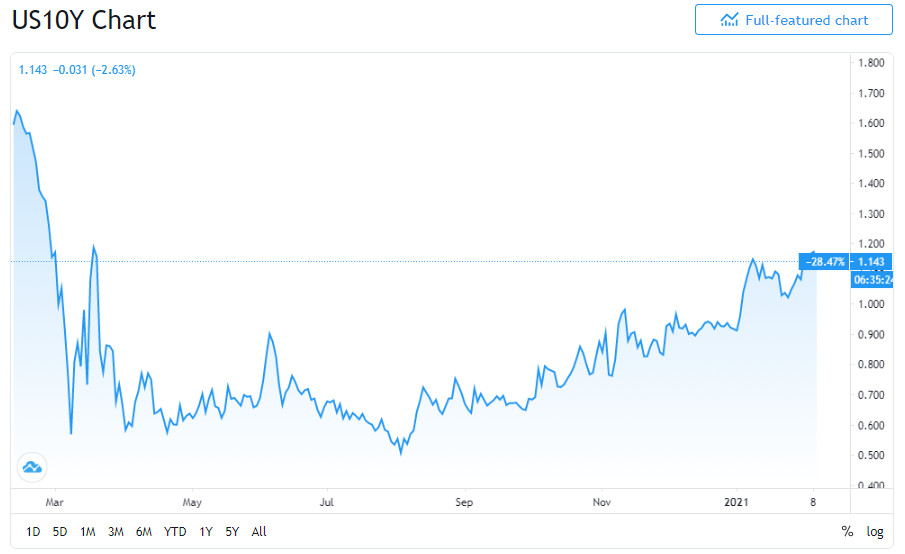

Presque un an plus tard se (re-)pose la question de la hausse des taux d’intérêt, un phénomène qu’on observe depuis le mois d’août dernier sur la dette fédérale américaine.

Taux du 10 ans US sur 1 an

Source : TradingView

Faut-il y voir un signe annonciateur de croissance ? Hathaway rappelait dans son commentaire trimestriel du 21 janvier 2021 qu’il s’agit d’un environnement « toxique pour des valorisations élevées, même s’il traduit un rebond économique. Il est plus probable que la hausse des taux ne devienne symptomatique d’une crise budgétaire en gestation. » Dans un cas comme dans l’autre, le résultat du point de vue de la politique monétaire sera le même puisque « la Fed devra probablement lutter contre la hausse des taux en accélérant l’expansion de son bilan », estime Hathaway.

Pour le moment, les politiques budgétaires et monétaires parviennent à repousser les échéances, continuant de gonfler l’Everything Bubble.

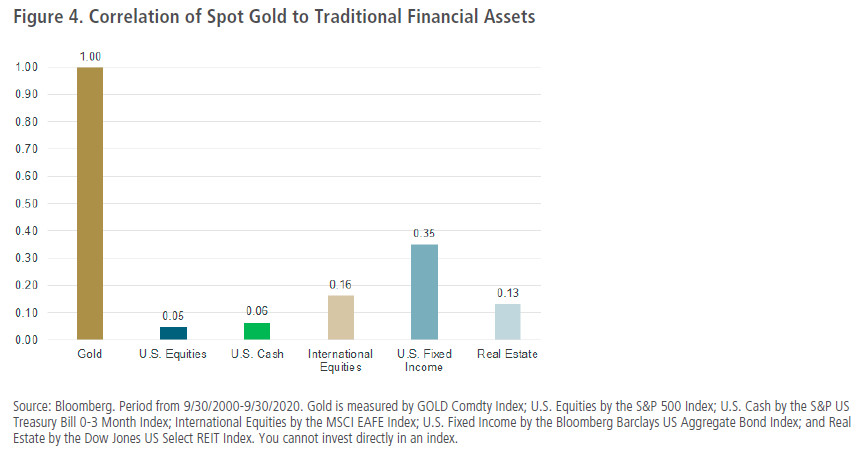

Mais quid du prix de l’or si cette situation devait perdurer encore de nombreuses années ? Cela ne change rien à la vision haussière d’Hathaway. En effet, « avec des taux d’intérêt proches de zéro, les obligations ne peuvent plus contrebalancer les éventuels risques liés aux actions », précisait-il dans son commentaire du 14 octobre.Ces deux classes d’actifs sont en effet devenues très corrélées.

Corrélation de l’or avec les autres classes d’actifs traditionnelles entre fin septembre 2000 et fin septembre 2020

Or « Le risque de baisse [sur le marché obligataire] serait considérable si le dollar américain s’affaiblissait, si l’inflation revenait ou si la courbe des taux se redressait. Si les obligations ont atteint une impasse, les intervenants doivent chercher ailleurs. »

Et le gérant d’actifs de poursuivre le 21 janvier 2020 : « Si seulement 1% des 100 000 Mds$ d’encours [obligataires] sous gestion migraient vers l’or pour combler le vide obligataire créé par la faiblesse des taux d’intérêt, alors cela équivaudrait à la demande de la totalité de la production minière mondiale d’or pour les six prochaines années. La faiblesse persistante des taux obligataires pourrait entraîner un doublement ou un triplement du cours de l’or, même en l’absence d’un effondrement des marchés financiers », poursuit Hathaway.

Le 21 janvier, l’or cotait 1 867 $. Hathaway n’exclut donc pas l’hypothèse d’une once à 5 600 $ dans un scénario où les banques centrales, tout en continuant de faire exploser la taille de leurs bilans respectifs, conserveraient la confiance des marchés. Niveau timing, Hathaway précisait dans son commentaire du 14 octobre 2020 que « Le délai pour un hypothétique afflux de 1 000 Mds$ pourrait aller de quelques années à une décennie. » Vous l’avez compris, avec Hathaway, on se situe plus du côté de Stöferle et Valek que de celui de Jeffrey Christian.

Mais ce n’est pas tout.

Forte baisse du dollar : quel cours de l’or dans le scénario final d’Hathaway ?

Pour Hathaway, « la Fed est prise au piège » puisqu’elle fait face à un dilemme cornélien : elle ne peut pas laisser les taux longs augmenter, sans quoi cela menacerait les marchés actions et obligations et mettrait en péril la reprise économique, mais il ne faudrait pas non plus qu’elle laisse son bilan exploser, sans quoi c’est le dollar US qui menacerait d’entrer en marché baissier.

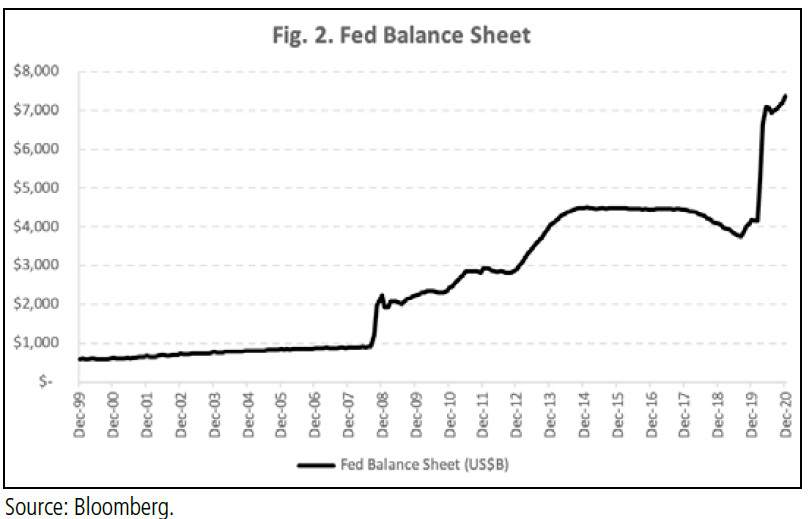

Et Hathaway de faire remarquer que le bilan de la Fed a explosé en 2020…

… ce qui a été concomitant d’une forte dévaluation du dollar vis-à-vis des autres devises.

Source : TradingView

Pour lui, c’est la donc deuxième voie qui s’imposera.

Hathaway évoque dans son commentaire du 14 octobre le pronostic de Ray Dalio d’une chute de 30% du dollar US vis-à-vis des autres devises dans les 3 à 5 ans à venir. « Une fois que ce choix sera clair », écrit-il, « l’or en bénéficiera et les actifs financiers finiront par en souffrir. » Une autre version de « la guerre et le déshonneur », en somme.

Et Hathaway d’enfoncer le clou : « La hausse qu’a connue de l’or durant quatre ans, passant de 1 100 $ fin 2015 à 1 900 $ en 2020, est un signe avant-coureur d’un régime monétaire défaillant. Nous pensons que le cours de l’or en dollars pourrait être multiplié par un facteur de 5 à 10 lorsque cette faillite sera connue de tous. C’est une simple question de calcul. Le calendrier reste incertain, mais le résultat semble inévitable », juge-t-il.Ressortons notre calculatrice : l’once cotant 1 896 $ le 14 octobre dernier, Hathaway envisage donc dans ce scénario final une once entre 9 480 et 18 960 $.

Quelles conclusions en tirer pour vos investissements ?

Si nous récapitulons les différents points de vue évoqués au cours des dernières semaines, les prévisions vont de celle de Jeffrey Christian, qui prévoit une once qui plafonnera à 2 300 $ en moyenne annuelle à la fin du marché haussier en cours, à celle de John Hathaway, qui évoque implicitement un cours proche des 19 000 $.

Qu’est-ce qui distingue ces deux bornes ? Ce n’est pas tant qu’une catastrophe d’ampleur systémique, qui ferait exploser le cours de l’or, ne se produira pas un jour, c’est surtout que Jeffrey Christian – si j’ai bien compris le sens de son propos – pense que le cours de l’once retournera entre-temps faire un plus bas après avoir atteint un nouveau sommet autour de 2023-2025. Au contraire, les autres analystes dont j’ai évoqué la vision estiment que rien ne s’oppose à ce que le cours de l’or continue d’augmenter sans correction majeure aussi longtemps que les banques centrales conserveront la confiance des marchés.

Par conséquent, du point de vue de l’investisseur que vous êtes, la question qui se pose, dans la mesure où vous pensez que c’est Jeffrey Christian qui est dans le vrai, est de savoir si vous êtes psychologiquement prêt à voir le cours de l’or beaucoup baisser entre deux marchés haussiers. Prêt à revivre la période octobre 2012-décembre 2013, qui n’aura donc finalement duré qu’une grosse année – pour baisser de 37% -, quand les compatriotes de Jeffrey Christian, John Hathaway et Lyn Alden ont dû patienter quatre longues années pour que le cours de l’or enregistre une correction de 44%.

C’est là que j’arrive au bout de mes compétences puisque vous seul avez la réponse à cette question !

A lundi prochain !

Toujours intéressant pour un un petit investisseur dans l’OR

Je suis tout à fait d’accord avec la conclusion de Hathaway