Aujourd’hui, je vous raconte comment l’indépendance des banques centrales est arrivée aux mêmes résultats que leur soumission aux gouvernements.

Vous vous souvenez : la grande majorité des pays ont basculé sur un modèle de banque centrale indépendante suite au modèle économique élaboré au début des années 1980. L’idée centrale était que l’indépendance des banques centrales protégerait nos économies d’un biais inflationniste inutile. En retirant la politique monétaire des mains du gouvernement, on s’épargnerait une hausse de l’inflation qui n’aurait pas de contrepartie en termes d’activité économique.

C’est ainsi que lors de la création de la BCE en 1998, il a été convenu que la banque centrale mènerait sa politique monétaire en toute autonomie du pouvoir politique, alors que la Fed n’est que quasi indépendante de l’Administration en place. Le mandat de la première est censé faire primer la stabilité des prix sur le soutien de l’activité économique, alors que c’est l’inverse pour la seconde.

Ca, c’est la théorie. Mais qu’en est-il en pratique ?

Une indépendance fondée sur un modèle économique en peau de lapin

En réalité, la théorie de Barro et Gordon était boiteuse dès le départ, comme l’a très bien expliqué Natixis.

Je me contenterai ici d’évoquer un seul des 3 points mis en avant par Patrick Artus, à savoir celui qui me semble le plus important du point de vue de l’épargnant.

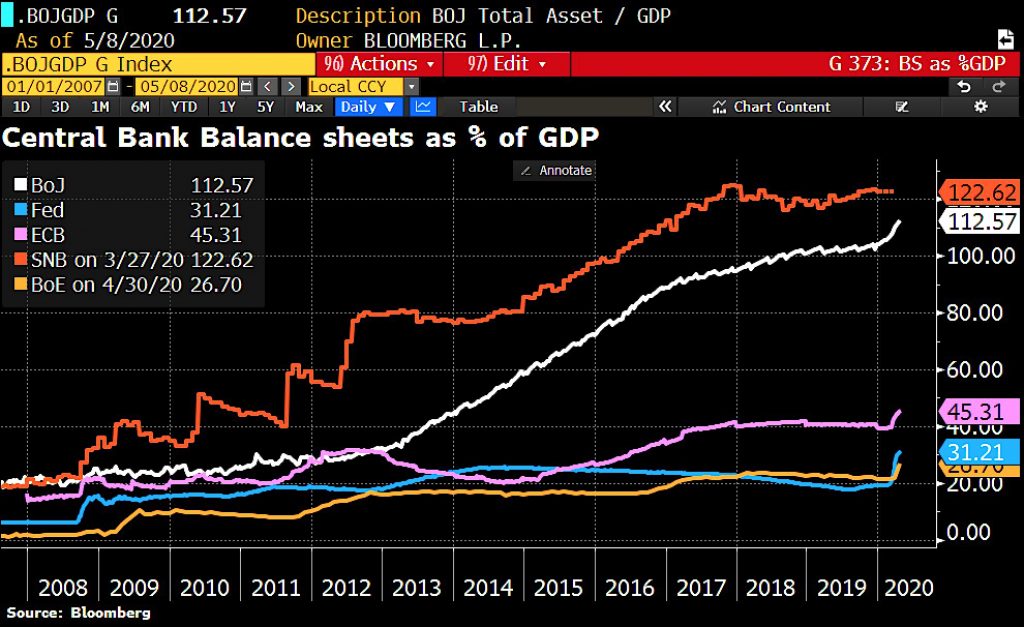

Il s’agit de l’argument qui part du constat évident que les banques centrales n’ont pas eu besoin de dépendre statutairement des gouvernements pour mener une politique monétaire ultra expansionniste depuis la crise de 2008 – voyez donc :

Bilans de la Banque du Japon (en blanc), la Fed (en bleu), la BCE (en rose), la Banque nationale suisse (en rouge) et de la Banque d’Angleterre (en orange) en % de leur PIB respectif au 8 mai 2020

Or, écrit Patrick Artus, « Le coût d’une politique monétaire anormalement expansionniste est supposé être l’excès d’inflation des prix des biens et services, d’où la focalisation de la politique monétaire sur l’inflation. Ceci explique les difficultés présentes des politiques monétaires des pays de l’OCDE avec l’inflation des prix des biens et services faible. En réalité, les coûts d’une politique monétaire anormalement expansionniste sont beaucoup plus vastes que la seule inflation des prix des biens et services : bulles sur le prix des actifs, excès d’endettement… »

Que voilà un écueil assez dramatique, lorsque que l’on sait par exemple que :

- L’économie mondiale est endettée à hauteur de 322% de son PIB ;

- L’Everything Bubble n’est qu’à quelques encâblures de son niveau d’avant l’avènement du coronavirus ;

- Le coût de cette politique n’a certes pour le moment pas pris la forme d’une inflation des prix à la consommation, mais la « politique monétaire anormalement expansionniste » a rendu le système économique et financier extrêmement fragile à un choc, comme en ont attesté les mois de février et mars.

Un échec des banques centrales « difficile à comprendre ? », vraiment ?

Pas évident donc, de dresser un bilan positif de l’action des banques centrales indépendantes. Comme l’indique Patrick Artus dans un autre Flash Economie : « L’indépendance des banques centrales n’a […] pas évité que les politiques monétaires soient inutilement expansionnistes. » Et le chef économiste de Natixis d’ajouter que « cette politique monétaire très expansionniste » a été menée « alors que le taux de chômage [revenait] au voisinage du taux de chômage structurel », ce qui lui semble « difficile à comprendre »…

Heureusement, dans un autre Flash Eco, cette pudeur de gazelle disparait pour laisser apparaître l’éléphant dans le couloir.

Depuis les années 2010, la mission n°1 des banques centrales ne consiste plus à stabiliser l’inflation ou à soutenir la croissance, mais à sauver le système économique et financier !

Si l’on jette un coup d’œil dans le rétroviseur, on constate en effet qu’en pratique, depuis les années 1980, les banques centrales se sont permises de changer plusieurs fois de mission prioritaire, sans pour autant que leur mandat n’ait été modifié en ce sens.

Pour Natixis, on a eu affaire à l’enchaînement suivant :

- « Offrir la bonne quantité de liquidité [à l’économie] (par exemple au début des années 1980 aux Etats-Unis) ;

- Amener l’inflation au niveau souhaité (du niveau des années 1980 à la crise de 2008) ;

- Eviter les crises et prolonger le plus possible les périodes d’expansion (depuis le début des années 2010). »

On est donc passé d’une approche inspirée par les travaux de Milton Friedman, à une action conduite par les préceptes du modèle de Barro et Gordon sur la crédibilité des banques centrales, à une politique monétaire ultra expansionniste… pour laquelle Patrick Artus n’a pas vraiment de théoricien à nous proposer !

Et pour cause, les banques centrales sont prises à leur propre piège. A avoir usé et abusé des politiques monétaires expansionnistes au point d’avoir conçu des outils qu’aucun manuel d’économie n’avait prévu (typiquement les taux négatifs), il leur est désormais impossible de faire machine arrière.

Les déséquilibres engendrés par des décennies de politique monétaire expansionniste sont devenus tels que les banques centrales n’ont désormais d’autre choix que de tenter coûte que coûte de « prolonger le plus possible » la période d’expansion pour « éviter la crise » suivante, laquelle a vocation à être à chaque fois plus grave que la précédente.

Le confinement étant venu remettre le cycle économique au goût du jour, on voit donc les banquiers centraux gesticuler dans tous les sens pour éviter que les bulles n’explosent les unes après les autres, et avec elles la mère de toutes les bulles, celle des dettes d’Etat.

La prétendue « indépendance » des banques centrales n’est qu’un conte pour enfants

Si vous lisez ces colonnes, vous êtes sans doute majeur et responsable. Vous ne m’en voudrez donc pas de conclure que le principe de l’autonomie de la politique monétaire entretient la même relation avec la réalité que c’est le cas des œuvres des Frères Grimm ou de Charles Perrault.

Maintenant que nous avons tiré un trait sur la prétendue « indépendance » des banques centrales, je vous propose de nous retrouver demain pour voir qui tient la barbichette des grands planificateurs monétaires.

0 commentaires