Depuis la crise de 2008, nos banques centrales en principe « indépendantes » ont fait exploser leurs bilans, à l’encontre de ce que prévoyaient les modèles économiques qui avaient prôné leur autonomie.

C’est ainsi qu’après plus d’une décennie de politiques monétaires ultra laxistes, nous nous retrouvons avec une économie mondiale surendettée (322% du PIB), une Everything Bubble qui n’est plus qu’à quelques encâblures de ses records d’avant le coronavirus, et un système économique et financier extrêmement sensible aux chocs.

Depuis les années 2010, la mission n°1 des banques centrales ne consiste plus à stabiliser l’inflation ou à soutenir la croissance, mais à sauver le système économique et financier.

L’« indépendance » des banques centrales est donc de facto morte et enterrée, mais cela ne nous dit cependant pas de qui les banques centrales sont dépendantes.

Comme nous allons le voir aujourd’hui, les suspects se bousculent au portillon…

De l’« indépendance » à la « dominance fiscale » : quand les banques centrales deviennent dépendantes des gouvernements

C’est a priori la réponse la plus évidente. Dans la pratique, à défaut d’avoir instauré une digue infranchissable entre le pouvoir budgétaire et le pouvoir monétaire, les différents schémas institutionnels mis en place aux Etats-Unis, au sein de la zone euro et dans le reste du monde ont tous abouti à la même situation : la « dominance fiscale ».

Cela signifie que « la Banque Centrale est obligée d’assurer la solvabilité budgétaire des Etats, et est donc en situation de dépendance vis-à-vis des Etats », comme le souligne Patrick Artus.C’est-à-dire que la Fed, la BCE et les autres n’ont plus d’autre choix que d’assurer le rôle d’acheteur en dernier ressort de la dette émise par les gouvernements.

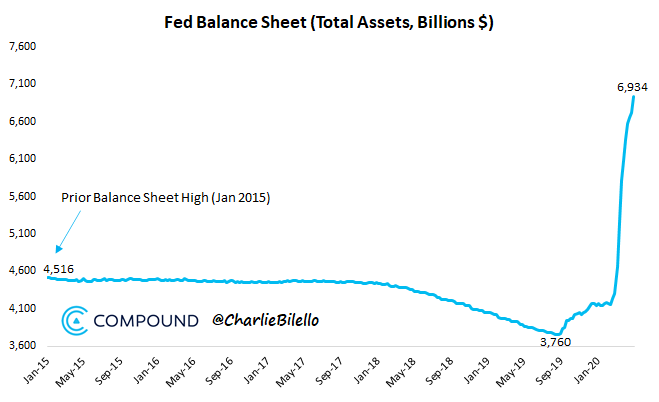

Considérez par exemple l’extraordinaire explosion du bilan de la Fed :

Bilan de la Fed en milliers de Mds$

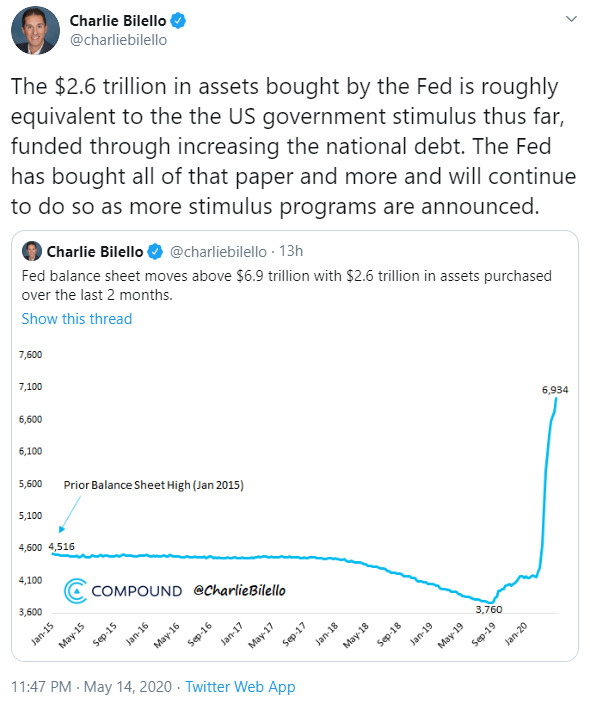

Si vous avez du mal à interpréter ce que représentent ces chiffres, Charlie Bilello les a mis en relief pour vous :

« Jusqu’à présent, les 2600 Mds$ d’actifs achetés par la Fed équivalent grosso modo au montant du plan de relance du gouvernement américain, qui a été financé par l’augmentation de la dette nationale. La Fed a acheté tout ce papier et plus, et continuera de le faire à mesure que de nouveaux programmes de relance seront annoncés. »

Ce constat est valable pour la Fed mais il l’est également pour la BCE. Le 13 mai, Patrick Artus faisait part de son interprétation du jugement rendu par la Cour constitutionnelle de Karlsruhe 8 jours plus tôt. Voici ce qu’il écrivait : « Les juges de Karlsruhe veulent que la BCE démontre qu’elle n’a pas dérogé à son mandat et aux traités européens en mettant en place depuis 2015 des programmes massifs d’achat de dette publique, que ces programmes visaient bien à remplir le mandat de la BCE (inflation voisine de 2%) et non à financer directement les Etats de la zone euro.

Mais l’arrêt de la cour de Karlsruhe souligne l’ambiguïté, sinon l’hypocrisie, du comportement de la BCE. En réalité, elle monétise les dettes publiques pour assurer la solvabilité des Etats ; qu’elle achète des dettes publiques sur le marché secondaire et pas sur le marché primaire ne change rien au fait qu’il s’agit de monétisation. »

Difficile de faire plus clair, n’est-ce pas ?

Mais ce n’est pas tout.

Quand les banques centrales n’ont plus d’autre choix que d’étatiser l’économie en rachetant la dette des entreprises zombies

En effet, comme le relève Patrick Artus, « les Banque Centrales sont les acheteurs forcés en dernier recours [non seulement] des dettes publiques [mais également] des dettes des entreprises ».

Et le chef économiste de Natixis de poursuivre en expliquant que « Les banques Centrales ne sont plus du tout indépendantes en réalité, elles n’ont plus d’objectif d’inflation mais elles ont l’objectif d’éviter une crise des dettes publiques (et un problème de financement des entreprises). »

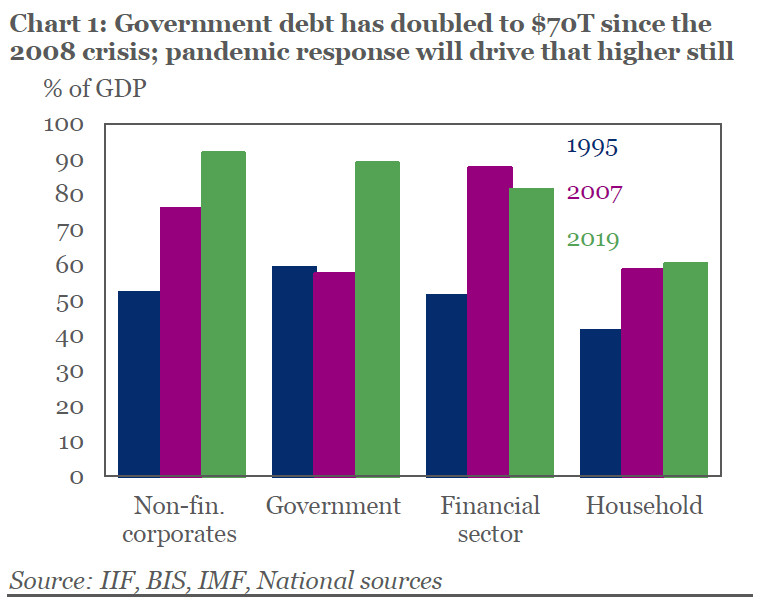

Ce basculement ne date pas d’aujourd’hui. En effet, « Si les Banques Centrales étaient indépendantes, les Etats devraient assurer eux-mêmes leur solvabilité budgétaire, ce qui n’est plus le cas depuis la crise des subprimes », écrit Patrick Artus. Il en va de même vis-à-vis des entreprises non-financières, et c’est exactement ce que nous avons vu dans un précédent billet avec ce graphique qui illustre l’explosion des dettes souveraines et de la dette corporate entre 2007 et 2019.

La dette publique a doublé pour atteindre 70 000 Mds$ depuis la crise de 2008 ; la réponse à la pandémie la conduira encore plus haut (de gauche à droite : entreprises non-financières, gouvernements, secteur financier, ménages)

Que pensez-vous qu’il arrive si vous mettez sous confinement un tissu économique gangrené par les entreprises zombies ? Rien que de très prévisible : vous vous retrouvez naturellement avec encore plus d’entreprises zombies.

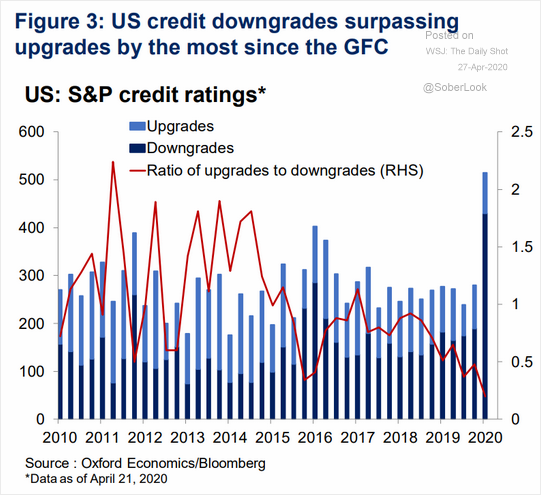

« Les dégradations de notes de crédit des entreprises américaines par Standard & Poor’s sont les plus importantes depuis la crise de 2008 »

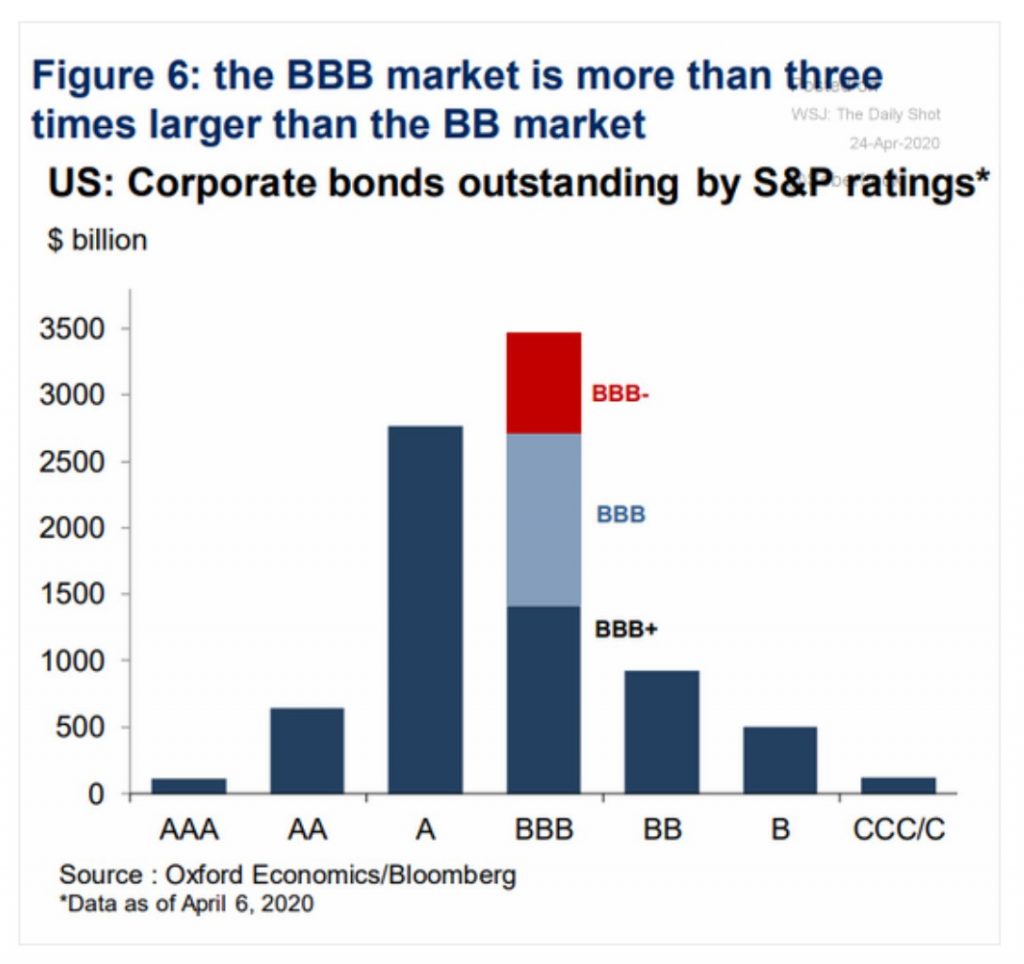

D’où un graphique des notes de crédit qui ne cesse de se déporter vers la droite. Environ 750 Mds$ d’obligations d’entreprises américaines ne sont plus qu’1 cran au-dessus de la catégorie junk.

« Notation des obligations d’entreprises en circulation aux Etats-Unis au 6 avril 2020, selon les notations de Standard and Poor’s »

Avec des entreprises non-financières endettées à hauteur de 74% du PIB aux Etats-Unis, 105% en zone euro et 150,3% en Chine, vous vous doutez que c’est le branlebas de combat dans les institutions bancaires.

Comme le relève La Tribune, la file de dominos est la suivante : faillites d’entreprises non-financières => défauts des entreprises non-financières sur leur dette bancaire + chômage (donc défauts des particuliers sur leurs prêts bancaires) => banques en difficultés. Ajoutez à cela la baisse des taux d’intérêt qui annihile la rentabilité des banques, et vous obtenez l’un des cocktails les plus détonants qu’un économiste puisse vous concocter.

Pour toutes ces raisons, les banques centrales n’ont d’autre choix que d’intervenir sur le marché du crédit, en achetant des dettes d’entreprises non-financières de plus en plus pourries.

Tout récemment, la Fed s’est mise à acheter des junk bonds sans que cela ne choque grand monde dans les médias traditionnels.

4 mai : L’expérience de la Fed avec les junk bonds est sur le point de commencer

Sur le site du Monde, il ne manque plus que des petits cœurs pour finir de présenter les choses comme l’histoire d’un preux chevalier qui se porterait à la rescousse de sa gente dame…

En zone euro, Christine Lagarde semble réticente à suivre le chemin de la Fed mais son destin semble tout tracé.

En effet, avec des économies comme la France dont les entreprises non-financières sont endettées à hauteur de 140% du PIB, la patronne de la BCE risque bientôt de ne plus vraiment avoir le choix.

Récapitulons : les Etats sont tellement endettés que cela fait belle lurette qu’ils auraient fait défaut sans le soutien des banques centrales, et les banquiers centraux se mettent à acheter des junk bonds d’entreprises non-financières comme des petits pains pour éviter des faillites en cascade. On peut donc considérer que les banques centrales sont dépendantes de ces deux catégories d’agents économiques.

Avons-nous fait le tour de la question et le moment est-il venu de nous dire à la semaine prochaine ? Evidemment pas !

Que deviendraient les marchés financiers sans les banques centrales ?

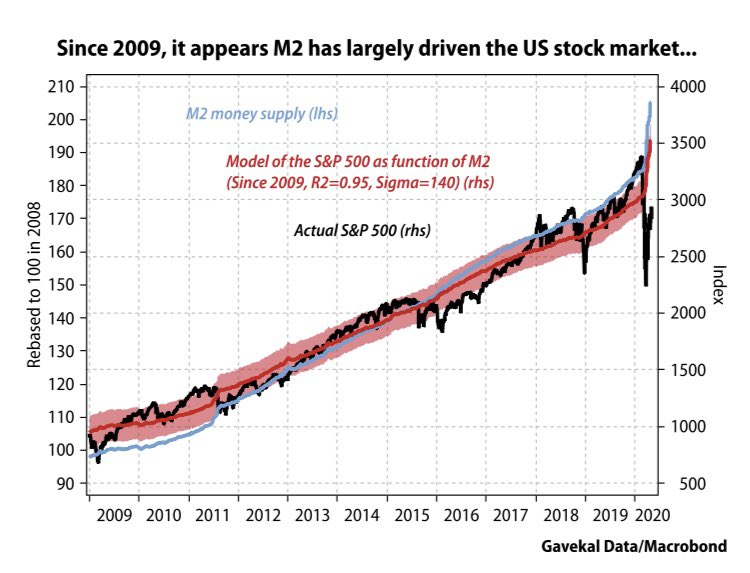

Et oui ! Il ne vous a sans doute pas échappé que la corrélation entre les afflux de liquidités en provenance des banques centrales et le niveau des marchés, et tout particulièrement des marchés actions américains, est particulièrement significative.

« Depuis 2009, il apparaît que M2 a largement drivé le marché boursier américain »

Attention, je ne suis pas en train de dire que la Fed a la capacité d’administrer le prix des marchés financiers – en tout cas pas sur le long terme.

Pour s’en convaincre, il suffit de comparer la taille de son bilan (un peu moins de 7 000 Mds$) à la capitalisation totale du S&P500 (24 000 Mds$), ou encore à la dette fédérale américaine (25 000 Mds$).

La Fed est certes un acteur important et indispensable des marchés financiers mais elle n’a pas la capacité d’ « administrer les prix », comme on le lit trop souvent. Depuis août dernier, son bilan a certes explosé de 84%, mais cela ne représente jamais qu’un peu plus de 3 000 Mds$ – une paille, en comparaison des montants en jeu sur les marchés.

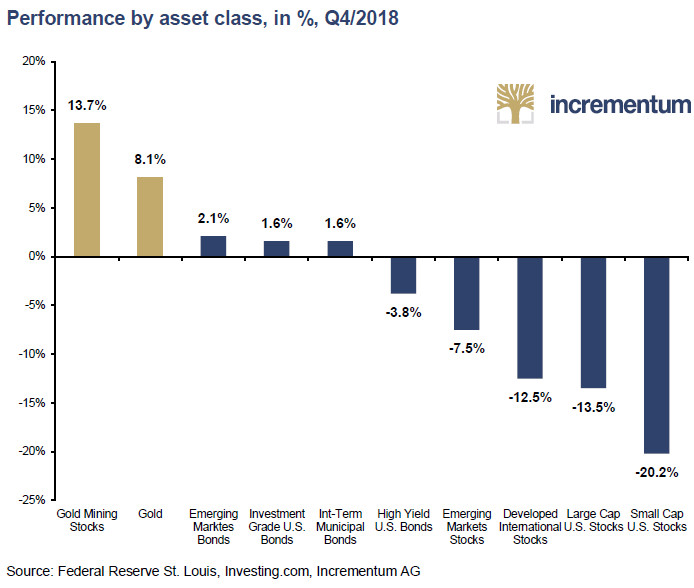

Ceci dit, il n’en reste pas moins que le fossé entre l’économie réelle et la planète finance est à ce point béant que les marchés ont besoin de rester en permanence sous perfusion monétaire, au risque d’une descente déchirante. Je renvoie ceux qui l’auraient oublié à ce qu’il s’est passé en 2018 : Jerome Powell a tenté de « normaliser » sa politique monétaire, et le château de cartes a failli s’effondrer au mois de décembre.

Performance des classes d’actifs au 4ème trimestre 2018

Pour enfoncer le clou, j’aimerais vous livrer une considération de Natixis. Le 14 mai, Patrick Artus écrivait que « nos estimations, et différents travaux de recherche, montrent que la Réserve fédérale réagit aux mouvements des cours boursiers, particulièrement quand il s’agit de baisses de cours. Il y a donc vraiment un « Fed put » sur les actions ».

En somme, la bête qui rugit dans sa cage doit continuer d’être alimentée…

« La Fed a été cohérente sur un point au cours des 11 dernières années : ne jamais oser décevoir les marchés. Ce que le marché veut, le marché l’obtient. La Fed ne dirige rien, elle suit. Pourquoi ? Parce qu’elle a peur de la bête qu’elle a créée. Une bête avec un appétit insatiable qui rugit qu’elle veut toujours plus. »

… sans quoi elle ne manquerait pas de se retourner contre son créateur.

L’indépendance des banques centrales n’est donc plus qu’un vestige du passé. Mais sur qui rejeter la faute ?

Etats, entreprises surendettées et marchés financiers en apesanteur : voilà la liste des suspects.

Nous conclurons cette enquête dans notre prochain article…

Dans l’article, avec une relecture en remplaçant « États » par « politique néolibérale non concurrentiel ». Cela m’a permis de refléter l’idée que l’on est dans une tromperie de monnaie scripturale de marché financier plutôt que le marché réel par les monopoles (Google vs Qwant, Youtube vs Dailymotion [ici l’orthographe vérifier pour les produits Français car trop compliquer à retenir]), et des cartels de bonne entente (Orange, Free, Bouygues, SFR etc.) qui plomb le marché concurrentiel.

Ensuite, la guerre entre l’Europe du nord et l’Europe du sud avec les arbitrages Franco-Allemands d’une BCE à cette image, peut remplir une bibliothèque d’une belle collection d’encyclopédie.

Regardé le continuant d’un regard du marché réel dans la restauration États-unienne et Français, regarder la taille d’un hamburger, et de la problématique chez les uns et les autres ; bien différente.

Il sait gré d’être médium ou devin pour connaitre les relations oligarchiques des bancaires entre la BCE et la politique néolibérale.

Attention aux prochaines urnes, le virus pourrait donner des idées citoyennes révolutionnaires à certains pans et secteur de la société qui en ont plein les baskets Nike vs Adidas.