M. et Mme Toutlemonde sont intimement convaincus que la valeur d’une monnaie est fonction de la seule quantité d’or que la banque centrale d’un pays donné détient dans ses coffres. Est-ce que c’est vrai ?

La monnaie réunit 3 caractéristiques (liquidité, fongibilité et universalité) et dispose de 3 fonctions (instrument d’échange, unité de compte et instrument de réserve de valeur).

Mais que faut-il entendre par « réserve de valeur » ? Comment mesure-t-on la valeur d’une monnaie, son gain en valeur et sa perte de valeur ? Et quel est le lien avec l’or de la banque centrale ?

Qu’est-ce que la « valeur » d’une monnaie ?

Il est assez instinctif de penser que la valeur d’une monnaie, c’est son pouvoir d’achat. Il est cependant très important de comprendre que celui-ci est loin de se limiter à la fameuse inflation de l’indice des prix à la consommation (IPC) telle que définie par les différents instituts statistiques nationaux.

En fait, il faut distinguer le pouvoir d’achat de la monnaie vis-à-vis de 4 références :

- Les biens et services en vente dans un pays donné (via l’IPC) ;

- Les actifs dans lesquels on peut investir (actions, obligations, immobilier, etc., les bulles d’actifs n’étant qu’une autre forme d’inflation) ;

- Les monnaies des autres pays (au travers du taux de change) ;

- Les monnaies alternatives aux monnaies fiduciaires (or, Bitcoin, etc.)

Une monnaie fiduciaire peut donc gagner ou perdre de la valeur vis-à-vis de l’un ou l’autre de ces 4 points de vue, ou de plusieurs d’entre eux à la fois.

Comment la valeur des monnaies fiduciaires a-t-elle évolué historiquement ?

Si l’on envisage la situation depuis 1971, il faut isoler 3 périodes :

- Par le passé, dans les pays développés, les crises monétaires ont pris la forme d’une inflation des prix à la consommation très élevée associée à une forte dépréciation du taux de change.

- Depuis les années 2000, la crise de la monnaie s’est essentiellement retranscrite dans l’apparition de bulles d’actifs. C’est la fameuse “Everything (except commodities) Bubble” (pour reprendre l’expression de Stöferle et Valek), laquelle a gonflé dans un contexte désinflationniste, ou très peu inflationniste, jusqu’au grand retour de l’inflation en 2020.

- La forme ultime de crise monétaire est le rejet des monnaies publiques au bénéfice des monnaies alternatives, ce qui se traduit par l’hyperinflation.

Ceci posé, tordons le coup à un mythe qui a la peau dure.

La valeur d’une monnaie est-elle fonction des seules réserves d’or (lingots) des banques centrales ?

Je sais pour souvent me l’entendre dire que nombre de personnes imaginent, voire sont intimement convaincus que la valeur d’une monnaie est fonction de la seule quantité d’or que la banque centrale d’un pays donné détient dans ses coffres, un point c’est tout.

Dans un système d’étalon-or, le métal jaune est l’unique référence et les devises sont convertibles en or. Il s’ensuit que les billets émis par les banques centrales doivent être couverts (en grande partie) par leurs réserves d’or. En pratique, les billets de banque sont convertibles en pièces d’or, et inversement.

Ce principe de la monnaie marchandise est celui qui semble le plus logique à la plupart des gens.

Seulement voilà : non seulement nous ne vivons plus sous un régime d’étalon or ou d’étalon de change or depuis le début des années 1970, mais toutes les banques centrales ne disposent pas de réserves d’or…

Quel est le lien entre la valeur de la monnaie et les réserves d’or des banques centrales ?

Chaque année, le Conseil mondial de l’or (CMO) effectue un sondage auprès d’une sélection de banques centrales pour prendre la température sur moult sujets.

Stocks/quantité/avoirs/réserves d’or par pays : toutes les banques centrales ne détiennent pas d’or ! (Europe, Russie, banque centrale américaine, étranger..)

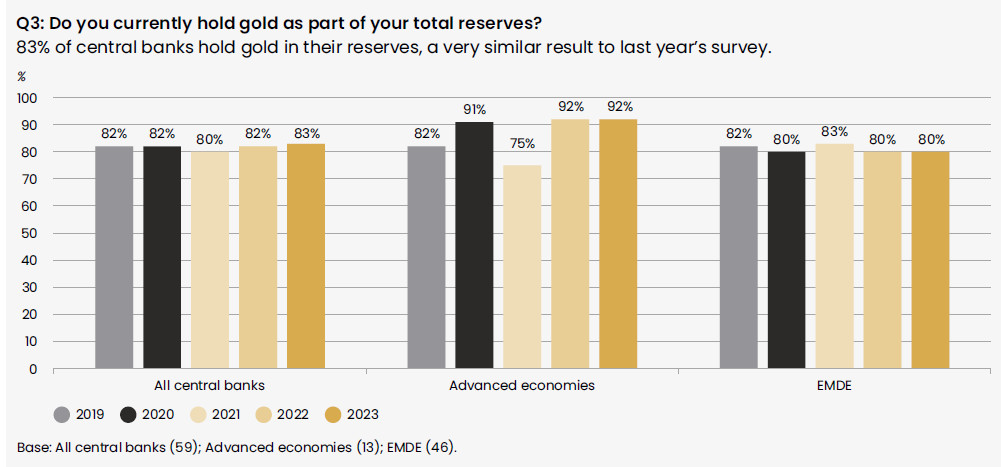

Dans l’édition 2023 de son Central Bank Gold Reserves Survey, le CMO nous apprend que seulement 83% des 59 banques centrales interrogées détiennent de l’or au sein de leurs réserves de devises (92% dans les économies avancées et 80% dans les pays émergeants et en voie de développement – PEVD), c’est-à-dire 49 banques centrales sur 59.

Question 3 : Détenez-vous actuellement de l’or au sein de vos réserves ?

Raisonnons par l’absurde.

Si la valeur d’une monnaie était une fonction des seules réserves d’or de la banque centrale, alors la valeur des devises de ces 10 banques centrales ne détenant pas d’or serait égale à zéro. Est-ce le cas ? Évidemment pas.

Est-ce à dire que les réserves d’or des banques centrales n’ont aucun impact sur la valeur de leurs devises respectives ? Bien sûr que non.

Faut-il pour autant penser que plus les banques centrales ont d’or dans leurs réserves, plus la valeur de leur monnaie est élevée ?

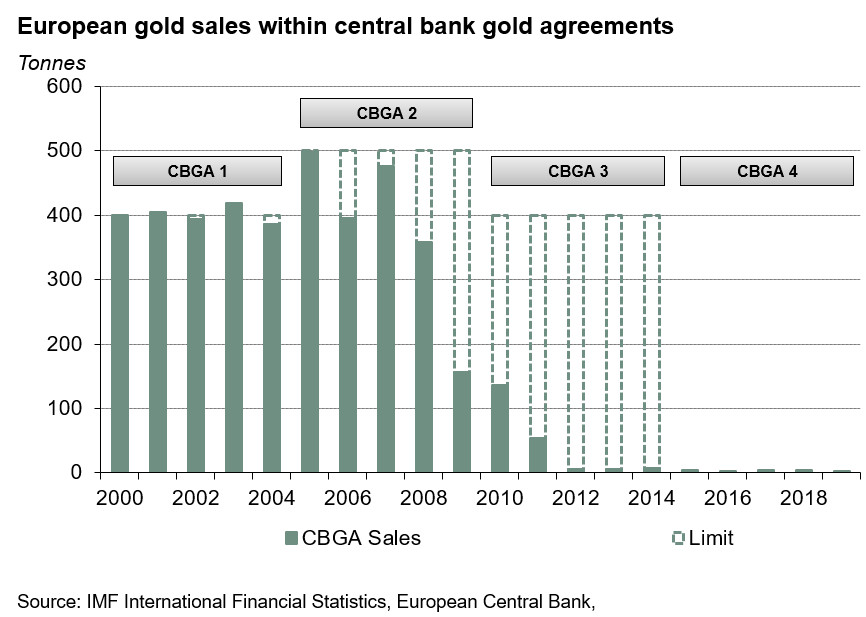

Pour répondre à cette question, prenons l’exemple de la valeur de l’euro par rapport au dollar au début des années 2000. C’est l’époque que les économistes appellent la Grande modération. Entre 2000 et 2008, les banques centrales européennes ont soldé pas loin de 4000 tonnes d’or.

Ventes d’or par les banques centrales européennes dans le cadre des Central Bank Gold Agreements (CBGA) (2000-2019)

Dans le même temps, le stock d’or détenu par la Fed n’a officiellement pas évolué d’1 gramme.

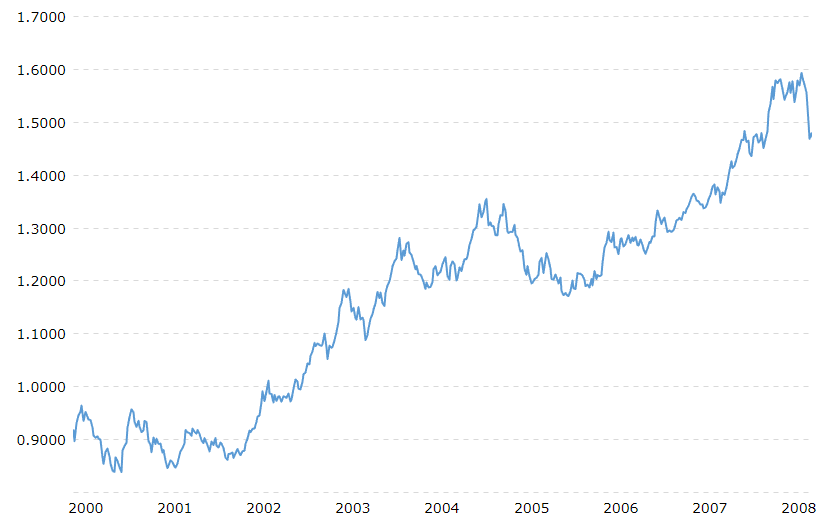

Cette situation a-t-elle débouché sur une envolée du dollar face à l’euro ? Pas du tout. C’est le phénomène inverse qui s’est produit. L’euro s’est apprécié de +70% par rapport à la devise américaine.

Taux de change de l’euro contre le dollar (2000-2008)

Source : Macrotrends

Faut-il en conclure que moins les banques centrales ont d’or dans leurs réserves, plus leur monnaie est forte ? Évidemment pas.

La valeur d’une monnaie résulte d’une combinaison de facteurs

Pourquoi les banques centrales achètent-elles de l’or ? A quoi servent les réserves d’or ?

Les banques centrales et les institutions financières internationales reconnaissent toutes ou presque que l’or est le fondement de la stabilité du système monétaire international.

Le sens de mon propos est simplement de vous montrer que dans l’équation qui explique l’évolution de la valeur des monnaies fiduciaires, les réserves d’or des banques centrales ne sont qu’une variable parmi d’autres. Et le poids de cette variable évolue en fonction de la conjoncture : il joue à son maximum en situation de crise, a fortiori en cas de crise monétaire, et très peu lorsque la situation macroéconomique est stable.

Mais alors, si ce ne sont pas les réserves d’or des banques centrales qui dictent les valeurs des monnaies fiduciaires, qu’est-ce qui les expliquent ?

Qu’est-ce qui fait que nos pièces et nos billets, très largement dépourvus de valeur intrinsèque (et a fortiori les écritures comptables qui apparaissent sur nos comptes bancaires), ont de la valeur ?

La réponse la plus courte est la suivante : parce que l’État en a décidé ainsi. Le cours de l’euro (au sens juridique du terme) est imposé par la loi, et personne ne peut refuser d’en recevoir en paiement d’une dette libellée dans la même monnaie, et ce à sa valeur nominale. C’est le principe du cours légal de la monnaie.

Cette réponse est juste, mais elle n’explique pas pourquoi toutes les monnaies n’ont pas la même valeur.

Pourquoi les valeurs des monnaies fluctuent-elles les unes par rapport aux autres ?

Là encore, on peut apporter une réponse juste, quoi que lapidaire : parce qu’elles sont plus demandées que les autres.

Voyons ce que cela veut dire…

Monnaie, devises, cours légal, changes flottants et libre circulation des capitaux

Cette réponse par le jeu de l’offre et de la demande est d’autant plus vraie qu’à notre époque, les pays développés sont très largement le théâtre d’un régime de changes flottants (par opposition à un régime de changes fixes ou lié) dans un cadre de libre circulation des capitaux (par opposition au contrôle des capitaux) et de libre convertibilité des devises (par opposition au contrôle des changes). Il s’ensuit que la concurrence entre la plupart des monnaies, par exemple entre l’euro (notre monnaie) et les devises (les monnaies des autres États ou zones monétaires), est presque aussi intense qu’elle pourrait potentiellement l’être.

La situation est bien différente dans la plupart des pays en développement. La Chine, par exemple, évolue depuis 2005 dans le cadre d’un régime de change lié très encadré par sa banque centrale. Le cours du renminbi (le yuan est l’unité de compte et le renminbi le nom officiel) étant arrimé à un panier de devises autour d’un taux pivot, la monnaie chinoise n’est pas entièrement convertible et les flux de capitaux transfrontaliers sont contrôlés par les autorités publiques.

Conformément à ces règles du jeu, les monnaies s’échangent les unes contre les autres sur le Forex.

Qu’est-ce que le Forex ?

Le Forex, c’est l’abréviation de Foreign exchange market, ou FX. C’est le petit nom par lequel on appelle communément le marché des changes. Le Forex est le marché financier sur lequel les devises convertibles sont échangées les unes contre les autres, étant entendu qu’elles ne sont pas sous la surveillance étroite d’un Etat qui restreint leur convertibilité au sein des seuls établissements sous son contrôle, comme c’est le cas des devises non-convertibles.

Ce qu’il est important de comprendre ici, c’est qu’une monnaie a non seulement une valeur fluctuante en termes de pouvoir d’achat de biens et services au sein de sa propre zone monétaire, mais également vis-à-vis de toutes les autres devises du monde, ce qui donne lieu à autant de pairs (c’est comme cela que l’on appelle la valeur d’une devise par rapport à une autre, par exemple le pair euro/dollar, euro/franc suisse, franc suisse/dollar, etc.).

Reste la question centrale…

Qu’est-ce qui fait qu’une devise est plus demandée qu’une autre ?

Cela revient à se demander ce qui fait bouger le taux de change des monnaies.

Ce phénomène s’explique au travers d’une combinaison de 6 facteurs principaux, que j’ai eu l’occasion de détailler dans cet article :

- Les taux d’intérêt servis sur les marchés monétaire et obligataire souverains (qui ont un effet positif sur la valeur de la monnaie) ;

- Le niveau d’inflation (qui a un effet négatif sur la valeur de la monnaie) ;

- La politique budgétaire et monétaire (les politiques restrictives tendent à avoir un effet positif sur la valeur de la monnaie, et inversement) ;

- Les réserves de change de la banque centrale (or et devises) ;

- La spéculation sur le marché des changes, qui vise à accélérer des évolutions que le marché estime vouées à se produire, et les interventions de la banque centrale visant à contrer ces attaques ;

- Enfin et surtout, la balance des paiements, qui traduit le fait qu’une économie dépense beaucoup plus de devises qu’elle n’en récolte (le déficit de la balance des paiements tend à dégrader le taux de change), ou l’inverse (excédent de la balance).

Que retenir de tout cela ?

Trois choses.

Toutes ces considérations sont relatives, c’est-à-dire qu’il faut les prendre en compte par rapport à celle des autres pays.

Autrement dit, pour que la valeur de la monnaie d’un pays A augmente ou diminue par rapport à celle d’un pays B, il est nécessaire qu’il y ait une évolution sur un ou plusieurs des critères évoqués dans le pays A, mais cela n’est pas suffisant : il faut également que dans le même temps, ces critères aient globalement évolué dans le sens inverse dans le pays B.

Par exemple, s’il est attendu que le taux de croissance en zone euro pour l’année N+1 diminue de 3%, mais que les marchés anticipent la même évolution aux Etats-Unis, alors cela n’aura pas d’impact sur le taux de change entre ces deux devises (pour simplifier à l’extrême).

L’évolution du taux de change entre deux pays est donc le résultat des combinaisons relatives de différents facteurs. Une évolution très significative de l’un de ces facteurs, même proéminent, n’est pas toujours suffisante pour faire pencher la balance du côté où on l’aurait anticipé a priori.

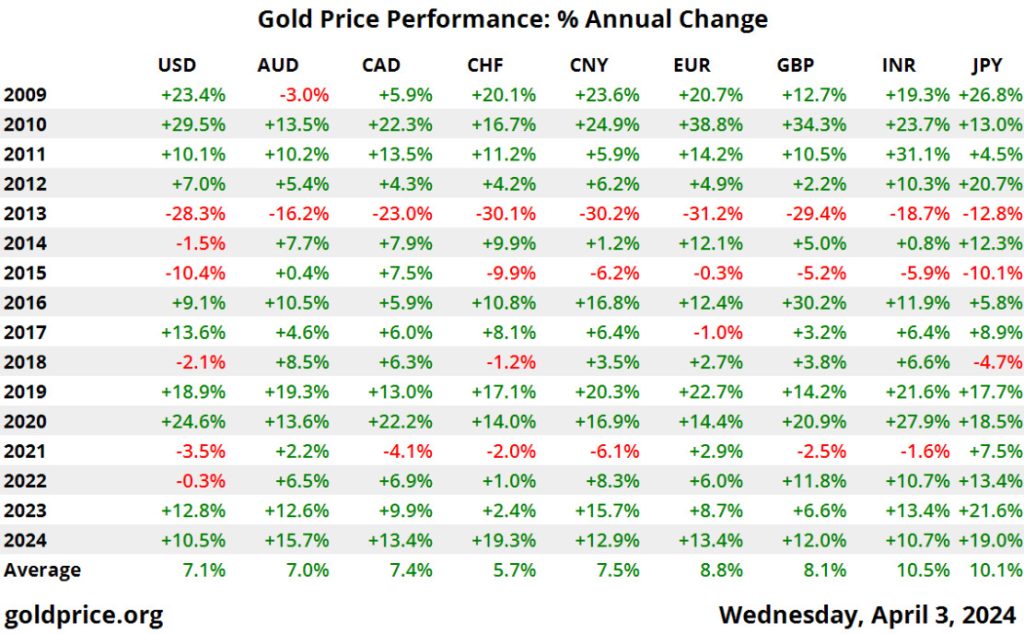

Ceci dit, il arrive que toutes la valeur de toutes les devises plongent en même temps face à une référence commune. C’est par exemple ce que l’on a observé en 2023 et en 2024 vis-à-vis… du cours de l’or !

Commentaire exact

J ai une autre explication

Vos commentaires sont instructifs, pourtant les prix présentés par les organismes officiels sont faux ou truqués et les indices en sont faussés…Alors que reste-t-il à un épargnant Lenda pour placer son argent?