Le système monétaire international se situe à un tournant. Comme l’expliquent Ronald-Peter Stöferle et Mark J. Valek dans la 16ème édition de leur rapport In Gold We Trust, « Le gel des réserves de devises de la Russie est comparable à la fermeture de la fenêtre sur l’or par Richard Nixon en 1971. » Comment en sommes-nous arrivés-là ? Dans un feuilleton en 4 volets, je vous propose un point de situation sur la guerre des monnaies !

Dans leur rapport In Gold We Trust (IGWT) 2022, Ronald Stöferle et Mark Valek (S&V) consacrent 7 pages à une chronologie du système monétaire international depuis les années 1940. Il s’agit de ce que j’ai lu à la fois de plus dense et de plus abouti à ce sujet.

Ce texte, dont je vous recommande vivement la lecture, donne une tout autre saveur au phénomène de « dédollarisation » en cours depuis la grande crise financière de 2008-2009, et apporte un éclairage indispensable sur les faits marquants de l’évolution du système monétaire depuis l’Après-guerre. Il raccroche les wagons de l’intransigeance américaines vis-à-vis de l’évolution de l’ordre monétaire vers un système plus consensuel.

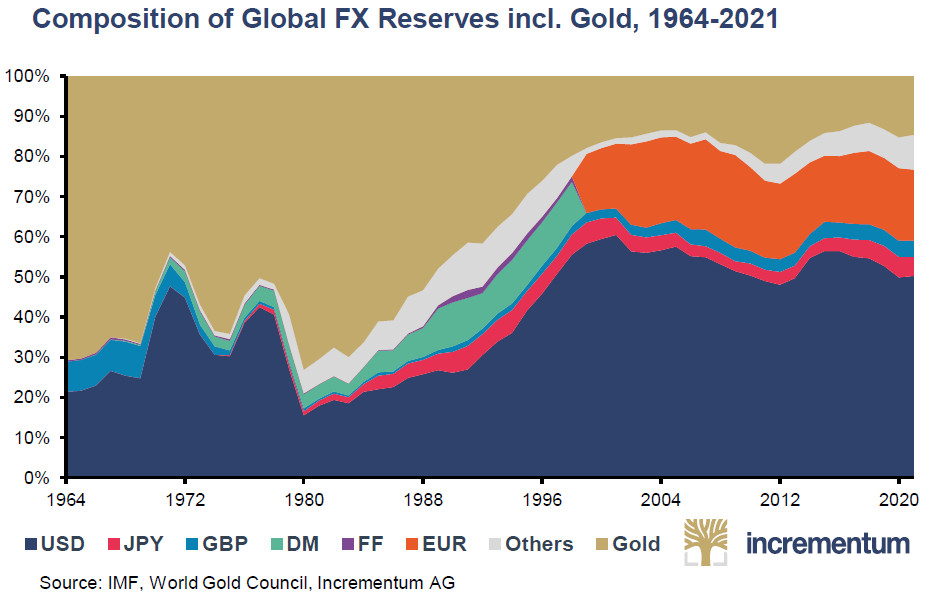

Composition des réserves mondiales de change, y compris l’or, 1964-2021

A sa lecture, il devient évident que Bretton Woods est voué à déboucher sur la réintégration de l’or, actif de réserve neutre par excellence, dans un système monétaire dorénavant multipolaire.

Dollar US : quand la devise américaine est « Notre monnaie, votre problème »

Comme le soulignent S&V en guise d’introduction, « L’utilisation du dollar américain comme monnaie de réserve est un problème politique de long terme, car elle donne trop de pouvoir aux États-Unis (le fameux « privilège exorbitant »). C’est également un problème économique puisqu’une monnaie nationale est mal adaptée en tant que monnaie mondiale (cf. le dilemme de Triffin).

La solution à ces deux problèmes consiste à utiliser un actif de réserve neutre. Celui-ci peut être d’origine naturelle, comme l’or ou d’autres matières premières, ou créé artificiellement, comme les droits de tirage spéciaux (DTS) du FMI. Les deux variantes ont été envisagées à maintes reprises et des tentatives ont même été faites pour les mettre en œuvre sous une forme rudimentaire – mais sans succès jusqu’à présent. »

Voyons plus précisément de quoi il retourne.

De Bretton Wood (1944) à l’échec de l’extension des Droits de tirage spéciaux (DTS) dans les années 1960

A Bretton Woods, les Alliés se sont mis d’accord sur une variante de la proposition du britannique John Maynard Keynes, lequel militait en faveur de l’instauration du « bancor », une devise de réserve neutre. Il s’agissait pour le britannique d’éviter ce que Triffin allait plus tard théoriser dans son fameux « dilemme ».

En lieu et place d’une devise de réserve neutre, c’est la devise d’un Etat et un seul, les Etats-Unis d’Amérique, qui s’est imposée au cœur de ce nouveau système monétaire défini en 1944. Les Américains raflent la mise : leur devise est la seule qui conserve un lien officiel avec l’or (les autres devises sont rattachées au dollar), le dollar devient monnaie de réserve et les obligations du gouvernement américain deviennent la classe d’actifs de réserve par excellence. « Le dollar américain est « as good as gold » et jouera désormais le rôle de l’or dans le système monétaire mondial », résument S&V.

Les deux Autrichiens font ensuite remarquer que le nouvel ordre monétaire alors choisi est « le premier et, jusqu’à présent, le seul système monétaire [mondial] fondé sur des traités internationaux. » Ce qu’il faut comprendre par-là, c’est que rien n’exclut un retour à un ordre monétaire fractionné en sous-systèmes monétaires faisant chacun l’objet de règles spécifiques.

Je saute quelques épisodes que je vous ai déjà narrés pour en revenir au dilemme de Triffin, à savoir le fait que « l’utilisation d’une devise nationale comme principale monnaie de réserve internationale finira par entraîner un conflit entre les besoins nationaux de ce pays et ceux de l’économie mondiale », comme le résument S&V.

Le livre de Triffin, Gold and the Dollar Crisis: The future of convertibility, est publié en 1960. Comme le racontent les deux Autrichiens, « En réponse à Triffin, le FMI introduit les droits de tirage spéciaux (DTS) en 1969. Les DTS sont une monnaie de réserve synthétique, représentant un panier d’autres monnaies ». La suite est moins connue : « Après leur introduction, de nombreuses tentatives se font jour pour faire des DTS le principal actif de réserve international et ainsi remplacer le dollar américain. Toutes les tentatives échouent en raison de l’opposition des États-Unis. »

Du « choc Nixon » à l’avènement de l’euro

S&V en viennent ensuite au « choc Nixon » de 1971 et à l’enterrement officiel du système de Bretton Woods avec les Accords de la Jamaïque en 1976. A ce sujet, les deux analystes font remarquer qu’ « Au début des années 1980, tous les pays développés laissent leur monnaie fluctuer. Pour la première fois dans l’histoire, le monde entier fonctionne sur un étalon de monnaie-papier pur, à une exception près : la Suisse, qui maintient officiellement le franc fixé à l’or jusqu’en 1999. »

Ainsi, non seulement le monde évolue dans « le premier […] système monétaire [mondial] fondé sur des traités internationaux », mais le fait qu’aucune devise ne soit liée à l’or est également une première à l’échelle de l’Histoire.

Le coup de projecteur que S&V mettent sur le « moment Volcker » vaut également le détour. Comme le rappellent les deux Autrichiens, « en 1979, le dollar américain subit une pression énorme en raison de l’inflation élevée et persistante qui a caractérisé les dernières années. » Voici comment Michael Moffitt raconte dans son livre (The World’s Money) le 1er sommet du FMI auquel Paul Volcker, arrivé aux affaires à la Fed au mois d’août, a assisté dans la capitale serbe : « à Belgrade […], il est devenu évident pour Volcker qu’un effondrement du dollar américain était une possibilité très réelle, conduisant peut-être à une crise financière et à des pressions en faveur de la remonétisation de l’or, que les États-Unis avaient combattue* avec acharnement pendant plus d’une décennie. Pour éviter cela, il n’y avait qu’un seul plan d’action possible : faire tout ce qui était nécessaire pour renforcer le dollar. » (* Au rang des actions américaines, souvenons-nous des pressions contre les états convertissant leurs dollars excédentaires en or, l’instauration du Pool de l’or de Londres en vue de manipuler le cours de l’or à la baisse, le torpillage des projets d’extension des DTS, la mise en place du système des pétrodollars, et enfin le « choc Nixon ».) Vous connaissez la suite : après que l’inflation est montée aux alentours de 20% et l’once d’or aux environs de 850 $, Volcker siffle la fin de la partie en remontant drastiquement les taux directeurs américains.

Je passe sur les années 1980, relativement stables, ainsi que sur les années 1990, marquées par l’introduction de l’euro, que je vous ai déjà narrée. A cet égard, je me contenterai de souligner un aspect important relevé par S&V : « … l’euro n’est pas rattaché à l’or comme l’était le dollar américain dans le cadre du système de Bretton Woods. Au contraire, l’or est à nouveau traité dans le bilan de l’Eurosystème comme un actif indépendant, distinct de la monnaie. L’or figure sur la première ligne du bilan de la BCE. Quatre fois par an, la valeur des réserves est ajustée à la valeur du marché. Le monde monétaire s’en trouve bouleversé. […] Le système de valorisation de l’or à sa valeur de marché a ensuite été adopté par les banques centrales de Russie et de Chine, mais pas par les États-Unis. […]

En même temps, c’est un signal pour les citoyens de l’UE, lesquels ont un accès libre à l’ancienne monnaie physique : si la gestion de la banque centrale ne leur convient pas, alors ils peuvent épargner dans une « monnaie » tangible et neutre : l’or. […] Pour assurer la sauvegarde de ce système, l’achat et la vente d' »or d’investissement » sont exonérés de TVA dans toute l’UE depuis octobre 1998. »

De l’an 2000 à l’invasion de l’Ukraine par la Russie : accords bilatéraux et realpolitik

Pour ce qui est des années 2000, outre les prises de positions et actions menées par la Russie, la Chine et l’Union européenne que je vous ai déjà narrées, S&V procèdent à quelques rappels dont chacun fera ce qu’il voudra :

« En novembre 2000, le président irakien Saddam Hussein décide de délaisser le dollar américain au profit de l’euro pour le commerce du pétrole. En mars 2003, les États-Unis attaquent l’Irak. Saddam Hussein est renversé et le commerce du pétrole a à nouveau lieu en dollars américains. L’Allemagne et la France comptent parmi les principaux opposants à l’invasion et refusent de soutenir les États-Unis. […]

« En février 2011, Dominique Strauss Kahn, alors directeur du FMI, propose de remplacer le dollar américain comme monnaie de réserve mondiale par les DTS. Il est arrêté à New York en mai 2011 et démissionne de son poste de directeur du FMI. Les charges qui pesaient contre lui sont abandonnées par le ministère public après quelques mois. […]

« Le 5 juillet 2014, Christophe de Margerie, alors PDG de […] Total, se prononce en faveur de l’utilisation de l’euro dans le commerce du pétrole. Le 21 octobre 2014, de Margerie trouve la mort dans un accident à l’aéroport de Moscou. Le PDG de Total revenait d’une réunion avec le Premier ministre russe Dimitri Medvedev. De Margerie était à l’époque considéré comme un ami de la Russie et un critique des sanctions imposées à la Russie par l’Occident, en raison de l’annexion de la Crimée. Son jet privé est entré en collision avec un chasse-neige. Une enquête conclut que le conducteur du chasse-neige était ivre. »

Voici enfin le constat que S&V font au sujet des années 2020 . C’est sans doute le plus important. « De 2018 à 2022, de nombreuses démarches bilatérales ont lieu entre des pays comme la Chine, la Russie, l’Iran, l’Arabie saoudite et les Européens. Les échanges commerciaux basculent souvent en devises nationales.

Mais une chose ne se produit jamais : une autre conférence monétaire mondiale. Au lieu de cela, le système monétaire est remodelé au travers d’actions politiques, comme le gel des réserves de devises russes en dollars et en euros suite à l’attaque de la Russie contre l’Ukraine au printemps 2022. »

Que retenir de tout cela ?

Voilà 60 ans que les Etats-Unis s’opposent à toute évolution du système monétaire vers une dilution substantielle de l’hégémonie de leur devise. En conséquence, le nouvel ordre monétaire se tisse à la fois petit-à-petit, au rythme d’accords bilatéraux ou régionaux, et par à-coups, au rythme des rapports de force caractéristiques de la realpolitik.

Ce tweet de Lyn Alden résume parfaitement la situation :

23 juillet 2022 : « Le problème est qu’aucun pays n’est assez grand pour diriger le monde, et que de nombreux pays en ont assez d’être dirigés. »

Après cette indispensable mise en perspective, je vous propose de vous retrouver la semaine prochaine pour vous parler d’affaires plus brûlantes : nous verrons où S&V voient le système monétaire se diriger suite aux conséquences de l’invasion de l’Ukraine par la Russie…

A lundi !

0 commentaires