Les taux directeurs des banques centrales n’ont jamais été aussi élevés depuis plus de 20 ans. Comment influencent-ils le cours de l’or ?

Qu’est-ce que les taux directeurs des banques centrales ?

Les taux directeurs des banques centrales sont le principal canal conventionnel de transmission de la politique monétaire. Ils ont une influence primordiale sur l’activité économique car ils déterminent, ou du moins influencent fortement, le prix de l’argent, donc du temps, et ce à 4 niveaux :

- Les prêts que les banques centrales accordent aux banques commerciales qui en ont besoin ;

- Les prêts que les banques commerciales s’accordent entre elles sur le marché interbancaire ;

- Les prêts que les banques commerciales accordent à leurs clients (ménages, entreprises, associations, collectivités territoriales…) ;

- Les dépôts des clients auprès des banques commerciales.

Quel est l’objectif de la politique monétaire ? Comment fonctionne-t-elle ?

Si une banque centrale estime que le niveau de l’inflation est trop élevé, alors elle augmente son taux directeur, ce qui fait augmenter le coût du crédit, d’où une tendance à la diminution des emprunts, donc de l’investissement et, in fine, de l’activité économique et l’inflation.

Si la banque centrale estime que le niveau de l’inflation n’est pas assez élevé, c’est le contraire : elle diminue le niveau de ses taux directeurs.

Cependant, pour être exact, il faut préciser avec Kevin Muir que si « les banquiers centraux décident de la hausse des taux, ce sont les marchés qui décident de leur baisse » ! Ce qu’il faut comprendre par-là, c’est que lorsque les banquiers centraux diminuent le niveau des taux, c’est que la situation est très tendue.

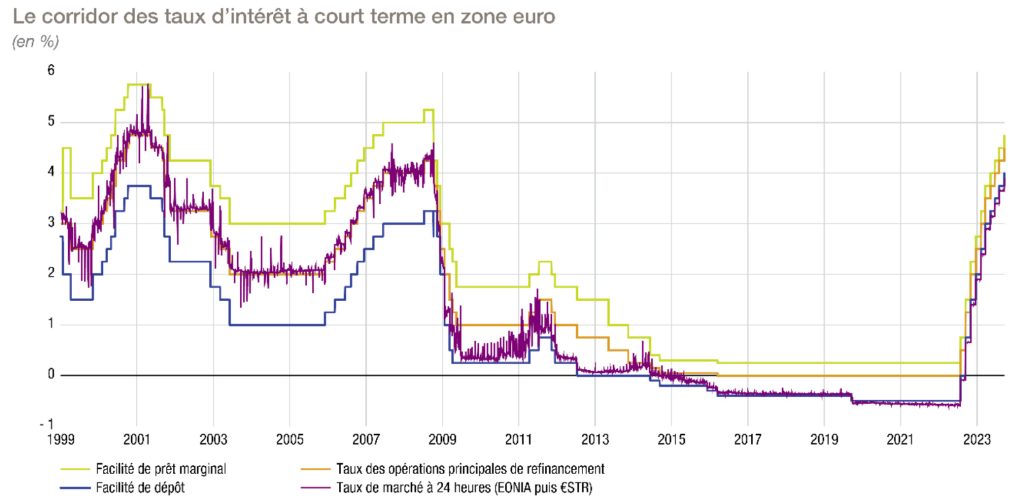

Quels sont les taux directeurs au sein de la zone euro ?

Au sein de la zone euro, la Banque centrale européenne (BCE) fixe 3 taux directeurs différents (2 taux de prêt et 1 taux de dépôt) :

- Le taux des opérations principales de refinancement, lequel détermine le coût de l’argent pour les prêts d’une durée d’1 semaine accordés par la BCE aux banques commerciales. Il s’agit du principal taux directeur en temps normal (c’est-à-dire hors période de crise) ;

- Le taux de la facilité de prêt marginal détermine le coût des prêts à 24 heures ;

- Le taux facilité de dépôt est quant à lui le taux auquel la BCE rémunère les excédents de liquidités des banques commerciales à 24 heures.

En toute logique : taux de la facilité de prêt marginal > taux des opérations principales de refinancement > taux de facilité de dépôt. Ce dernier taux a d’ailleurs été négatif de juin 2014 à juillet 2022.

Les taux du marché interbancaire (le plus important étant le taux à 24 heures EONIA – Euro overnight index average -, remplacé fin 2019 par le taux €STR – Euro short term rate) ne sont pas directement déterminés par la BCE : ils s’établissent sur le marché selon le jeu de l’offre et la demande, et oscillent entre le taux de facilité de dépôt et le taux de facilité de prêt marginal.

Comment ont évolué les taux directeurs au sein de la zone euro ?

En juillet 2022, suite au grand retour de l’inflation en zone euro, la BCE a engagé un cycle de hausse rapide de ses trois taux directeurs avec 10 augmentations successives entre juillet 2022 et septembre 2023. Cela a porté le taux des opérations principales de refinancement à 4,5%, au plus haut niveau depuis 22 ans, et le taux de la facilité de dépôt à 4%, son plus haut niveau historique. L’objectif de la BCE est que l’inflation revienne à son objectif de 2% à moyen terme.

Source : Banque de France

Quels sont les autres canaux de la politique monétaire des banques centrales ?

Les instruments des différentes politiques monétaires restrictives ou de relance : open market, réserves obligatoires, facilités permanentes

Au-delà des taux directeurs, une banque centrale dispose d’autres instruments conventionnels pour mener à bien sa politique monétaire : les opérations d’open market, les opérations de prêt à taux fixe, les exigences de réserve des banques commerciales et les interventions sur les taux de change.

Politique monétaire conventionnelle et non conventionnelle

Et sur ces canaux traditionnels de diffusion de la politique monétaire viennent se greffer des instruments non-conventionnels, dont certains sont de facto devenus la norme : assouplissement quantitatif (les fameux quantitative easing) au travers de l’Asset Purchase Program (APP) et du Pandemic emergency purchase programme (PEPP), taux d’intérêt négatifs, prêts ciblés à long terme (LTRO et TLTRO), politique de rééquilibrage de portefeuille, mesures de soutien aux prêts aux entreprises, etc.

Distinguer taux fixés par la banque centrale, et taux librement déterminés par le marché

Pour en revenir au cœur de notre sujet, les taux directeurs sont donc des taux d’intérêt à courts termes décidés arbitrairement par les banques centrales. Ils ont à trait à la régulation de l’activité économique et du niveau d’inflation.

Ces taux se distinguent en particulier des taux d’intérêt sur les titres de dettes publiques à court terme et à long terme, lesquels sont en principe librement déterminés par le marché, selon la loi de l’offre et la demande. En principe seulement, car les banques centrales peuvent se retrouver dans des situations où elles n’ont d’autre choix que de tenter d’administrer ces taux, officieusement ou officiellement (on parle alors de « contrôle de la courbe des taux »).

Ceci posé…

Comment le cours de l’or réagit-il à la politique monétaire ?

Vous connaissez sans doute cette boutade de l’économiste américain Edgar Fiedler : « interrogez cinq économistes et vous obtiendrez cinq réponses différentes ; six, si l’un d’entre eux a fait Harvard » !

L’une des choses qui rendent l’Économie et la Finance aussi amusantes qu’imprévisibles c’est qu’au vu d’une même cause, il est toujours possible d’aboutir à des raisonnements différents.

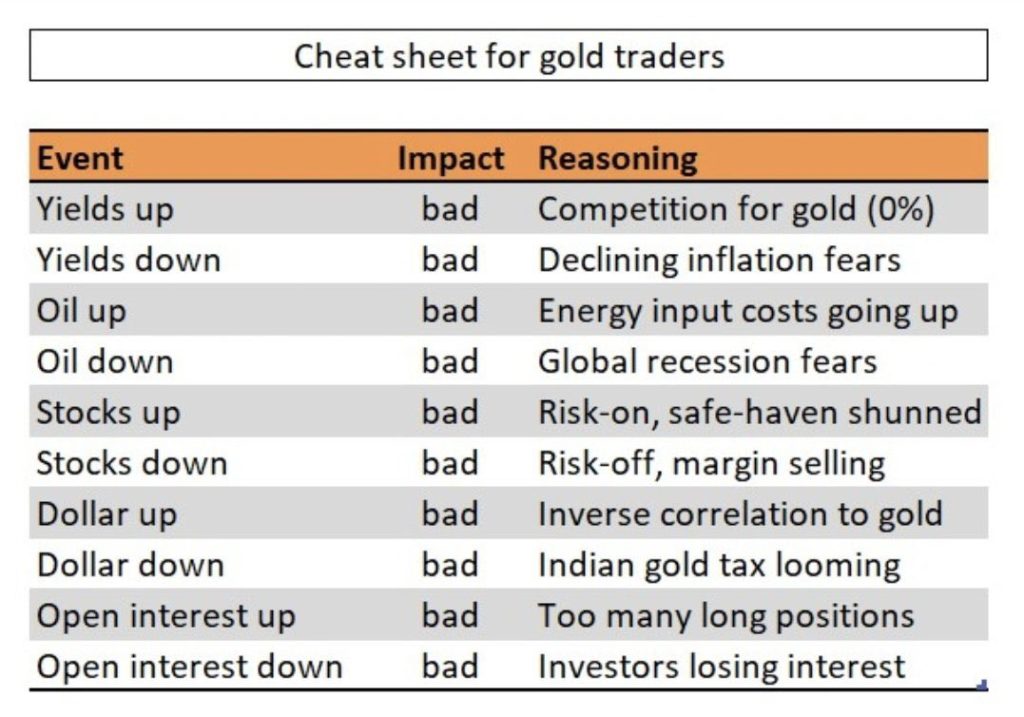

Aide-mémoire pour ceux qui tradent l’or

Essayons néanmoins de comprendre ce que nous disent les chiffres.

La plupart des études portant sur les États-Unis, je vais ici m’appuyer sur les taux directeurs de la Fed (les Fed funds) et le cours de l’or libellé en dollars.

Quelle réaction du cours de l’or lorsque la Fed a augmenté ses taux directeurs ?

En théorie, des taux directeurs en hausse, c’est des taux d’intérêt plus élevés sur les comptes de dépôt et un taux de change en hausse, donc une perte d’attractivité relative de l’or par rapport au cash. On pourrait défendre la thèse inverse en disant que des taux directeurs en hausse, c’est aussi des anticipations d’inflation en hausse, ce qui est censé être positif pour le cours de l’or.

Qu’en a-t-il été historiquement ?

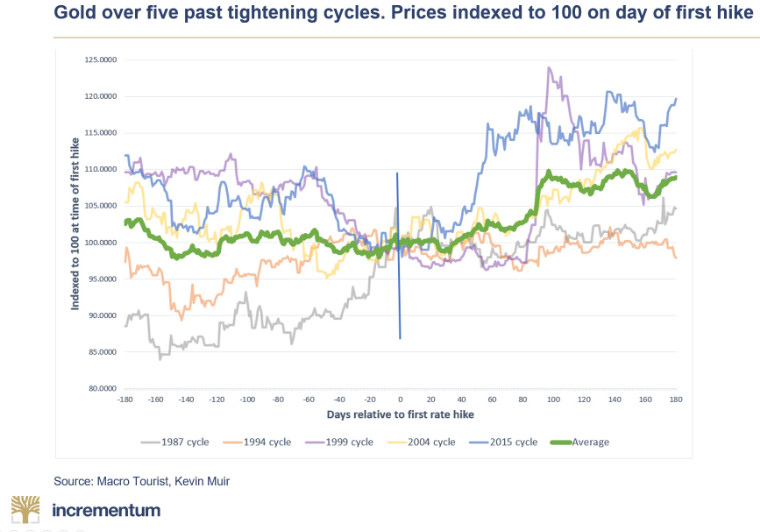

Kevin Muir, l’auteur de la lettre Macro Tourist, a réalisé ce graphique illustrant la performance de l’or au cours des 180 jours précédant et des 180 suivant la première hausse de taux directeurs de la Fed dans le cadre d’un cycle de resserrement de la politique monétaire américaine depuis 1987.

Performance de l’or au cours des cycles de resserrement de la politique monétaire américaine (prix indexés à 100 le jour de la première hausse, 1987 – 2022)

Pour connaître la performance de l’or après chaque première hausse des taux directeurs de la Fed, il faut tourner son regard vers la droite de la barre verticale bleue. Qu’observe-t-on ? À l’exception du cycle de resserrement ayant débuté en 1994 (courbe orange), le cours de l’or a toujours enregistré une performance positive 6 mois après la première hausse de taux (et encore, il s’en est fallu de peu pour que cela ne soit également le cas à partir de 1994). La moyenne de cette performance est illustrée par la courbe verte.

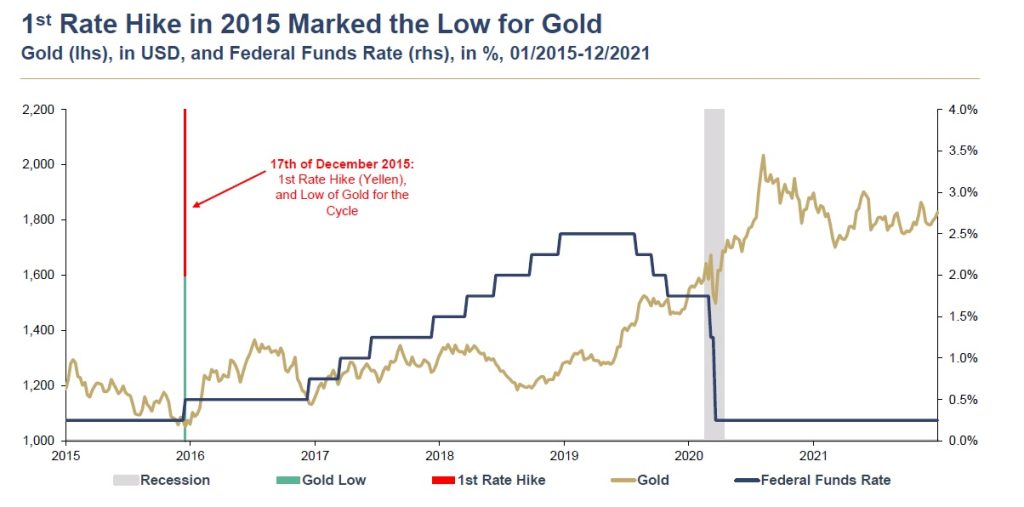

Comme l’a détaillé Ronald Stöferle le 14 mars 2022, lors du dernier cycle de hausse des taux directeurs entamé le 17 décembre 2015, « le jour de la première hausse a exactement correspondu au niveau le plus bas du cours de l’or », comme en témoigne la superposition des traits verticaux rouge et vert sur le graphique suivant. De plus, après une performance de -10,3% en 2015, l’once a enregistré 8,5% de gains en 2016.

Cours de l’or (échelle de gauche, dollars) et taux directeurs de la Fed (échelle de droite, %) (01/2015 – 12/2021)

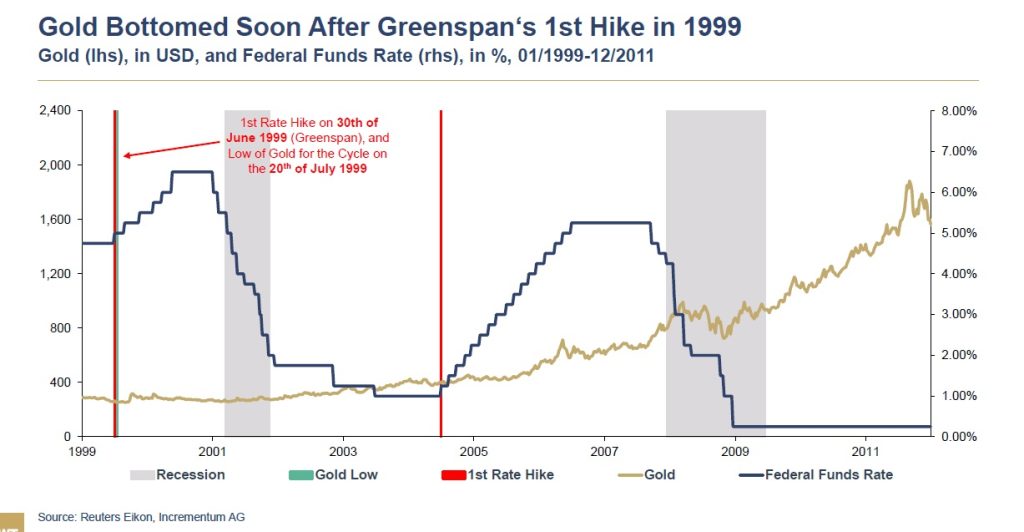

L’autrichien fait par ailleurs remarquer que « sous Greenspan, [le 30 juin] 1999, l’or a atteint son niveau le plus bas trois semaines seulement après la première hausse [de taux], et a ensuite entamé un marché haussier de 12 ans » que la première hausse de taux de 2004 n’est pas parvenue à stopper.

Cours de l’or (échelle de gauche, dollars) et taux directeurs de la Fed (échelle de droite, %) (01/1999 – 12/2011)

A la question : « est-ce que les investisseurs en or doivent avoir peur des hausses de taux de la Fed ? », voici ce que l’analyste autrichien répondait le 4 février 2022 : « l’histoire le suggère que non ». Le 14 mars 2022, il ajoutait : « en bref : ne craignez pas la première hausse des taux, achetez-la plutôt… »

Et à notre époque ?

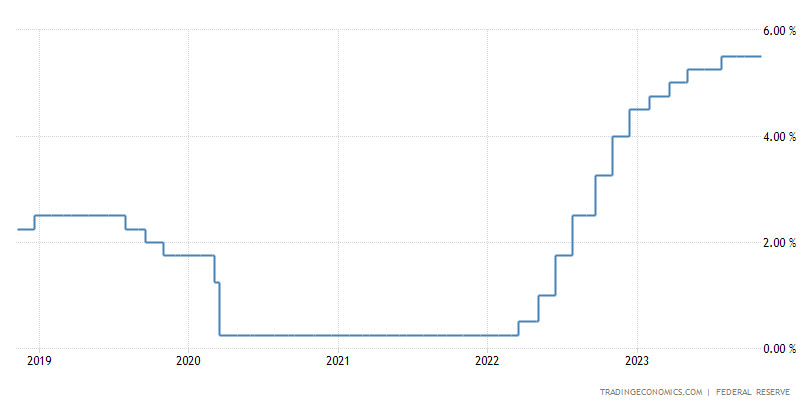

Entre le 16 mars 2022 et le 26 juillet 2023, la Fed a procédé à 11 hausses consécutives de ses taux directeurs.

Taux directeurs de la Fed (2019 – 10/2023)

Source : Trading Economics

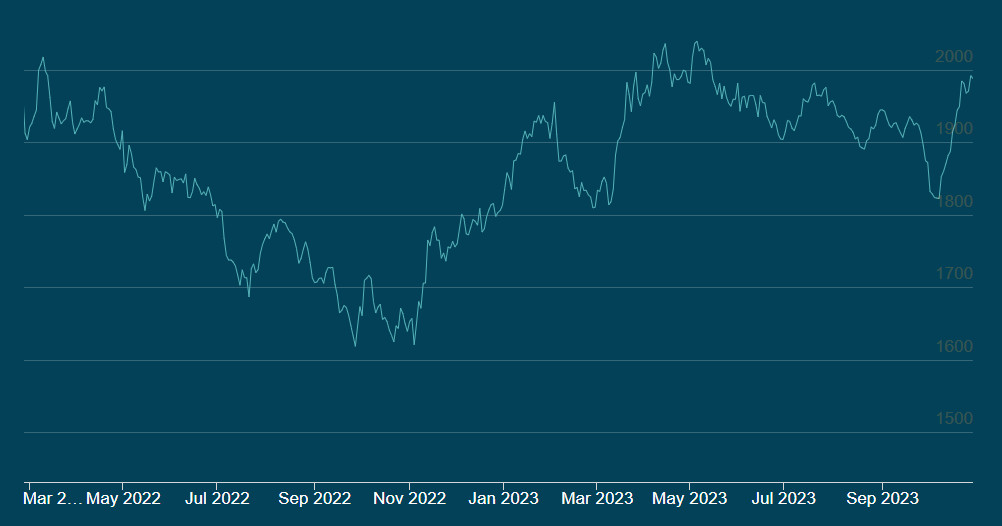

Après avoir dans un premier temps baissé de 2000 $ en mars 2022 à près de 1600 $ en septembre 2022 (-20%), le cours de l’or a repris du poil de la bête pour revenir aux environs des 2000 $ l’once début novembre 2023.

Cours de l’or (dollars, 03/2022 – 03/11/2023)

Source : LBMA

Envisagée seule, et la volatilité du cours de l’or mise à part, la spectaculaire hausse des taux directeurs de la Fed entamée en mars 2022 a donc à ce jour eu un impact nul sur le cours de l’or.

Quelle réaction du cours de l’or lorsque la Fed a pivoté dans le sens d’une pause, puis d’une baisse des taux directeurs ?

En théorie, des taux directeurs stables ou en baisse, c’est des taux d’intérêt moins élevés sur les comptes de dépôt et un taux de change en baisse, donc une hausse de l’attractivité relative de l’or par rapport au cash. On pourrait défendre la thèse contraire en disant que des taux directeurs stables ou en baisse, ce sont aussi des anticipations d’inflation en baisse, ce qui est censé être négatif pour le cours de l’or.

Qu’en a-t-il été historiquement ?

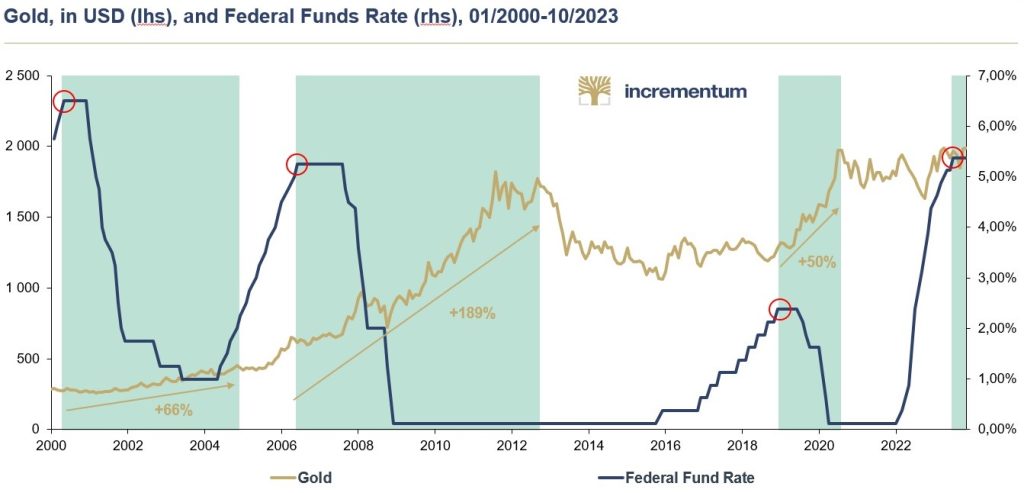

Cours de l’or (dollars, échelle de gauche), taux directeurs de la Fed (%, échelle de droite), et performance du cours de l’or entre le début et la fin du cycle de baisse de taux (%, flèches dorées) (2000 – 10/2023)

Source : Incrementum

Depuis 2000, la relation entre la baisse des taux directeurs et le cours de l’or a toujours été la même :

- Lors du cycle de baisse des taux directeurs de 2000-2004, l’or a enregistré 66% de performance ;

- Lors du cycle de baisse des taux directeurs de 2006-2012, l’or a enregistré 199% de performance ;

- Lors du cycle de baisse des taux directeurs de 2018-2020, l’or a enregistré 50% de performance.

Reste la question de savoir si la Fed a effectivement pivoté le 26 juillet 2023, et si la relation entre le cours de l’or et la baisse des taux directeurs a vocation à perdurer…

Car en effet, faut-il conclure de ce graphique qu’un pivot, dans le sens d’une pause puis d’une baisse des taux directeurs, implique nécessairement un cours de l’or en hausse ?

Pas nécessairement.

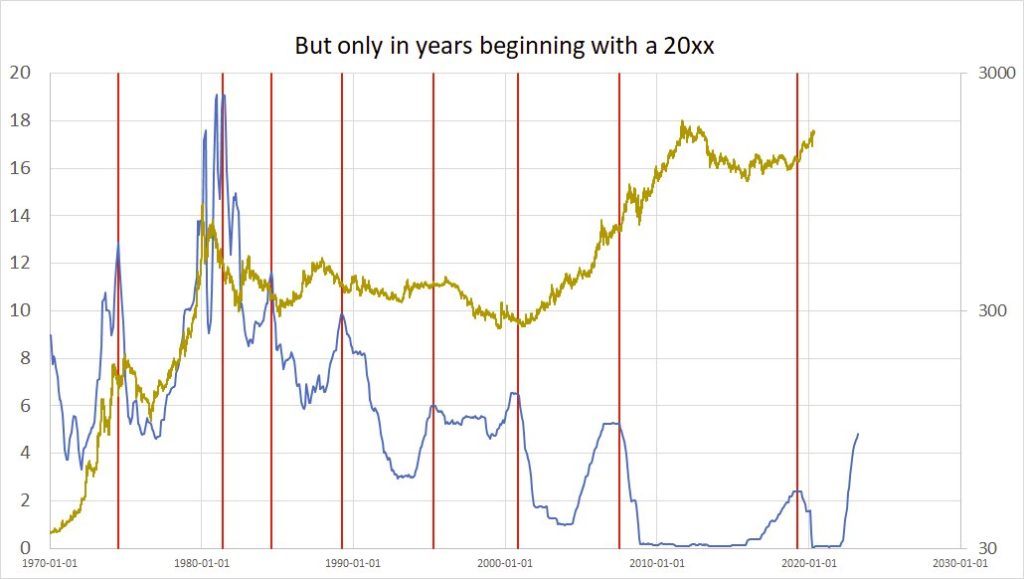

Comme le relève l’ingénieur Michael Lynch sur Twitter, par le passé, les sommets des Fed Funds ont été le signe d’une hausse à venir du cours de l’or… mais uniquement depuis le tournant du XXIe siècle !

Quelle conclusion en tirer pour l’avenir ?

Depuis les années 2000, les revirements de politique monétaire de la Fed, tant à la hausse qu’à la baisse, tendent à être le signe d’une hausse du cours de l’or.

La situation était différente au cours de la période 1971-1999.

L’issue reste indéterminée pour la période en cours : à ce stade, le cours de l’or n’a fait que rejoindre le niveau qui était le sien lorsque la Fed a commencé à remonter ses taux directeurs en mars 2022.

Mais le niveau et l’orientation des taux directeurs n’est qu’un facteur fondamental du cours de l’or parmi d’autres.

Bien plus important est l’évolution des taux d’intérêt sur la dette publique, dont je vous parlerai la semaine prochaine.

À lundi !

0 commentaires