Ca y est, le halving est derrière nous ! Quel impact cet évènement phare pourrait-il avoir dans les mois à venir sur le cours du bitcoin… et sur le cours de l’or ?

Le halving du bitcoin (BTC) d’avril 2024 : c’est quoi ? (définition)

Comment déjà avec ce que le halving n’est pas.

Le halving, ce n’est pas…

N’en déplaise à BFM Business, la première chaîne d’information économique et financière de France, le halving n’est pas « le fait de diviser par deux la valeur du bitcoin pour stimuler la demande ».

Le halving ne désigne pas non plus « le doublement du nombre de nouveaux bitcoins », contrairement à ce qu’en pense ce journal suisse.

Rien à voir avec la mise à jour d’un « logiciel bitcoin » qui aurait lieu tous les quatre ans, contrairement à ce qu’explique Bloomberg.

Non : le halving, c’est le moment de la division par deux de la prime de minage qui se produit chaque fois que 210 000 blocs de transactions ont été ajoutés à la blockchain Bitcoin.

Très bien, mais qu’est-ce que ça veut dire, au juste ?

2012, 2016, 2020, 2024… : Bitcoin, de la désinflation à la déflation

La désinflation (et, in fine, la déflation) monétaire perpétuelle plutôt que l’inflation monétaire perpétuelle : tel est l’ordre monétaire imaginé et mis en œuvre par Satoshi Nakamoto.

Combien y a-t-il de bitcoins en circulation ?

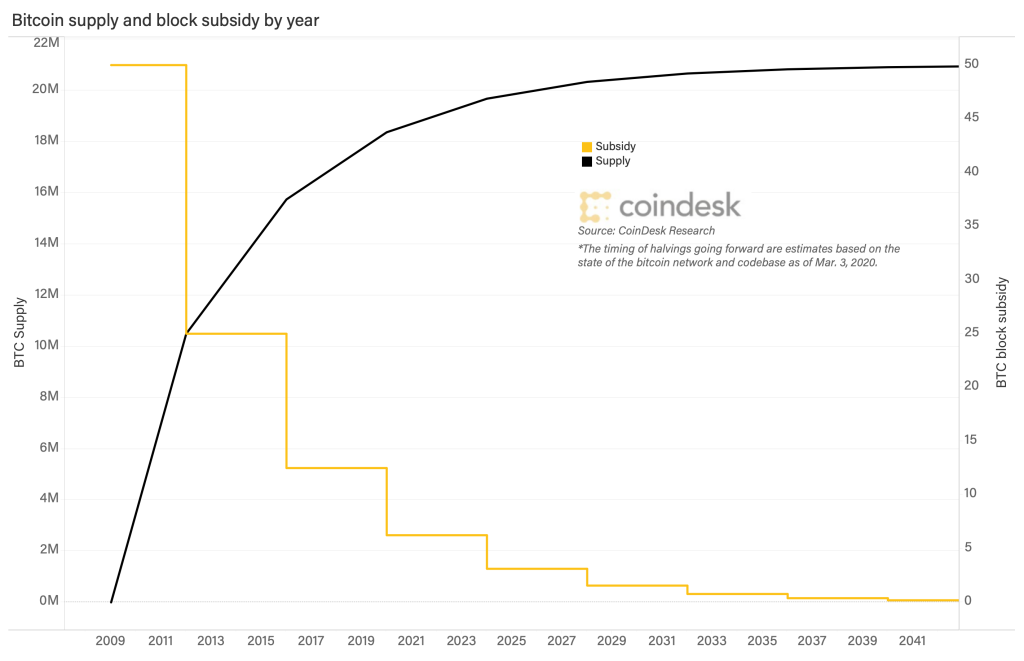

Production cumulée de bitcoins et prime de minage (2009-2042)

Ce processus de désinflation est concomitant aux halvings, les fameuses divisions par deux de la prime de minage qui se produisent chaque fois que 210 000 blocs de transactions ont été ajoutés à la blockchain.

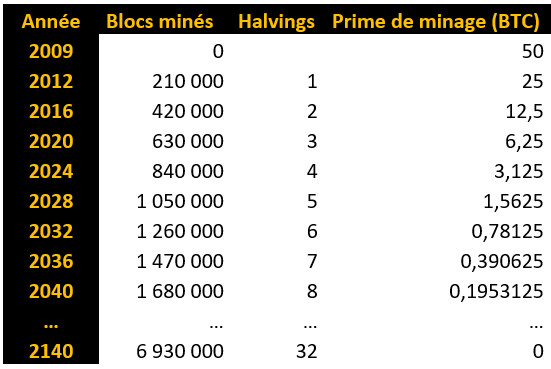

Alors qu’elle se montait à 50 BTC à l’origine, la prime de minage ne se monte plus qu’à 3,125 BTC par bloc depuis le 20 avril 2024.

Quand aura lieu le prochain halving du bitcoin ? (compte à rebours, date)

Sachant qu’un bloc est créé en moyenne toutes les 10 minutes, on estime que le 5ème halving interviendra autour d’avril 2028, la prime de minage passant alors à 1,5625 BTC[1]. Ce processus désinflationniste aura encore 27 occurrences et prendra fin en 2140, au 32ème halving. Les mineurs ne seront alors plus récompensés en bitcoin mais factureront des commissions pour réaliser les transactions intervenant sur la blockchain.

Évolution de la prime de minage au fil des halvings sur la blockchain bitcoin (2009-2140)

Comme je l’explique dans un dossier spécial paru aux Editions Jean de Portal en décembre 2023 (« Or ou Bitcoin ? Le match ! ») :

« Voilà comment le taux d’inflation du bitcoin a vocation à tomber à zéro d’ici 2140. Nous avons donc bien à faire à un système désinflationniste.

Enfin désinflationniste… ou déflationniste !

En effet, de la même manière que 2% de l’or extrait du sol a fini perdu au fin fond des océans ou que sais-je encore, des utilisateurs de Bitcoin égarent régulièrement leurs indispensables clés privées[2], ce qui aboutit à une diminution du nombre de bitcoins disponibles sur le marché. Mi-2022, on estimait entre 3 et 6 millions le nombre de bitcoins déjà en déshérence sur le réseau. Ces 16 à 33% de dead coins (sur les 19 millions déjà extraits) ne changeront donc sans doute plus jamais d’adresse.

L’être humain étant ce qu’il est, lorsque tous les bitcoins auront été minés d’ici 2140, ce n’est plus de désinflation qu’il faudra parler au sujet de l’ordre monétaire Bitcoin, mais de déflation. On pourrait même pousser le bouchon jusqu’à dire que le taux de perte de clés étant supérieur au taux d’inflation du bitcoin, Bitcoin est déjà un système déflationniste.

Quoi qu’il en soit, dans le cas de l’or comme dans le cas du bitcoin, « l’évolution future de la masse monétaire est hautement prévisible », comme l’écrivent S&V[3].

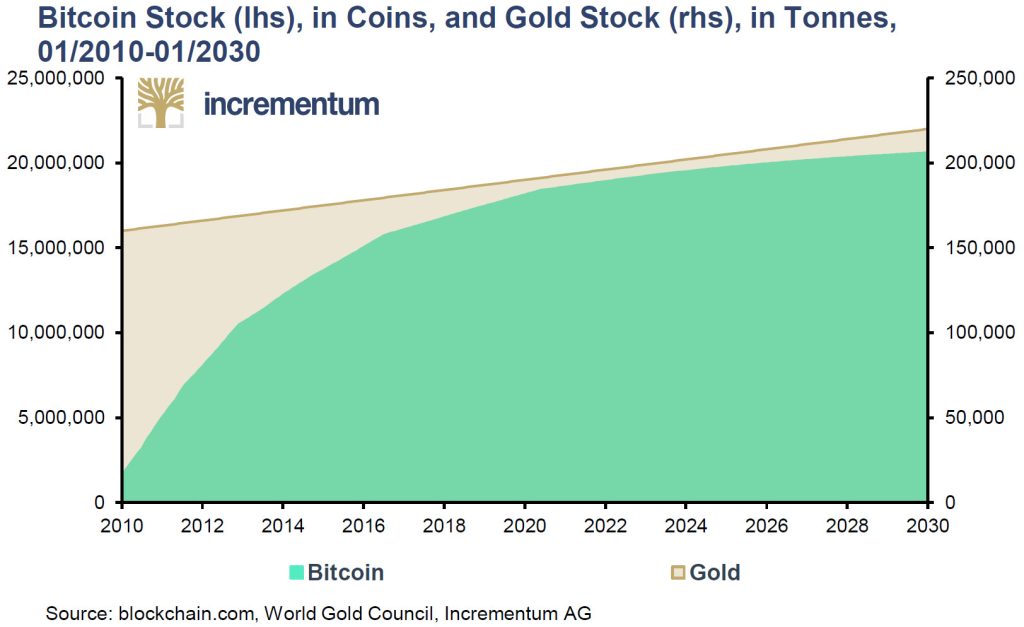

Stock de bitcoins (échelle de gauche) et stock d’or (tonnes, échelle de droite) (01/2010-01/2030)

Voilà comment Bitcoin organise la rareté. »

(Accéder aux dossiers de Nicolas Perrin aux Éditions Jean de Portal)

Halving : comment la rareté relative du bitcoin et de l’or va-t-elle évoluer ?

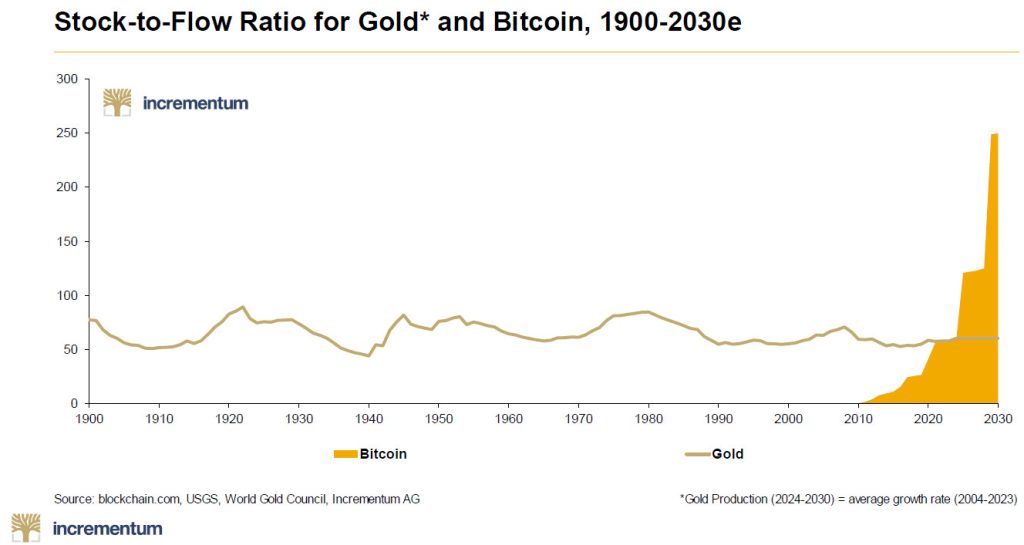

Cette nouvelle division par deux de la prime de minage rend la production de nouveaux bitcoins 2 fois plus faible que celle de l’or au regard du stock existant.

Cela se traduit par le fait que les ratios stock/flux de l’or et du bitcoin, encore similaires la semaine passée, viennent de diverger.

Celui de l’or (ligne dorée) restera stable, à environ 58, alors que celui du bitcoin (zone orangée) vient de doubler, et doublera encore dans 4 ans, lors du prochain halving.

Ratio stock/flux de l’or et du bitcoin (1900 – 2030, estimation à 04/2024)

Source : Incrementum Quarterly Bitcoin Compass, avril 2024

D’où la question suivante…

Le bitcoin devenant plus rare, son cours va-t-il augmenter ?

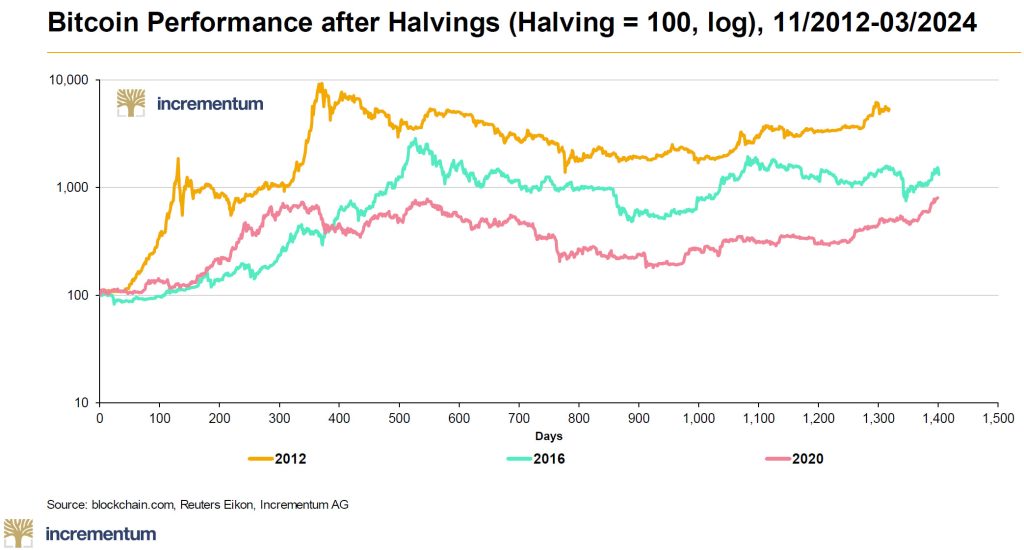

Les performances passées ne préjugent pas des performances futures.

Force est cependant de constater que jusqu’à présent, le cours du bitcoin a fini par exploser à la hausse après chacun des précédents halvings, quoi qu’il ait d’abord baissé suite au halving de 2016 (en turquoise), et qu’il ait quelque peu périclité après le halving de 2020 (en rouge).

Performance du bitcoin après les halvings (halving = 100, échelle logarithmique, 11/2012 – 03/2024)

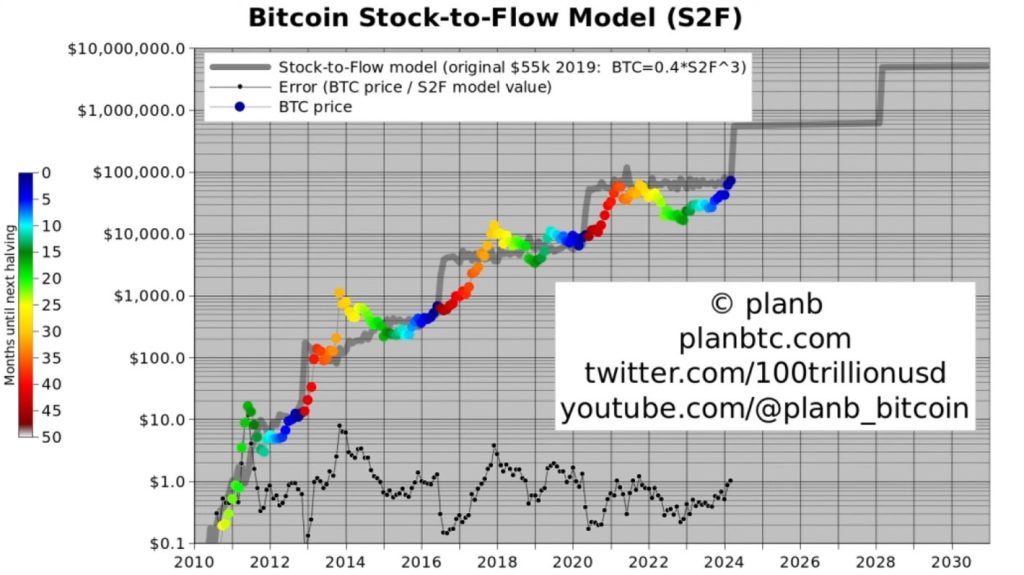

Les halvings sont d’ailleurs au fondement des modèles statistiques de PlanB, dont en particulier le modèle Stock-to-Flow (S2F). Ce modèle, dont je propose un suivi mensuel pour les Éditions Jean de Portal, repose sur l’idée qu’il existerait une corrélation entre l’évolution de la rareté du bitcoin et le cours de cet actif. Ce modèle postule que plus le ratio stock/flux du bitcoin est élevé, plus son cours a vocation à augmenter.

Le bitcoin ayant clôturé le mois de mars à environ 71 000 $, son cours se situait alors parfaitement en phase avec le modèle S2F (en témoigne le fait que le dernier point bleu de la courbe colorée se trouve exactement sur la courbe théorique grise du modèle S2F).

Modèle stock-to-flow (stock-flux, S2F) de PlanB à fin mars 2024

C’est par ailleurs la première fois que le cours du bitcoin atteint un nouveau record historique avant même le halving.

Et ensuite ?

Pour PlanB, « il est inévitable que nous atteignions 100 000 $ cette année, en 2024, et probablement beaucoup plus. »

Si ce pronostic se vérifie… faut-il avoir peur pour le cours de l’or ?

Or contre bitcoin/crypto : la suite du « match » !

Le bitcoin va-t-il détrôner l’or en termes de capitalisation ?

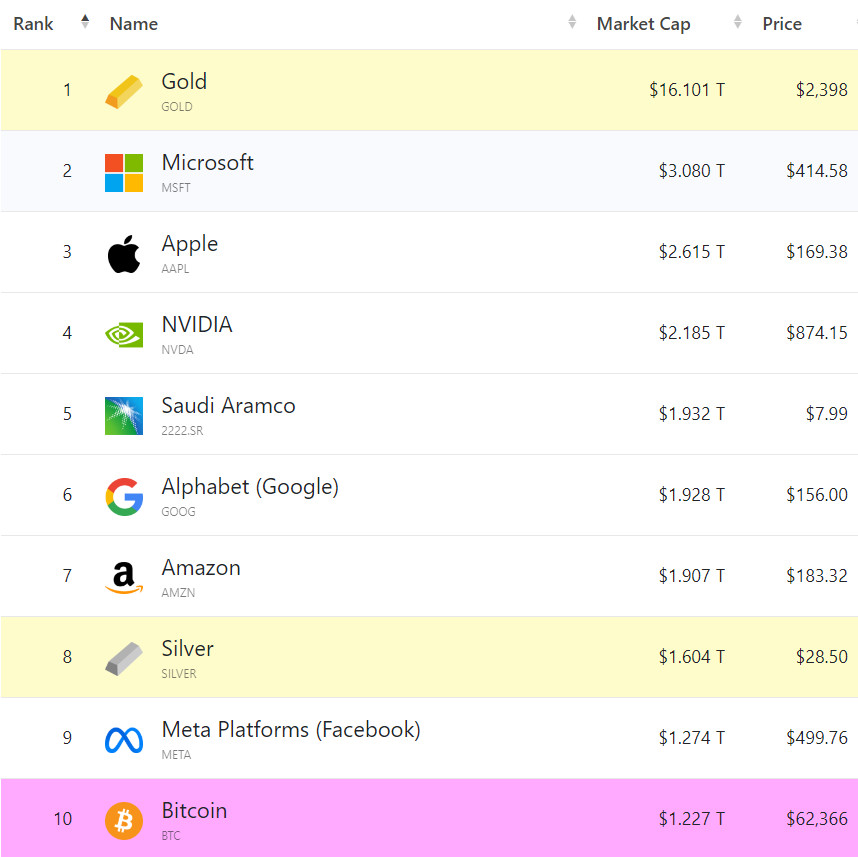

Le bitcoin continue son ascension dans le classement des actifs par capitalisation.

Au 17 avril, avec 1 227 Mds$ de capitalisation, le bitcoin figurait en 10ème position du classement.

L’or consolidait sa première place grâce à ses nouveaux records, avec une capitalisation de 16 101 Mds$.

Mais combien de temps le métal restera-t-il sur la première marche du podium ?

Avec une once d’or à 2380 $, il faudrait que le cours du bitcoin soit multiplié par 13 pour que le cryptoactif monte sur la 1ère marche du podium. Il vaudrait alors ce jour-là dans les 812 500 $ (contre environ 62 500 $ aujourd’hui).

Si le cours du bitcoin augmente, le cours de l’or va-t-il baisser ?

Le bitcoin devenant « plus rare », cela pourrait amener son cours à fortement augmenter… mais cela ne signifierait aucunement que le cours de l’or aurait alors vocation à baisser !

D’ailleurs, alors que le cours du bitcoin stagne, le cours de l’or n’en finit plus d’enchaîner les nouveaux records historiques (2257 € le 12 avril, soit 2401 $) !

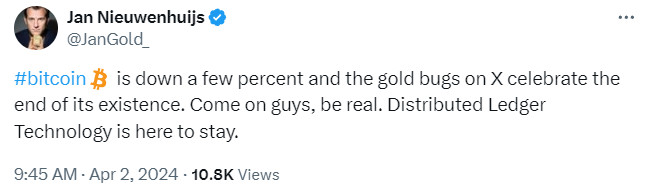

Le mois passé, les bitbugs se moquaient des goldbugs. Ce mois-ci… c’est l’inverse !

2 avril 2024 : « Le bitcoin est en baisse de quelques pourcents et les goldbugs […] célèbrent sa mort. Bon sang, les gars, soyez réalistes. La technologie des registres distribués est là pour rester. »

La raison, vous la connaissez : l’or et le bitcoin ne sont pas deux placements alternatifs, mais complémentaires au sein d’un portefeuille financier.

Que retenir de tout cela ?

Un halving est le processus par lequel l’offre de nouveaux bitcoins se fait plus rare sur le réseau Bitcoin.

C’est notamment parce que le bitcoin est un système désinflationniste, voire déflationniste, qu’il a émergé en tant que solution pour stocker de la valeur dans le temps.

Contrairement à ce qu’on peut lire à droite à gauche, ce n’est pas le même mécanisme qui explique que l’or fasse office de réserve de valeur ultime depuis des millénaires.

En effet, l’or est universellement utilisé en tant qu’instrument de thésaurisation et accepté en tant que monnaie d’échange, car ce métal :

- Est très prisé pour sa beauté ;

- Est à la fois plutôt rare dans le sol terrestre et relativement abondant en surface en comparaison d’autres métaux dits « précieux », mais surtout par rapport aux monnaies-papier, très inflationnistes. Cette situation garantit un taux d’inflation aurifère relativement faible et stable.

L’or et le bitcoin ont donc beaucoup de points communs, mais également de nombreuses différences.

L’or libellé en euros en étant à +20,1% de performance (et +15,5% en dollars) depuis le début de l’année, et le bitcoin à +50% de performance (et +47% en dollars), ces deux actifs sont plus que jamais complémentaires au sein d’un portefeuille.

[1] Sachant que la puissance de hachage du réseau varie à la hausse et à la baisse, la date du prochain halving ne peut pas être prédite avec exactitude. Afin d’assurer un taux d’émission de bitcoins constant, le protocole Bitcoin ajuste cependant la difficulté de minage tous les 2016 blocs (soit environ toutes les deux semaines) de façon à maintenir un temps moyen de 10 minutes entre deux blocs.

[2] Il s’agit des suites de caractères requises pour accéder et contrôler les fonds d’un portefeuille de crypto-actifs, afin de signer numériquement les transactions et prouver la propriété des actifs.

[3] Ronald P. Stöferle & Mark J. Valek, “In Gold We Trust report 2022: Stagflation 2.0”, Incrementum, 24/05/2022, 393P.

0 commentaires