Quatrième volet de notre dossier « Or vs Bitcoin. » Après avoir posé les bases théoriques, nous commençons à raccrocher les wagons et à compter les points. Qui de l’or ou du bitcoin peut se targuer d’être le plus rare ? D’avoir la valeur intrinsèque la plus élevée ? Le plus gros potentiel de gain ?

A l’instar de l’or, le bitcoin prétend à une place dans les portefeuilles financiers car face à la menace de la prolifération des devises étatiques, il incarne lui aussi la rareté, avec un « taux d’inflation régulier et faible », comme le relevaient Stöferle et Valek dans leur rapport In Gold We Trust 2017.

Cette rareté est naturelle dans le cas du métal jaune, alors que Bitcoin est « une machine, un processus, un programme, à produire… de la rareté », dans un monde où « la vertu » faisant défaut « chez les hommes », il faut la reléguer « dans les machines », comme l’écrit Bruno Bertez.

De ce point de vue, « L’or, c’est le bitcoin sans l’électricité », comme le dit Charlie Morris, directeur des investissements du groupe britannique Newscape Capital.

Plus ou moins, en réalité. Car si l’or et le bitcoin ont pour point commun d’être rares, le fait que la rareté du premier soit naturelle et celle du second artificielle débouche sur un certain nombre de différences entre les deux actifs.

Rareté : 1 point pour le bitcoin

Tout d’abord, l’or ne s’imprime pas et est théoriquement limité aux ressources souterraines terrestres qui se révéleront exploitables au gré des découvertes de gisements et du progrès technologique. Cependant, rien n’exclut qu’à long ou très long terme, les alchimistes et les explorateurs de notre temps ne parviennent à leur fin, ce qui changerait complètement la donne en termes d’offre d’or. Au contraire, il ne sera jamais miné au-delà de 21 millions de bitcoins.

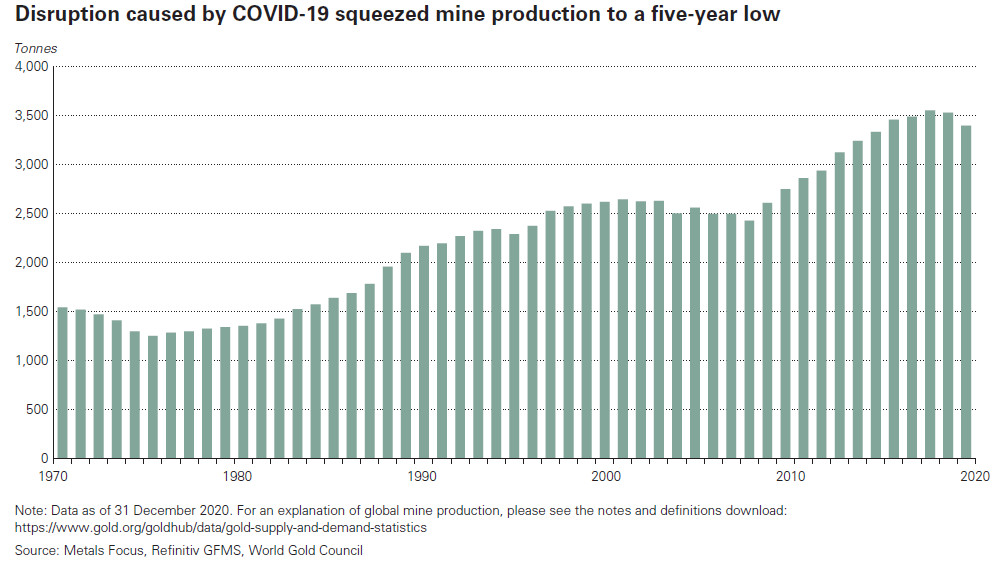

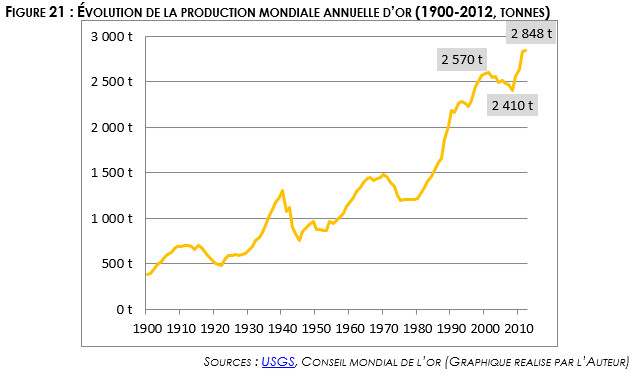

Ensuite, le taux d’inflation de l’or avoisine actuellement 1,7% par an mais il sera sans doute relativement variable à l’avenir. Comme en atteste ce graphique issu de mon bouquin, la production annuelle est passée de moins de 500 tonnes au début du XXème siècle à environ 3500 tonnes par an à notre époque. Plusieurs fois anticipée, l’hypothèse d’un « pic de production de l’or » a jusqu’à présent toujours été reléguée aux poubelles de l’Histoire.

Evolution annuelle de la production mondiale annuelle d’or (1970-2020)

Au contraire, le taux d’inflation du bitcoin est déterminé et sa production est désinflationniste, jusqu’à peut-être devenir déflationniste lorsque plus aucun bitcoin ne sera produit mais que des clés continueront d’être perdues. La production d’or sera au mieux stable, voire désinflationniste, quand celle du bitcoin est désinflationniste a vocation à devenir déflationniste.

Sur le seul plan de la rareté, 1 point pour le bitcoin, donc.

Penchons-nous maintenant sur une caractéristique qui oppose nos deux classes d’actifs : leur valeur intrinsèque.

Valeur intrinsèque : 1 point pour l’or… mais cela compte-t-il vraiment ?

L’or a une existence physique. Par conséquent, une once d’or restera toujours une once d’or et vaudra toujours quelque chose à ce titre. Le bitcoin n’a qu’une existence numérique. Rien n’interdit en théorie qu’il rejoigne la valeur intrinsèque du bit, c’est-à-dire zéro.

1 point pour l’or, donc.

Je ne sais pas vous, mais à la réflexion, je ne suis pas pleinement satisfait de cette réponse. Et oui car pour qu’elle soit complète, encore faut-il avoir une idée de combien vaut l’or quand sa « composante monétaire » est au plus bas et que le métal jaune n’est plus considéré par le marché que comme une matière première. Le graphique suivant, qui illustre l’évolution du pouvoir d’achat de l’or sur 3 siècles en dollars US, me semble éloquent.

Cours de l’once en monnaie constante ($, 1720-mars 2021)

Je vous propose deux constats. A l’époque où le cours de l’once était fixé par les autorités publiques, la valeur de l’or évoluait dans un canal baissier qui a vu le pouvoir d’achat de l’once diminuer jusqu’à un plus bas aux alentours de 240 $ (de 2021) en décembre 1970. Si l’on ne considère que la période durant laquelle le cours de l’or a été fixé librement par les forces du marché, alors la valeur plancher de l’once s’est jusqu’à présent montée à un peu moins de 390 $ (de 2021) en avril 2001. (l’or cotait à l’époque autour de 265 $).

David Rosenberg aime à rappeler que « Personne ne parle jamais du risque que l’or tombe à zéro – parce que ce n’est pas possible. »

David Rosenberg : pourquoi les comparaisons entre le bitcoin et l’or sont absurdes

Il a raison. A la nuance près que l’or pourrait théoriquement redescendre un jour autour de 400 $. N’ayant pas de boule de cristal, j’ignore évidemment si son cours rejoindra un jour ce niveau. Vous savez que je suis très haussier sur ce métal. Cela ne change cependant rien au fait que lorsque la Crise (celle qu’il faut écrire avec un C majuscule, comme le fait Bruno Bertez) sera résolue, la composante monétaire de l’or diminuera au profit de sa composante matière première, ce qui se ressentira dans le cours de l’once. Cependant, par opposition au bitcoin, on peut être certain avec l’or qu’une telle chute n’est pas pour le futur proche, et qu’elle ne se produira de toute façon pas du jour au lendemain, et ne sera que temporaire. Si le cours du bitcoin doit un jour retourner d’où il vient, les choses devraient en effet se produire beaucoup plus rapidement et le résultat risque d’être beaucoup plus définitif.

En somme, sur le plan de la valeur intrinsèque, l’or conserve bien entendu son point, modulo cette remarque qu’il faut avoir à l’esprit.

Voilà qui nous amène à la question symétrique car en investissement, si le potentiel de perte a son importance, le potentiel de gain en a tout autant !

Potentiel de gain : 1 point pour le bitcoin

Combien peut-on escompter gagner sur l’or et le bitcoin ?

Pour répondre à cette question, je vous propose tout d’abord de revenir sur les marchés haussiers de l’or des années 1970 et sur celui qui a débuté à l’aune des années 2000.

L’once cotait dans les 35$ lorsque son prix a commencé à être déterminé librement. Elle a fait son plus haut le 21 janvier 1980 à 850 $, après 2 328% de hausse en 12 ans. On pourrait également prendre pour point de départ le plus bas du 25 août 1976 à 103,5 $, ce qui ne donnerait certes que 721% de performance, mais cette fois-ci en 3 ans et demi seulement.

Venons-en à notre époque. Comme le mouvement de hausse qui a débuté en dollars en 2001 pour porter le cours à son plus haut à 2 067 $ le 6 août 2020 est resté porté les mêmes fondamentaux, je vais considérer qu’il s’agit d’un seul et même marché haussier, en dépit de la correction de 2011-2015. Avec un point de départ le 2 avril 2001 à 255,95 $, l’once a enregistré 707% de performance en dollars.

En euros, l’once est partie de 237 € le 5 août 1999 pour s’établir à 1 743 € le 7 août 2020, soit une performance de 635%.

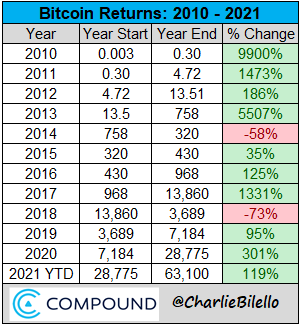

La comparaison avec le bitcoin ne va pas être favorable à l’or puisque le track record du cryptoactif fait apparaître que sa performance peut se chiffrer en milliers de pourcents sur une base… annuelle.

Performance annuelle du bitcoin entre 2010 et le 13 avril 2021

La performance du bitcoin est beaucoup plus convexe que celle de l’or.

Performance et risque de l’or et du bitcoin sur 1 an, 4 ans et 8 ans au 28 décembre 2020

Il nous faut ensuite parler des objectifs de prix.

Le microcosme de l’or comme celui du bitcoin ont leurs propres objectifs de prix à long terme. J’ai évoqué dans ces colonnes les objectifs de cours de Stöferle et Valek (entre 4 800 $ et 8 900 $ – voire plus – d’ici décembre 2029), Lyn Alden (qui a un scénario à plus de 4 000 $ l’once) et John Hathaway (scénario final d’une once entre 9 480 et 18 960 $). Avec une once à 1 836 $ à l’heure où j’écris ces lignes, cela impliquerait au mieux un cours multiplié par 10.

Du côté du bitcoin, l’un des modèles les plus connus est celui de Plan B.

Modèle stock/flux de Plan B

Ce modèle prédit un cours qui dépassera les 100 000 $ en 2024, puis le million de dollars en 2027. Il a bien sûr ses limites. Comme le relevait Jean-Luc sur bitcoin.fr en février 2020, « La première, c’est celle de la demande. Ce n’est pas parce qu’un actif se raréfie que la demande augmente mécaniquement et de nombreux altcoins basés sur le modèle de raréfaction de Bitcoin n’ont pas du tout connu le même succès. La seconde, c’est que ce modèle ne sera de toute façon pas éternellement fiable puisque, en poussant le graphique un peu plus loin encore, chaque bitcoin devrait valoir 1000 milliards de dollars en 2050 et tendre vers l’infini quand tous les bitcoins seront minés ! » Force est cependant de constater que jusqu’ici, le cours de bitcoin colle plutôt bien aux prédictions de Plan B…

Quoi qu’il en soit, il n’y a pas photo : jusqu’à présent, le bitcoin a connu des marchés baissiers certes beaucoup plus profonds que ceux de l’or, mais des marchés haussiers encore plus exacerbés. Je compare souvent les cryptoactifs aux marchés actions : si vous aimez les opportunités de gains très risquées mais très lucratives, alors le bitcoin (comme les altcoins) offre un terrain de jeu comparable à celui des indices actions occidentaux depuis 1995, mais en version très condensée et avec des bulles encore plus exacerbées : le point va donc au bitcoin !

Le match « or vs bitcoin » ne fait que commencer.

On se retrouve la semaine prochaine pour continuer à compter les points !

A lundi !

0 commentaires