Deuxième volet de notre dossier « Or vs Bitcoin. » Il ne fait aucun doute que l’or a une valeur intrinsèque. Peut-on en dire autant du bitcoin ?

Commençons par tordre le coup à une idée visiblement admise chez certains experts en économie et en finance. N’en déplaise à Patrick Artus, la valeur intrinsèque d’un actif n’a rien à voir avec le fait qu’il produise ou non un revenu.

Cela peut se démontrer très simplement : si c’était le cas, les œuvres d’art ou l’or n’auraient pas non plus de valeur intrinsèque.

Ceci posé, que penser de la valeur intrinsèque du métal jaune et du bitcoin ?

Valeur intrinsèque : en tant que monnaie marchandise, l’or a de nombreuses utilités

J’ai déjà eu l’occasion de m’exprimer sur ce qui fait que le métal jaune a une valeur en tant que tel. Comme je l’écrivais dans mon livre en 2013 : « l’aspect fondamental du point de vue de l’épargnant est que l’or possède une valeur intrinsèque. Parce qu’il est universellement reconnu pour sa valeur, très rare, coûteux à produire (coûts gigantesques de prospection, d’extraction et d’affinage du minerai) et particulièrement prisé, l’or est un métal précieux. Cette caractéristique ne peut pas être altérée par les banques centrales, car à la différence des billets de banque, l’or ne s’imprime pas. L’état de la science ne permet pas (encore ?) de reproduire artificiellement ce métal à profit. Comme sa valeur intrinsèque ne peut pas être dépréciée, l’or bénéficie d’une valeur plancher en deçà de laquelle son cours ne peut pas descendre. »

On pourrait bien sûr débattre du niveau de cette valeur plancher, mais là n’est pas le cœur de la question du jour.

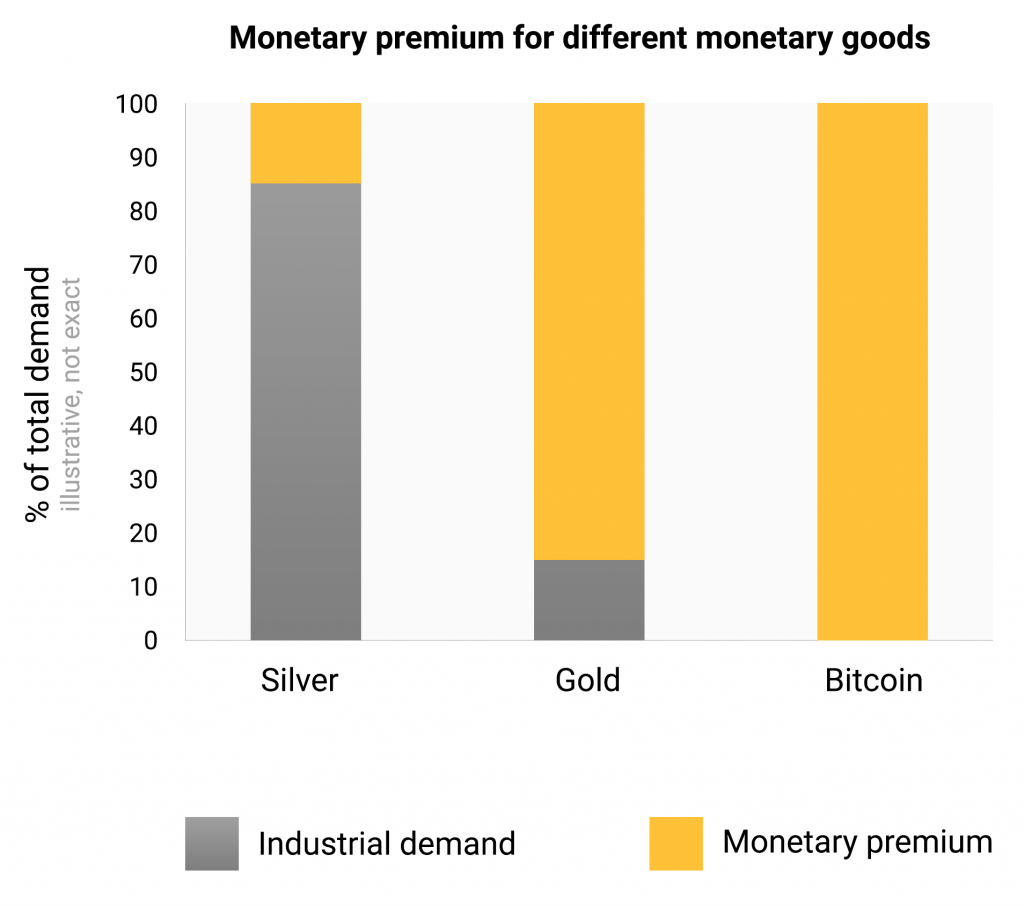

L’approche ci-dessus ne considère cependant l’or que sous sa forme monétaire (au travers de la demande officielle et de la demande d’investissement) ou protomonétaire (via la demande en provenance de la bijouterie), mais l’or a d’autres utilités pratiques. Comme vous le savez, il est également utilisé dans de nombreux secteurs industriels. L’argent l’est d’ailleurs plus encore.

Prime monétaire de différents biens monétaires

On en revient au distinguo que je fais souvent entre la « composante monétaire » de l’or et sa « composante matière première. »

Passons au bitcoin.

Valeur intrinsèque : le bitcoin n’est qu’une suite de bits érigée en valeur

Le bitcoin étant un actif numérique, il n’a aucun usage autre que monétaire, ou plutôt financier : son usage industriel est nul. Il n’a même pas d’utilité technologique comme c’est le cas d’autres cryptoactifs, comme par exemple l’ether ou le Binance coin, pour ne citer qu’eux.

Comme l’écrit Bruno Bertez, le bitcoin, c’est « une dérivée de l’inutilité érigée en valeur », et c’est justement du fait qu’il est le premier cryptoactif à avoir réussi ce tour de force que découle sa valeur. Bruno Bertez écrit de très belles lignes à ce sujet :

« Je trouve que ceux-là, ceux qui peuplent le monde du Bitcoin, sont presque des héros. Ils sont dignes de Camus, ce sont des héros de l’absurde. Ils vont tenter de pousser au sommet de la montagne la pierre de la Valeur, ils s’attaquent au mythe suprême, celui de la Valeur. Ce mythe de la valeur est au centre de notre condition sociale. Il y a quelque chose d’alchimique dans leur entreprise qui va bien au-delà de la transformation du plomb en or, mais touche à la conquête du Graal. On n’est pas dans le matériel ou le figuratif, mais dans sa sublimation. […]

Il faut vraiment avoir désobéi aux dieux pour mériter cela ! Peut-on douter des hommes et de leur bon sens, de leur morale, au point de devoir confier à une machine dévoreuse, pure Ugolin, le soin de produire de la confiance, de la rareté pure, forme vide de tout contenu ? Car le ressort est là : c’est la méfiance à l’égard de l’Homme, à l’égard des élites qui anime la recherche du Graal des cryptomonnaies. Le succès des cryptomonnaies nous parle, il nous dit : on ne peut “LEUR” faire confiance pour ne pas abuser de la planche à billets, il faut créer une machine, un processus, un programme, à produire… de la rareté. La vertu ne se trouve plus chez les hommes, mais dans les machines.

Les héros de la Valeur prennent acte de la révélation de la post-modernité, post démocratique : 1) on ne peut leur faire confiance et 2) la Valeur n’est rien, elle n’existe pas en dehors de la tête des gens, elle est pure forme, inintelligible sauf par l’attrait qu’elle suscite. […]

Ils veulent faire concurrence aux faux dieux ou à leurs pâles usurpateurs, faux démiurges, vrais contrefacteurs, les Draghi, les Yellen, les Blankfein.

[La Valeur du bitcoin et des autres cryptomonnaies] est ce mouvement irrésistible de nos sociétés vers l’abstraction, vers le règne, vers la dictature du signe et son primat sur le réel. »

Bref, à l’instar de l’or, le bitcoin est une alternative à la « folie centralisée », comme l’écrit Charlie Bilello.

10 mars 2021 : « C’est de l’argent gratuit, disent-ils. Il n’y aura pas de conséquences négatives, disent-ils dit. Plus il y en a, mieux c’est, disent-ils. Imprime, bébé, imprime. Nous laisserons nos enfants et petits-enfants s’occuper de ça, disent-ils. Bitcoin est de la raison décentralisée dans un monde de folie de plus en plus centralisée. »

A la différence de l’or, le bitcoin est un parangon de « reputation money », une pure monnaie fiat, un actif sans valeur intrinsèque dont la valeur dépend uniquement du bon vouloir des utilisateurs.

Mais alors, comment expliquer que dépourvu de valeur intrinsèque, bitcoin soit un tel succès financier ?

Patrick Artus s’est posé la question…

… mais je ne trouve pas sa réponse (le bitcoin n’est qu’une bulle) satisfaisante.

Voici la mienne !

Le bitcoin, à la différence de l’or, est certes une pure monnaie fiat… mais une monnaie « hayekienne » tout de même !

C’est en 2018 que Stöeferle et Valek (S&V) ont brillamment expliqué le lien entre la mère des cryptoactifs et cette figure majeure de l’école autrichienne d’Economie qu’est Friedrich A. von Hayek (1899-1992). Je vais en partie me baser sur leur analyse.

Si vous vous intéressez de près aux questions d’ordre monétaire, vous avez forcément déjà entendu parler d’Hayek. Cette figure de proue des intellectuels anti-constructivistes, prix Nobel d’Economie 1974, est le grand défenseur de l’« ordre spontané ». Pour lui, le résultat de l’action humaine autonome (c’est-à-dire des forces du marché) est toujours plus efficace que n’importe quel projet planifié par des dirigeants scientistes. La monnaie ne fait pas exception à la règle.

Pour ce Britannique d’origine autrichienne, la concurrence entre les monnaies est le meilleur moyen d’inciter leurs émetteurs à offrir une monnaie saine. L’ordre monétaire que recommandait cet économiste-philosophe dans les années 1960-1970 est celui de monnaies privées, reposant sur l’or ou sur des matières premières, non seulement en concurrence les unes avec les autres mais également en concurrence avec la monnaie gérée par l’Etat.

De là à soupçonner que Satoshi Nakamoto se soit fortement inspiré des travaux théoriques d’Hayek, il n’y a qu’un pas que même la BCE a franchi allègrement. Pour ce qui est de S&V, ils vont jusqu’à qualifier Hayek de « spiritus rector des cryptomonnaies d’aujourd’hui. »

Tout cela est bel et bon mais n’explique en rien comment le bitcoin est parvenu à se faire sa place dans le monde monétaire et financier contemporain alors qu’il s’agit d’une pure monnaie fiat, ce qui va à l’encontre des recommandations d’Hayek.

Car en effet, comme le relève Bruno Bertez dans un autre billet : « Le bitcoin n’est pas l’antidote aux FIAT monnaies, au contraire il en est l’exacerbation, il se donne cyniquement pour ce qu’il est, capricieux, volatil suspendu dans les airs par le jeu de l’offre et de la demande ! […] Le Bitcoin est non un remède à la fausse monnaie, il en est la caricature dans la mesure où il ne retient de la monnaie que ce qui fait son attrait dans le cadre du marginalisme : la rareté relative. Là, nous sommes vraiment dans la définition de la Valeur pour les ultralibéraux ; la valeur ce n’est que dans la tête des gens, « beauty is in the eye of the beholder. » » Et Bertez de poursuivre dans un autre billet : « Nous sommes à l’apothéose du marginalisme, nous sommes dans la pure modernité introduite par Léon Walras, qui nous dit que la valeur n’est que dans la tête des gens ; elle n’est que valeur d’échange et de désir. »

Pour résoudre ce dilemme, il faut invoquer plusieurs notions : la décentralisation, la cryptographie, le système de paiement pair-à-pair et la rareté.

Commençons avec la décentralisation. Bitcoin n’est pas émis par une institution unique, mais par un vaste réseau décentralisé de producteurs privés en concurrence les uns avec les autres. En faisant disparaître la notion d’autorité centrale de l’équation – ou plutôt de l’algorithme -, Satoshi Nakamoto a dynamité la banque centrale contemporaine. Grâce à la blockchain, ce registre électronique public réputé infalsifiable, plus besoin d’autorité de contrôle.

Bitcoin transfère donc la responsabilité des humains aux ordinateurs. C’est ce qui fait dire à l’entrepreneur et investisseur américain Chris Dixon qu’« Il y a eu 3 ères monétaires : celle basée sur les matières premières, celle basée sur le politique et, aujourd’hui, celle qui repose sur les mathématiques ». Avec Bitcoin, le nouveau mot d’ordre est « In Code We Trust ». La décentralisation permise par la blockchain confère un niveau supérieur de liberté à l’épargnant, en retirant le sort de la monnaie des mains des autorités publiques. Quasiment impossible à prévoir dans les années 1960-70, la décentralisation est de nos jours une exigence évidente dans toute une série de domaine (vivement des réseaux sociaux décentralisés !).

Le bitcoin est par ailleurs un actif cryptographique, c’est-à-dire que son émission, comme les transactions effectuées sur la blockchain (réalisées par « minage »), assurent un très haut niveau d’authenticité et de confidentialité.

A défaut que le bitcoin (le token) soit une monnaie à cours légal reconnue par l’ensemble des États, Bitcoin (le réseau) est un système de paiement pair-à-pair, c’est-à-dire qu’il permet de régler des transactions (entre particuliers ou avec les entreprises et les Etats qui l’acceptent) de manière potentiellement instantanée et pour un coût variable dans le temps (en fonction de critères que je n’aborderai pas ici). Le bitcoin a ainsi la capacité de faire concurrence aux monnaies papier, a fortiori celles qui sont en déshérence : je vous renvoie par exemple à la triste situation des Vénézuéliens.

Pour ce qui est de la dernière notion, je vais me permettre de rentrer un peu plus dans les détails, et cela va nous occuper le temps d’un nouveau billet.

La semaine prochaine, je vous raconterai comment avec Bitcoin, l’Homme est passé de la rareté naturelle à la rareté artificielle.

A lundi !