Nous poursuivons notre focus sur la demande des banques centrales, en marchant dans les pas du World Gold Council (WGC).

Vous aviez toujours pensé que l’or ne procurait aucun rendement ? C’est faux !

Comme l’expliquent les analystes du WGC dans leur « Gold Market Primer » dédié aux banques centrales publié le 26 mars 2020, la tâche des gérants des banques centrales consiste à opter pour des instruments financiers qui remplissent 4 critères : « préserver leur capital, diversifier leur portefeuille, atténuer les risques (tels qu’une crise de la balance des paiements) dans la mesure du possible et, le cas échéant, servir de collatéral ». Et le syndicat des compagnies d’exploitation minière occidentales de relever que « … malgré l’absence d’un modèle « one-size-fits-all », presque tous les gérants de réserves des banques centrales suivent le même mantra : sécurité, liquidité et rendement. »

Vous aviez toujours pensé que l’or ne procurait aucun rendement ? C’est en principe vrai sauf dans quelques cas très précis, en particulier… si vous êtes gérant au sein d’une banque centrale. Dans ce cas de figure, votre stock d’or peut alors vous procurer du rendement, et ce au travers de 2 techniques de gestion active de votre métal : les dépôts d’or et les swaps d’or.

Commençons par les dépôts d’or. Il s’agit pour la banque centrale de prêter du métal à terme à une bullion bank, laquelle en fera ce que bon lui semble. Il est difficile de traduire ce mot anglais qui décrit les banques dont l’activité est largement portée sur les métaux précieux. Lorsque ce terme est employé en Europe, il désigne généralement ces quelques banques qui participent à la London Bullion Market Association (LBMA) et effectuent des opérations bancaires basées sur des lingots « good delivery » de la LBMA, et agissent souvent en tant que teneurs de marché.

En mettant son or en dépôt auprès d’une bullion bank, une banque centrale perçoit un taux de location (« lease rate » ou « deposit rate ») et économise par la même occasion en coûts de stockage, lesquels sont répercutés sur l’emprunteur.

En transférant son métal à une bullion bank, la banque centrale s’expose cependant à un risque de crédit vis-à-vis de cette contrepartie. Afin de diminuer ce risque, la banque centrale peut acheter une assurance sous la forme d’un « collataralised gold deposit »… ce qui a bien sûr pour conséquence d’amputer le rendement net de son opération.

Viennent ensuite les swaps d’or. Il s’agit là non seulement de générer du rendement mais également d’augmenter le niveau de liquidité de portefeuille de la banque centrale.

Les « swaps » (échange) d’or fonctionnent de la même manière que les swaps de devises. Ils consistent pour la banque centrale à échanger temporairement du métal contre des devises avec une tierce partie, banque centrale ou bullion bank. La banque centrale encaisse alors une somme en devise lors de l’échange, et décaissera à terme une autre somme lorsque la transaction sera dénouée. Son rendement (positif ou négatif) sera la différence entre ces deux sommes. Comme le relève le WGC, « Les swaps [d’or] sont particulièrement populaires en temps de crise car ils permettent de gérer les tensions de financement sans liquider d’or. Le fait que le cours de l’or augmente souvent en période de crise financière rend l’or particulièrement intéressant à cet égard. »

Toutes les banques centrales qui comptent de l’or au sein de leurs réserves peuvent gérer activement leur métal en procédant à des dépôts d’or ou à des swaps d’or, cultivant ainsi le mantra du banquier central : sécurité, liquidité et rendement.

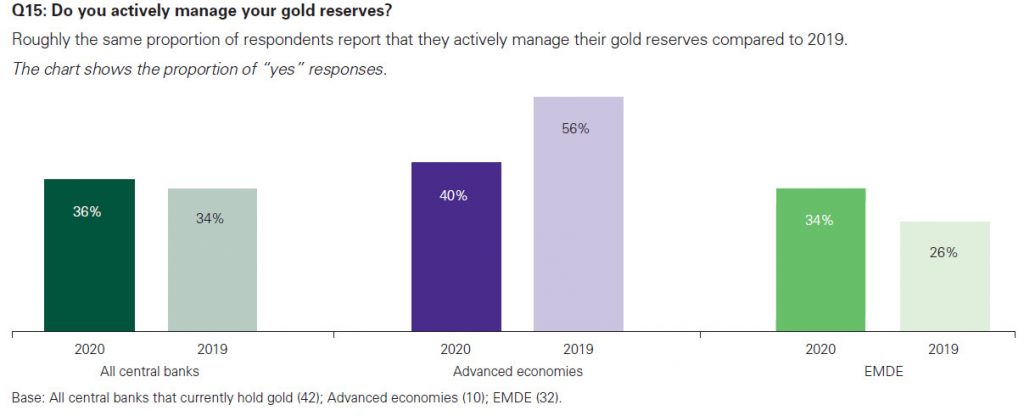

En 2020, 36% des banques centrales sondées par le WGC pour son « 2020 Central Bank Gold Reserve Survey » (voir ci-dessous) ont utilisé leur stock d’or de manière active (40% dans les économies avancées, 34% dans les pays émergeants et en voie de développement – PEVD).

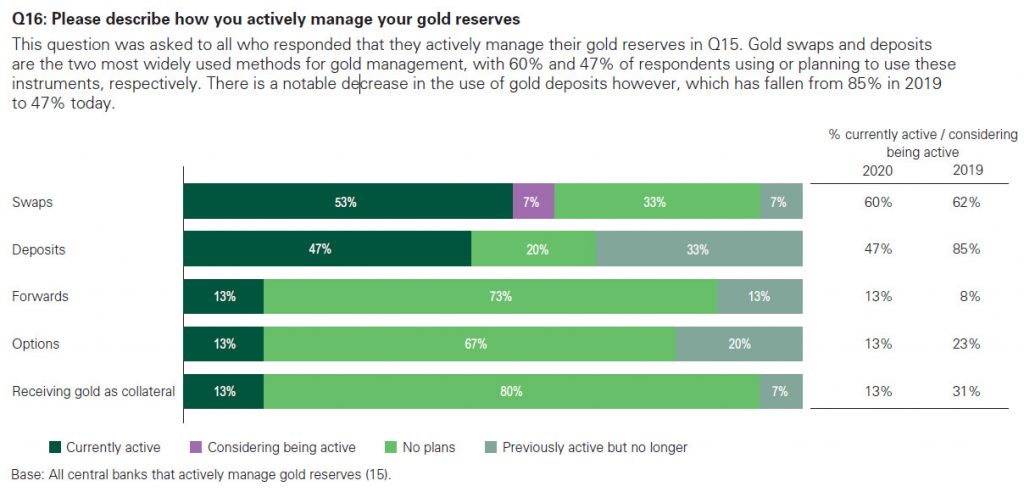

En 2020 toujours, les banques centrales ont préféré les swaps d’or aux dépôts d’or. La situation n’était pas la même en 2019 puisque 85% des banques qui géraient leur métal de manière active avaient des dépôts d’or en cours (contre 47% en 2020).

Ca, c’est pour la base commune. Cependant, comme l’indique le WGC, « L’allocation d’actifs appropriée dépend de chaque banque et est fonction d’une combinaison de facteurs, notamment de ses objectifs et lignes directrices en matière de politique d’investissement, ainsi que de la composition actuelle de ses actifs, de sa tolérance au risque et de ses besoins de liquidité. Or comme nous l’avons vu la semaine passée, les banques centrales des PEVD sont encore très en retard sur leurs homologues des pays avancés au regard de la part qu’occupe l’or dans leurs réserves devises.

Stocks d’or « officiels » : les banques centrales des économies avancées et celles de PEVD constituent deux groupes bien distincts

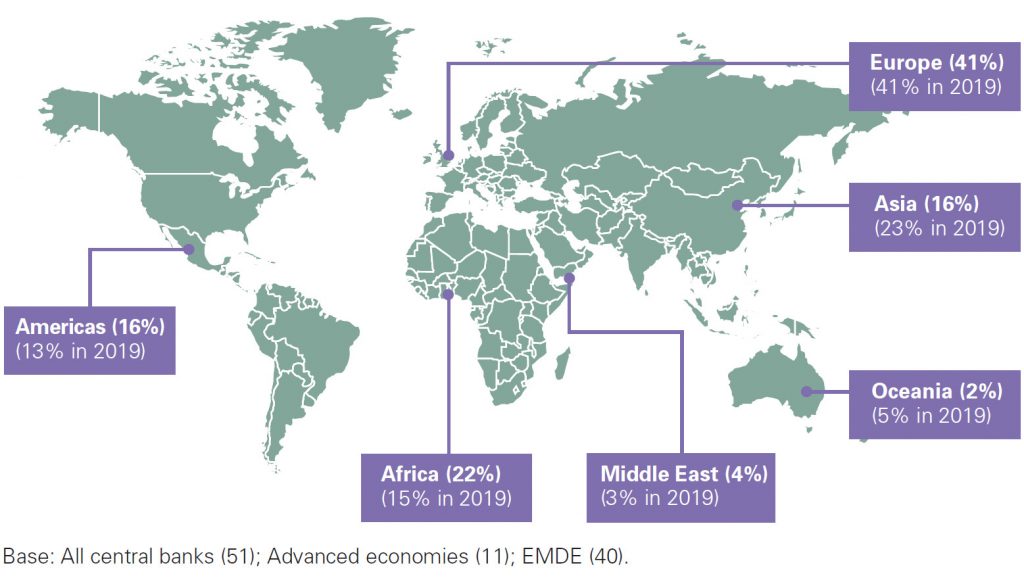

Dans le cadre de son sondage réalisé auprès des banques centrales en mai 2020, le WGC a interrogé 51 banques : 22% d’entre elles étaient issues des économies avancées, et 78% des PEVD.

Cette enquête permet globalement de distinguer deux groupes d’Etats qui n’ont pas du tout la même vision des choses : ceux pour lesquels le stock d’or de leur banque centrale constitue un « héritage historique », et ceux pour lesquels… ce stock d’or reste à construire.

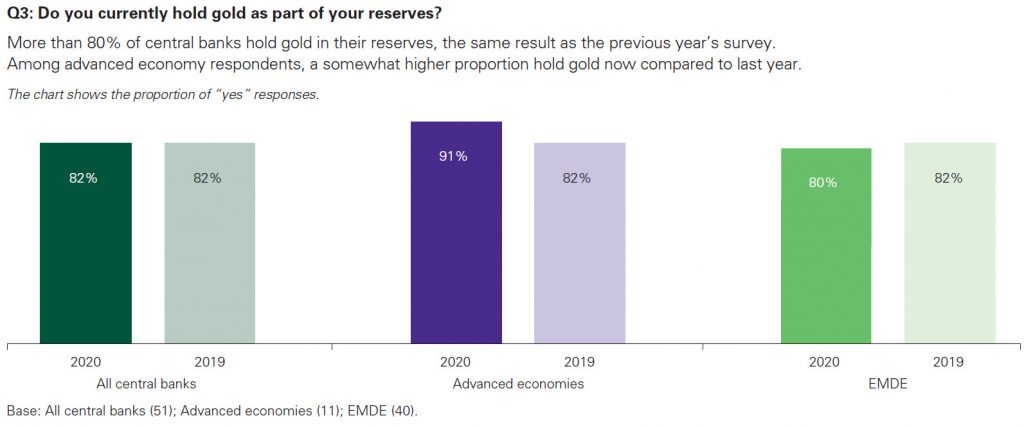

Car toutes les banques centrales ne détiennent pas d’or au sein de leurs réserves de devises. Ce n’est en moyenne le cas que de 82% des 51 banques interrogées par le WGC : 91% en moyenne dans les économies avancées, et 80% en moyenne au sein des PEVD.

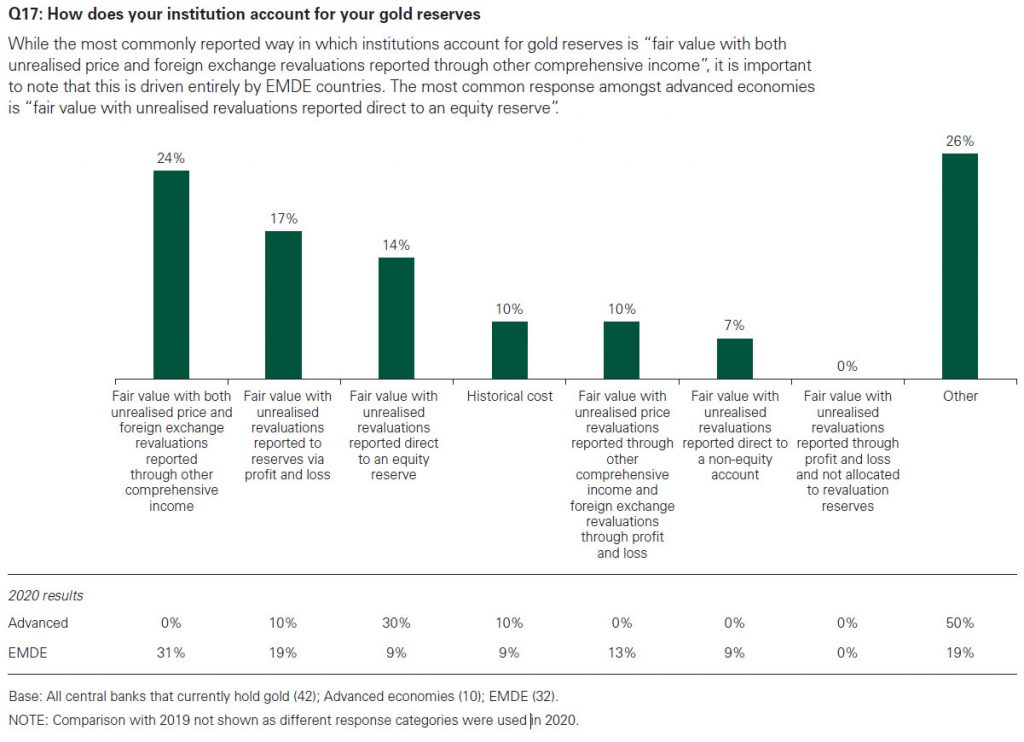

Les banques centrales qui détiennent du métal jaune au sein de leurs réserves de devises ne font d’ailleurs pas toute figurer sa valorisation de la même manière dans leur bilan. Le WGC dénombre pas moins de 7 méthodes de comptabilisation… mais 26% des banques interrogées en utilisent une autre !

Les résultats du sondage sont très épars et aucune méthode ne dégage de majorité. Tout au plus le WGC précise-t-il que « Si la manière la plus couramment déclarée par les institutions pour comptabiliser leurs réserves d’or est « la juste valeur avec les réévaluations de prix et de change non réalisées comptabilisées dans les autres éléments du résultat global », il est important de noter que cette réponse est entièrement le fait des pays PEVD. La réponse la plus courante parmi les économies avancées est « la juste valeur avec les réévaluations non réalisées comptabilisées directement dans une réserve de capitaux propres ». » D’autres méthodes existent, comme la comptabilisation des réserves d’or à leur prix d’achat.

Pourquoi certaines banques centrales (9 sur 51) ne détiennent-elles pas d’or ? Certaines réponses peuvent parfois sembler surprenantes, venant de telles institutions :

- « Pas assez de compréhension du marché (4 banques centrales sur 9)

- Préférence pour les actifs à meilleur rendement ou à rendement plus élevé (4 banques centrales sur 9)

- Difficulté d’accès à des données pertinentes (4 banques centrales sur 9)

- Volatilité plus élevée que les autres actifs de réserve (3 banques centrales sur 9)

- Capacité à effectuer des transactions de grande taille (3 banques centrales sur 9)

- Problèmes liés à la comptabilité (3 banques centrales sur 9)

- Non autorisé par les directives d’investissement actuelles (3 banques centrales sur 9)

- Incertitude sur la façon d’évaluer l’or (3 banques centrales sur 9) »

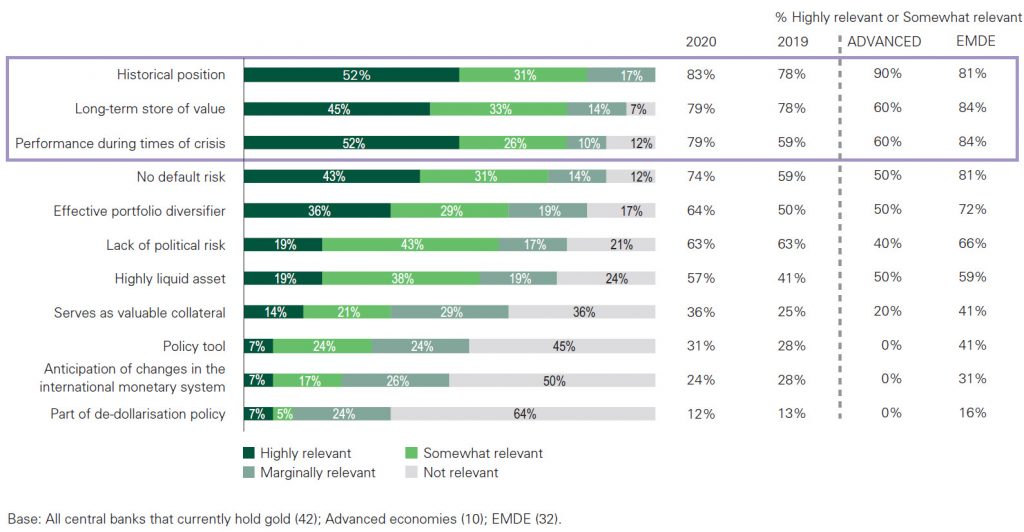

Lorsqu’elles doivent indiquer les raisons qui les amènent à détenir du métal jaune, les banques centrales expliquent qu’il s’agit avant tout d’une « position (financière) historique », et que « l’or constitue une réserve de valeur de long terme ». Par rapport au sondage de l’année précédente, elles sont de plus en plus nombreuses à apprécier la « performance de l’or durant les crises », ainsi que les faits que « l’or ne présente pas de risque de défaut »,soit un « outil de diversification efficace au sein d’un portefeuille » et bénéficie d’un « haut niveau de liquidité ».

Et le WGC de faire une remarque très intéressante : « La dichotomie des points de vue vis-à-vis de l’or entre les banques centrales des économies avancées et celles des pays émergents reste évidente. […] les banques centrales des PEVD ont systématiquement jugé que la plupart des facteurs liés à l’investissement dans l’or étaient plus pertinents que ce n’est le cas des banques centrales des économie avancées : « réserve de valeur à long terme », « performance en temps de crise », « absence de risque de défaut », « diversification efficace du portefeuille », « absence de risque politique » et « utilisation en tant que collateral », tous ces facteurs ont été jugés 20 à 30% plus pertinents par les banques des PEVD que par celles des pays avancés.

Cela peut refléter à la fois ladifférence des objectifs d’investissement entre les deux [types de banques centrales] mais également des attitudes différentes à l’égard de la viabilité budgétaire, du risque que représente la dette souveraine des pays du G-10 et de l’évolution future des monnaies de réserve traditionnelles. Il est intéressant de noter que seuls les répondants des PEVD ont cité « l’anticipation de changements dans le système monétaire international » en tant que raison de détenir de l’or (31% des banques centrales des PEVD contre 0% des banques centrales des économies avancées). Cela suggère un contraste important dans les perceptions de l’évolution potentielle du système financier mondial. »

Lequel de ces deux groupes de banques centrales aura raison ? J’ai exprimé mon point de vue dans une série de billets sur le système monétaire international. Aujourd’hui, je me cantonnerai à vous rapporter une autre évolution que relève le WGC dans son sondage.

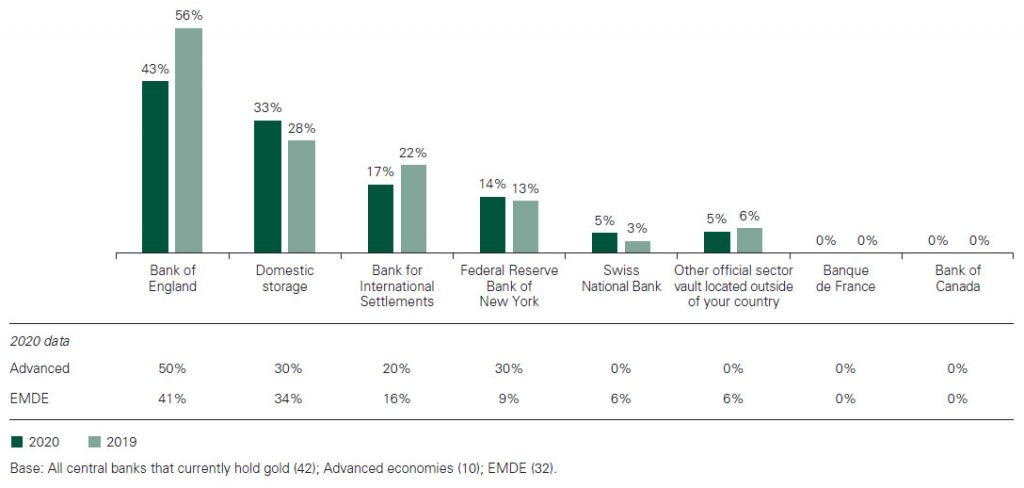

A la question « Où stockez-vous actuellement vos réserves d’or ? », de moins en moins de banques répondent déléguer le stockage de leur métal à la Banque d’Angleterre (43% en 2020 contre 56% en 2019) ou à la BRI (22% en 2020 contre 17% en 2019), et ce au profit d’un stockage national (33% en 2020 contre 28% en 2019).

Les facteurs traditionnels ainsi posés, je vous propose de terminer en passant en revue les raisons qui ont dernièrement poussé les banques centrales à accumuler de l’or dans leurs réserves.

Quels facteurs ont récemment déterminé la demande des banques centrales ?

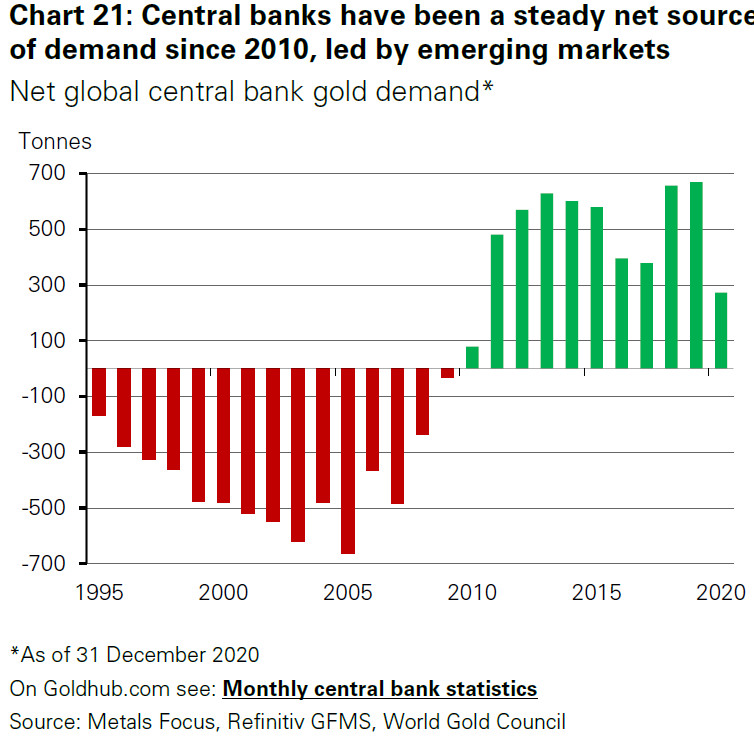

Comme vous le savez, les banques centrales sont redevenues acheteuses nettes d’or en 2010, à la suite de la Crise financière globale de 2008.

En 2020, leur demande s’est effondrée de 59%. Avec un très modeste 272,9 tonnes, cette source de demande restant néanmoins positive.

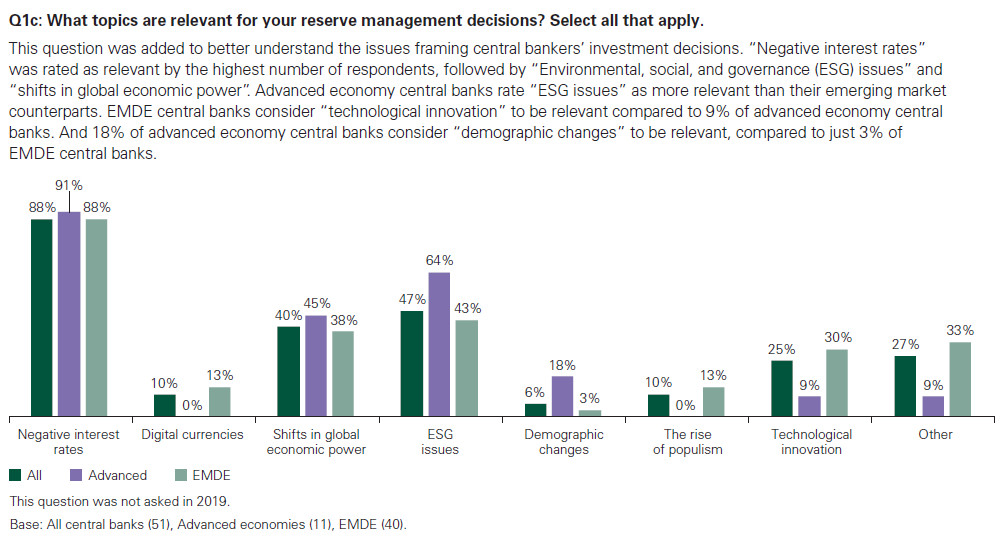

Interrogées par le WGC au mois de mai 2020 sur les raisons qui guident leurs décisions vis-à-vis de leur stock de métal, les banques centrales des économies avancées et des PEVD ont donné des réponses assez similaires : le premier facteur est les « taux d’intérêt négatifs ». Viennent ensuite les « critères environnementaux, sociaux et de gouvernance » (je ne sais pas en l’occurrence à quoi cela correspond), et l’on trouve enfin « les évolutions en termes de pouvoir économique au niveau mondial. »

Au vu des réponses aux questions précédentes, le WGC apporte quelques précisions utiles : « L’anticipation des changements dans le système monétaire international. Des facteurs structurels semblent également sous-tendre l’intérêt des banques centrales pour l’or. Le poids croissant de la Chine dans l’économie mondiale et une Europe empêtrée dans des sables mouvants auront presque certainement un impact sur le système monétaire international. Il est ainsi probable que ce dernier évoluera d’un système centré sur le dollar américain à un système plus multipolaire, où l’euro et le renminbi constitueront des parts relativement plus importantes. La transition vers ce nouveau système pourrait être déstabilisante, à la fois en raison des flux spéculatifs, et éventuellement en cela qu’elle pèserait sur le dollar américain. Certaines banques centrales pourraient acheter de l’or pour se prémunir contre ces deux phénomènes.

Une politique de dédollarisation. D’autres banques centrales mènent ouvertement une politique de dédollarisation, afin de réduire leur exposition au dollar américain. Dans notre sondage de 2019 sur les réserves d’or, 13 % des banques centrales ont déclaré que la dédollarisation était très ou assez pertinente dans leur décision d’investir dans l’or. »

Que voilà nombre de raisons pour lesquelles la demande d’or en provenance des banques centrales ne semble prêt de repasser dans le rouge. Si l’intuition de Stöferle & Valek au sujet de l’attitude des banques centrales vis-à-vis de leurs stocks d’argent métal se vérifie, alors les banques centrales pourraient bientôt se retrouver acheteuses nettes sur les deux métaux historiquement reconnus pour leurs qualités monétaires.

0 commentaires