Dans le rapport In Gold We Trust 2020, Ronald-Peter Stöferle et Mark J. Valek annoncent que nous nous situons à « l’aube d’une décennie dorée. » Les deux Autrichiens ne sont pas du genre à annoncer des chiffres à la légère. Leurs pronostics sont toujours solidement étayés sur le plan fondamental.

Je ne prétends pas être exhaustif mais je vais tenter de vous resituer le raisonnement que Stöferle et Valek (S&V) déroulent sur plus de 350 pages et qui les amène à être aussi catégoriques. Bien sûr, rien ne remplacera la lecture de leur rapport.

La normalisation de la politique monétaire a échoué « de façon spectaculaire » et Jerome Powell a retourné sa veste en moins de temps qu’il ne faut pour le dire

C’est sans doute le constat le plus important que l’on peut tirer des 12 mois qui viennent de s’écouler, et c’est de là que découlent toutes les réflexions et les conclusions de S&V.

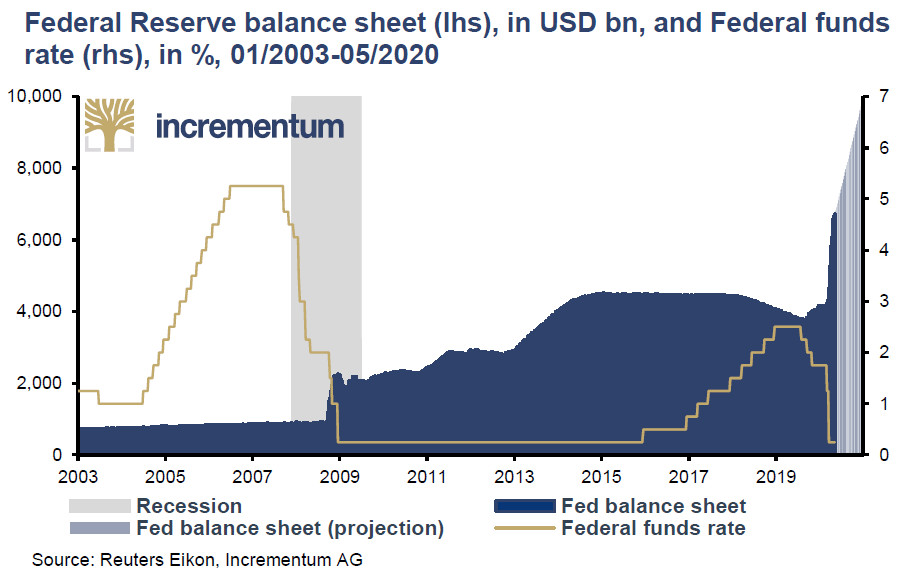

« La normalisation de la politique monétaire a été retirée de la table bien avant d’être achevée. L’assouplissement quantitatif est redevenu la norme en raison du taux d’intérêt nul en vigueur. Les dimensions des nouveaux programmes de QE dépassent l’imagination. Au plus fort de la panique sur les marchés financiers, la Réserve fédérale a déboursé 1 million $ chaque seconde, jour et nuit, pendant deux semaines », rappellent-ils. Je renvoie le lecteur aux différents coups de bazookas recensés dans ces colonnes.

Une fois que l’on commence à tirer sur ce fil rouge, c’est toute la pelote de laine qui se déroule.

Le coronavirus n’est que l’accélérateur de la récession qui pendait au nez de l’économie américaine

C’est la deuxième étape du raisonnement de S&V : le virus n’est que la goutte d’eau qui a fait déborder le vase.

« Nous sommes convaincus que même sans pandémie de coronavirus en 2020, les grandes économies seraient entrées en récession. Qu’est-ce qui nous amène à ce point de vue ? L’Allemagne, l’Italie et le Japon, par exemple, étaient déjà en récession ou quasi-récession. » S&V soulignent par ailleurs que le volume du commerce mondial a diminué d’environ 0,5% en 2019, alors qu’il croît normalement d’environ 5% par an, ce qui a marqué sa troisième baisse depuis 1980. En outre, les auteurs rappellent que la courbe des taux américains s’est inversée l’année passée. Or, s’il est bien un indicateur considéré comme l’un des plus fiables en matière d’évolution de l’activité économique, c’est celui-là.

Mais c’est avant tout le retournement de veste de Jerome Powell que S&V considèrent comme la preuve la plus incontestable que l’économie américaine allait de toute façon bientôt entrer en récession. A ce titre, il ne me semble pas inutile de rappeler avec S&V comment les évènements se sont déroulés : « En 2017/2018, la Réserve fédérale a continuellement fait part de son intention de procéder à la normalisation de la politique monétaire, quoi qu’il arrive. Pas plus tard qu’en décembre 2018, Jerome Powell déclarait encore que la réduction du bilan de la Réserve fédérale était toujours « en autopilote« . Quelques jours plus tard, il a retourné sa veste suite à la correction massive intervenue sur les marchés boursiers. Pour la première fois depuis 2008, la Réserve fédérale a finalement abaissé son taux directeur le 31 juillet 2019, avec deux nouvelles baisses de taux qui ont suivi en 2019. »

Puis, « À l’automne 2019, le resserrement quantitatif du bilan de la Fed a été avorté. La Réserve fédérale a recommencé à faire gonfler son bilan, dans un premier temps dans le but de contenir la hausse des taux d’intérêt à court terme. »

Je me permets de souligner le prochain constat tant il est crucial : « Ces mesures ont été prises bien avant l’éclosion du coronavirus et témoignent du fait que la dynamique économique s’était déjà considérablement affaiblie en 2019. »

Bilan de la Fed en milliers de Mds$ (échelle de gauche) et taux directeur de la Fed en % (échelle de droite) (janvier 2003 – mai 2020)

Cette reprise d’un quantitative easing qui ne disait pas son nom (Jerome Powell évoquait pudiquement des opérations visant à stabiliser le marché des repo) n’est pas intervenue dans n’importe quel contexte.

La capacité d’endettement atteint ses limites

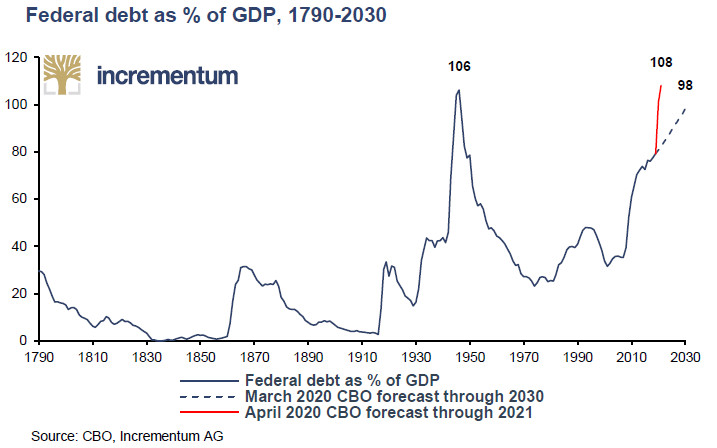

S&V rappellent un constat maintes fois évoqués dans ces colonnes : l’économie globale est surendettée. Toutes catégories d’agents économiques confondues, les chiffres de l’IIF font apparaitre que le monde était endetté à hauteur de 322% de son PIB… à fin 2019.

« Les dettes de nombreux ménages, entreprises, marchés émergents et même pays industrialisés pourraient atteindre les limites de leur viabilité en raison de la crise économique dévastatrice et des nombreuses interventions gouvernementales. […] « Les obligations d’État seront de plus en plus remises en question en tant que valeur refuge. L’or pourrait être amené à jouer ce rôle. »

Ce qui nous amène au constat suivant, lui aussi cardinal.

Nous assistons à la « fin de l’indépendance des banques centrales »

« L’évolution dramatique de la dette mine de plus en plus l’indépendance des banques centrales. L’entrelacement de la politique budgétaire et de la politique monétaire ne cesse de progresser. Par exemple, au mois d’avril, la très conservatrice Banque d’Angleterre a brisé un tabou fondamental en se mettant à financer le déficit public par le biais d’achats directs d’obligations d’État. Aux États-Unis également, l’entourage de la banque centrale envisage désormais ouvertement l’entrelacement officielle des politiques budgétaire et monétaire. Toutes ces étapes nous rapprochent un peu plus de la mise en œuvre de la controversée Théorie monétaire moderne (TMM). »

Je ne développe pas puisque j’ai abondamment évoqué les tenants et les aboutissants de ce drame économique et démocratique au mois de mai (voir ici, ici, ici, ici et là).

Le QE ne doit plus être considéré comme une politique monétaire « non-conventionnelle » mais comme le « nouveau normal »

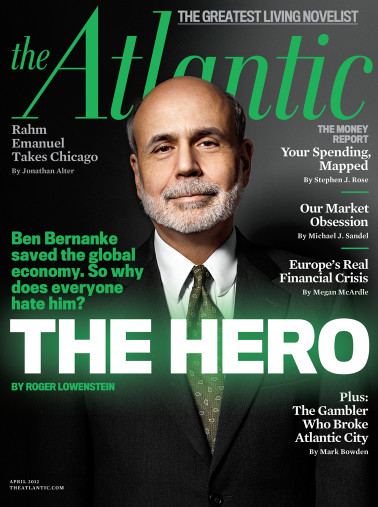

Notez que si S&V se permettent d’insister sur le fait que la récession en cours se serait produite même en l’absence du coronavirus, c’est pour une raison bien précise. Les auteurs soulignent en effet que les promesses de Ben Bernanke n’ont pas été tenues. L’ancien président de la Fed ne nous expliquait-il pas en effet en 2013 que « Le (FOMC) a souvent déclaré son intention de ramener au fil du temps le bilan de la Fed aux niveaux normaux d’avant la crise. Une fois que cela se sera produit, le Trésor se retrouvera avec autant de dettes détenues par le public qu’avant que la Fed n’ait pris ces mesures. Lorsque nous en serons là, il sera alors clair que la Fed n’a pas utilisé la création monétaire comme outil permanent pour financer les dépenses publiques. »

Or comme vous le savez, les choses ne se sont pas vraiment déroulées ainsi. « Entre 2008 et 2015, le bilan de la Réserve fédérale est passé de 900 Mds$ à 4 500 Mds$. Seule une fraction de cette augmentation a été remboursée au cours du cycle économique. A l’issue du premier cycle de mesures entrepris par la Réserve fédérale pour lutter contre les effets économiques catastrophiques de Covid-19, le bilan de la Fed se monte désormais au montant à couper le souffle de 7 000 Mds$.

En réalité, c’est l’exact opposé de la déclaration de Ben Bernanke qui s’est révélé vrai : l’inflation du bilan de la Fed est permanente et est donc financée par le gouvernement par la planche à billets. […] Le QE est désormais la politique monétaire conventionnelle et le financement (indirect) du budget de l’État via la planche à billets est le nouveau normal. » Notez que cela n’a plus rien d’une position contrarienne puisque Nicolas Doze employait le même vocabulaire face à Jean-Marc Daniel sur BFM Business le 16 juin, évoquant des banques centrales qui sont passées du rôle de « prêteur en dernier ressort » à celui de « prêteurs en premier ressort ».

Dette fédérale en % du PIB (1790-2030)

Les grands planificateurs monétaires ont même franchi un pas supplémentaire assez inquiétant, comme nous le verrons lundi prochain…

0 commentaires