Quelles sont les classes d’actifs les plus « durables » ? Où investir sur le long terme ? Le cash, les actions, les obligations, l’immobilier ou l’or ?

Récapitulons-nous : à très long terme, il n’y a pas photo. Dans un monde régit par la « loi d’airain de la monnaie », l’or permet de transférer du pouvoir d’achat dans le temps. La valeur plancher d’une once d’or sera toujours plus élevée que celle d’une monnaie fiduciaire qui aura fini par rejoindre ses consœurs au cimetière des monnaies papiers.

Cependant, la réflexion ne doit pas s’arrêter là. Il faut également se demander quel pouvoir d’achat l’épargne en or a historiquement permis de transférer dans le temps, et comparer avec ce qu’ont permis de faire les autres classes d’actifs. Car il n’y a pas que l’or dans la vie : il y a toutes les autres classes d’actifs, aussi !

Investissements : performances moyennes à long, moyen et court terme

Laissons de côté les dollars : ici, j’ai de quoi vous parler en euros.

Comparer la performance de l’or aux autres placements disponibles en France au cours des quarante dernières années : voilà ce que va nous permettre de faire l’étude annuelle de l’Institut de l’Epargne Immobilière et Foncière (IEIF) intitulée « 40 ans de performances comparées » des placements.

Je vais ici m’appuyer sur l’édition 2021 du rapport de l’IEIF, l’édition 2022 étant réservée aux adhérents de l’IEIF.

Ce rapport annuel en principe privé, dont l’IEIF m’a aimablement autorisé à diffuser les illustrations, propose des comparaisons des différentes classes d’actifs en matière de performance et de volatilité sur plusieurs durées : 5 ans, 10 ans, 15 ans, 20 ans, 30 ans et 40 ans. Cela ne nous permettra donc pas de remonter jusqu’en 1971, mais nous allons tout de même pouvoir regarder dans le rétroviseur jusqu’en 1980, ce qui nous permettra de réfléchir sur presque deux générations.

Un autre grand mérite de cette étude est que la performance de l’or est considérée sur la base de son prix en euros, aux côtés de celles des marchés actions, obligations et immobiliers français, et non de leurs homologues américains, comme c’est généralement le cas dans les études financières. Cocorico ! – notre référentiel sera donc 100% français !

Notez enfin que les chiffres que nous allons passer en revue ne prennent pas en compte la fiscalité, qui est évidemment propre à chaque foyer fiscal. Ils ne prennent pas non plus en compte l’inflation, qui est cependant représentée sur chacun des graphiques que nous allons passer en revue. C’est donc de performances brutes de fiscalité et d’inflation que nous allons parler.

Placements : quelle a été la performance relative de l’or en France depuis 1980 ?

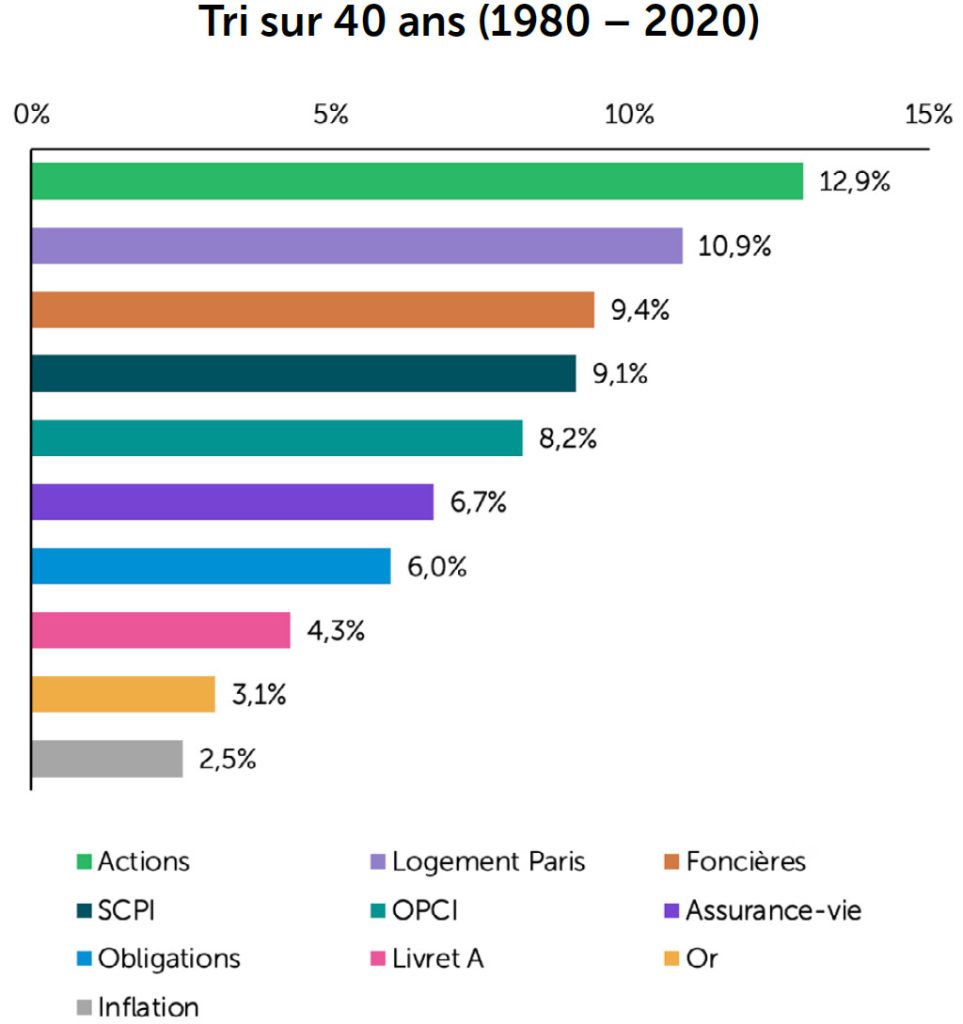

Je vous propose de débuter avec la performance annuelle moyenne comparée des différentes classes d’actifs sur 40 ans.

Ici, nous nous situons sur le long, voire le très long terme. A l’échelle d’une vie, 40 ans, cela correspond presque à la durée pendant laquelle on cotise pour la retraite. Plusieurs constats peuvent être faits :

- Tout d’abord, la classe d’actifs la plus rentable est celle des actions (12,9% pour le CAC All-tradable). Les actions représentant la confiance dans l’intelligence humaine, il est tout à fait logique que ce soient elles qui l’emportent sur le très long terme.

- Arrivent ensuite différentes classes d’actifs immobilières (entre 10,9% et 9,1%), puis les produits à taux fixe : l’assurance-vie – en réalité le fonds euros – à 6,7%, les obligations à 6% et le livret A à 4,3%.

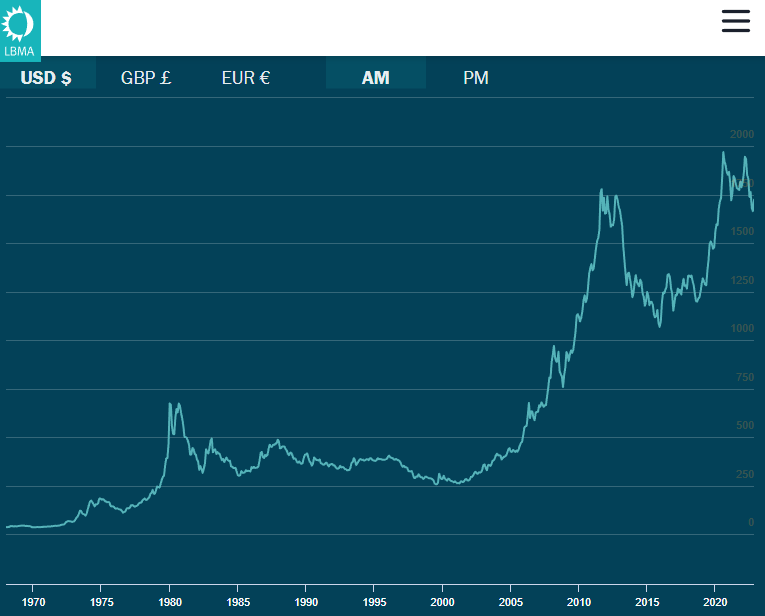

- Quid de l’or physique ? Il ferme la marche avec 3,1% de performance moyenne annuelle, à peine au-dessus du niveau de l’inflation (2,5%). Autrement dit, si vous aviez investi une somme d’argent en France en 1980 pour ne vendre vos actifs qu’en 2020, alors le métal jaune aurait été la pire classe d’actifs qui se présentait à vous. Vos lingots vous auraient certes permis de préserver votre pouvoir d’achat et même un peu plus mais, au regard des autres classes d’actifs, votre performance aurait été misérable. Et pour cause, vous auriez acheté votre métal presque au sommet du marché haussier des années 1970, lequel a pris fin le 21 janvier 1980 en dollars, mais qui ne s’est terminé qu’en 1983 dans le cours de l’or libellé dans la devise hexagonale.

Cours de l’once d’or en dollars depuis la fin des années 1960 au 30 novembre 2022

Epargne : quelle a été la performance relative de l’or depuis l’an 2000 ?

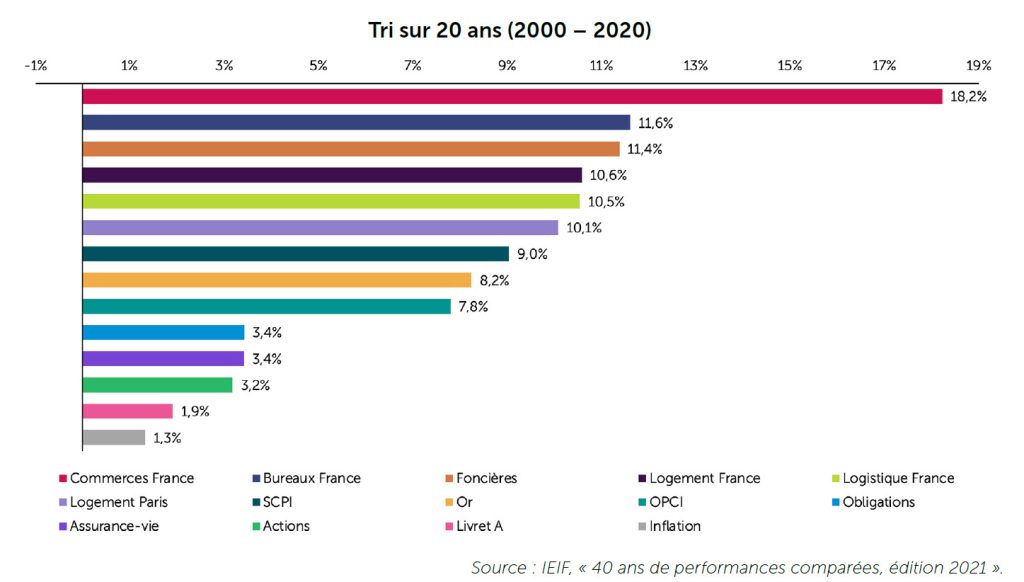

Penchons-nous sur les performances à 20 ans :

Ici, le tableau n’est du tout plus le même :

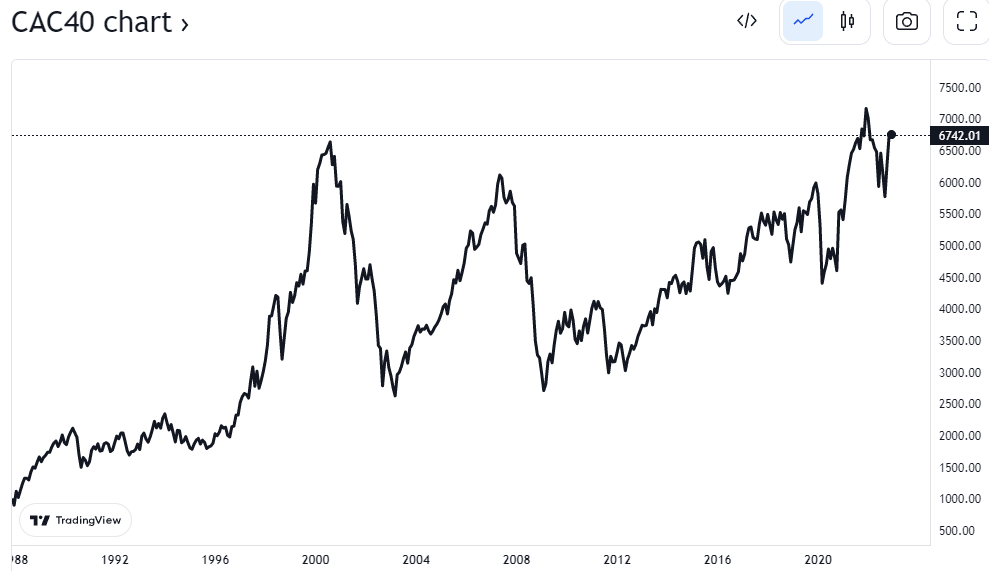

- Le premier gros changement, c’est que les actions se prennent une monumentale déculottée puisqu’on débute la période en 2000, c’est-à-dire l’année où la bulle américaine des dotcom a atteint son sommet avant de s’effondrer et d’entraîner dans son sillage les marchés actions nationaux un peu partout dans le monde. Ajoutez à cela la crise de 2008 et vous arrivez à un marché actions français qui n’a que très peu bougé entre 2000 et 2020 (+3,2% en moyenne annuelle), en tout cas en comparaison des autres indices que l’IEIF présente sur ce graphique. Seul le livret A (1,9%) figure derrière le CAC All-tradable.

Evolution du CAC40 entre la fin des années 1980 et le 1er décembre 2022

- Sur cette période, c’est avant tout dans l’immobilier qu’il fallait investir, les différentes classes d’actifs immobilières trustant les 8 premières places du classement. Cela n’est pas très étonnant puisque l’on se trouve en plein dans la période où les banques centrales deviennent les prisonnières (assez consentantes) d’une part des gouvernements qui deviennent surendettés et, d’autre part, des marchés financiers qu’il ne faudra plus laisser baisser, ce qui amène les taux d’intérêt à dégringoler. En conséquence, la performance des placements monétaires et obligataires s’effondre.

- Pour les mêmes raisons, c’est une très bonne période pour être positionné sur l’or qui se situe en l’an 2000 dans l’antichambre d’un nouveau marché haussier, ce qui l’amène à afficher 8,2% de performance moyenne annuelle sur la période. Autrement dit, si vous aviez acheté du métal en l’an 2000 pour ne le revendre qu’en 2020, alors vous auriez fait une excellente affaire… mais pas autant que si vous aviez investi dans la pierre.

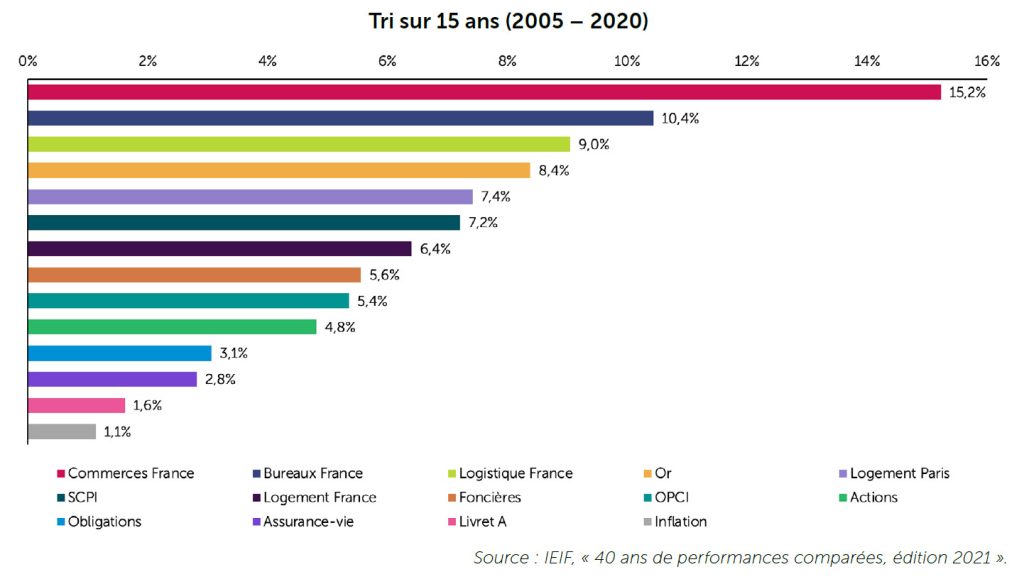

Quelle a été la performance de l’or en France depuis 2005 face aux actions, etc. ?

C’est sur les 15 dernières années qui séparent 2005 de 2020 que l’or apparaît au sommet de sa forme, en 4ème position avec 8,4% de performance moyenne annuelle. La raison en est simple : c’est précisément sur cette période que s’est concentré l’essentiel de la performance du marché haussier de l’or en euros qui a explosé à partir de 2005 pour s’éteindre en 2012, avant de repartir fin 2013 pour ensuite progresser jusqu’en août 2020.

Pour le reste du classement, les actifs immobiliers conservent leur prééminence, alors que les actions remontent la pente sur laquelle les actifs monétaires et obligataires continuent de glisser. Autrement dit, si vous aviez acheté du métal en l’an 2005 pour ne le revendre qu’en 2020, alors vous auriez fait une excellente affaire, seuls certains segments du secteur immobilier ayant enregistré une performance plus élevée (les commerces, les bureaux et l’immobilier logistique/industriel).

Tournons à nouveau la molette de notre microscope.

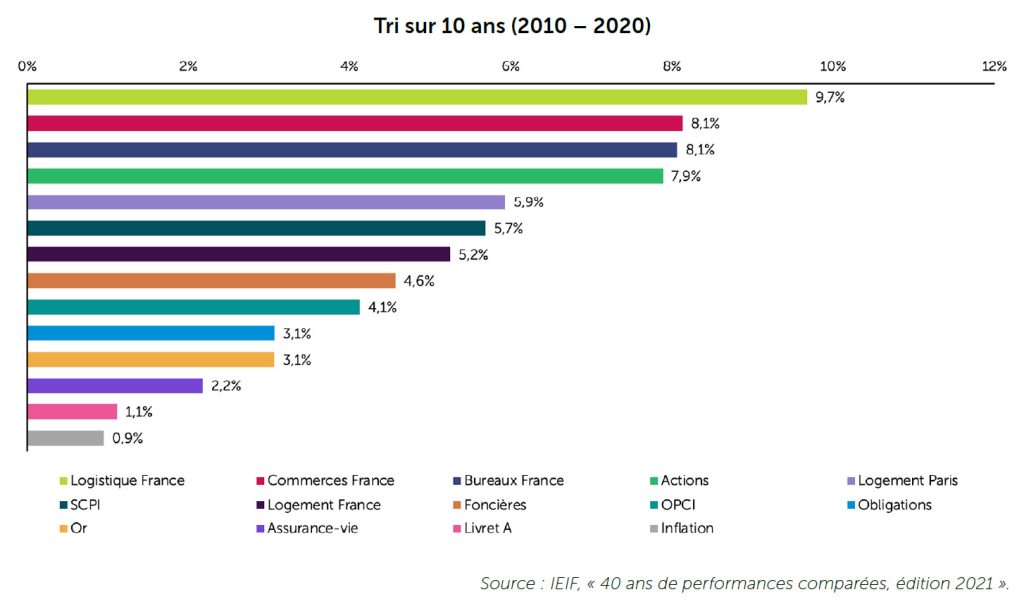

Immobilier, or, bourse : que constate-t-on entre 2010 et 2020 ?

Voici le résultat en graphique :

Sur ces 10 années :

- Les actions font leur retour en tête du peloton aux côtés de l’immobilier. Notez que le CAC All-tradable a pu se refaire la cerise puisque le décompte part cette fois-ci seulement 1 an après le plus bas de 2009, c’est-à-dire juste après le krach de 2008.

- A 3,31% de performance moyenne annuelle, la prestation de l’or peut sembler correcte puisque le métal figure loin devant les placements monétaires et obligataires qui continuent de s’effondrer, et surtout loin devant l’inflation (0,9%). Elle est cependant médiocre au regard de la performance des marchés actions et immobiliers. Cela s’explique par le fait que l’or perd ici le bénéfice de la hausse très importante qui s’est étalée entre 2005 et 2008, et est acheté 2 ans seulement avant son plus haut historique (temporaire) de 2012.

Mettons un dernier coup de zoom.

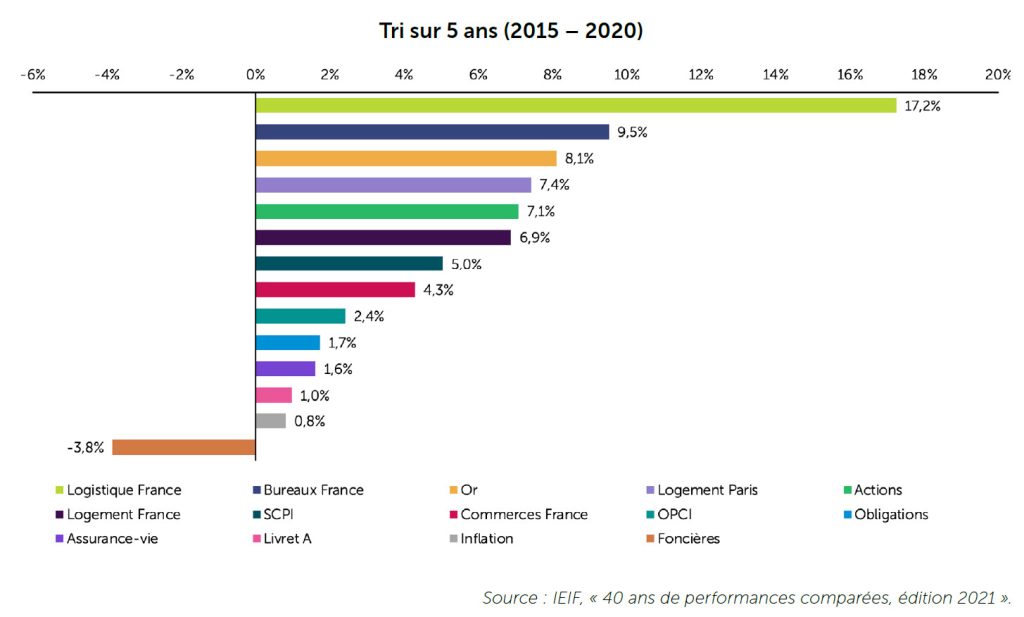

Quelle a été la performance relative de l’or en France sur 5 ans ?

Voici les résultats sur la période qui sépare janvier 2015 de décembre 2020 :

- C’est sur cette période que l’or enregistre sa meilleure performance relative pour figurer en 3ème position du classement, avec 8,1% de performance moyenne annuelle.

- Les actions et l’immobilier restent très performants, à l’exception notable des foncières ;

- Les placements monétaires et obligataires poursuivent leur chemin de croix.

Voilà pour les statistiques.

Prenons maintenant quelques instants pour essayer de donner du sens à ce que nous venons d’observer au fil de nos deux derniers articles.

Quels enseignements tirer de ces chiffres ?

Avant même de tirer des conclusions en matière d’investissement, il me semble important d’essayer de donner du sens aux chiffres issus du rapport de l’IEIF.

Voici tout d’abord quelques éléments de réflexion :

- Comme je l’ai expliqué dans cette vidéo, ces chiffres sont pertinents dans la mesure où ils permettent de raconter l’histoire des développements économiques et financiers intervenus au fil des cycles économiques, et de voir les conséquences que ces développements ont eu sur la performance moyenne des classes d’actifs. Il ne faut cependant pas prendre ces statistiques au pied de la lettre puisque comme vous le savez : « Les performances passées ne préjugent pas des performances futures ».

- On pourrait cependant objecter que même si ces statistiques ne permettent évidemment pas de prévoir l’avenir, ces chiffres ont plus de pertinence sur la longue durée qu’ils n’en ont sur les périodes courtes. En effet, les statistiques de performance sur 5 ans ne vont pas nous servir à grand-chose en termes de pronostic. La seule chose qu’elles permettent d’affirmer, lorsqu’on compare les études de l’IEIF d’année en année, c’est qu’elles sont extrêmement dépendantes du point d’entrée et que, d’une édition à l’autre, les classements peuvent basculer du tout au tout, vu que seules 5 années sont prises en considération dans le calcul de la performance moyenne. Les commentaires que j’ai faits au sujet des graphiques sur 5, 10 et 15 ans de la précédente édition de cette étude sont très différents de ceux que j’ai faits ici.

- Au contraire, au plus on allonge la période de calcul, au moins le point d’entrée pèse dans l’équation. Et les commentaires que j’ai faits au sujet des graphiques sur 20, 30 et 40 ans de la précédente édition de cette étude sont assez semblables à ceux que j’ai faits ici.

- En somme, on constate beaucoup plus de stabilité et de régularité au niveau des performances à long terme (et a fortiori à très long terme) que ce n’est le cas au sujet des performances à court terme.

Ceci posé, comment interpréter les « êtres fragiles » que nous venons de passer en revue , sur le court terme et le long terme ?

Où investir sur le long terme ?

A chaque environnement économique ses actifs de prédilection.

De mon point de vue, les goldbugs comme les chrysophobes tombent dans le fameux écueil formulé par Alfred Sauvy, les premiers en insistant avec lourdeur sur le fait que l’or a fait mieux que l’inflation au cours de toutes les périodes évoquées, et les seconds n’ayant de considération que pour la sainte trinité actions-obligations-immobilier dont la surperformance à long terme est incontestable.

Avec les quelques constats que je m’apprête à dresser, j’espère pouvoir réconcilier les uns et les autres au travers d’une position qui me semble médiane – mais c’est à vous qu’il revient d’en juger.

« A long terme, avec les actions, vous êtes toujours gagnant ». Vous avez sans doute déjà entendu cette formule de la bouche de votre banquier ou de votre assureur. Les vendeurs d’immobilier l’ont adaptée à leur sauce et, tous autant les uns que les autres, ont raison (quoi que dans une bien moindre mesure pour l’immobilier).

Il n’en reste pas moins qu’à l’instar de l’or et des obligations, les actions et l’immobilier voient eux aussi se succéder les marchés haussiers et les marchés baissiers. Chaque période, chaque environnement économique, a ses propres actifs de prédilection.

L’adage « A long terme, avec les actions et avec l’immobilier, vous êtes toujours gagnant » est donc vrai à deux nuances près que je préfère rappeler, au risque d’enfoncer des portes ouvertes :

- Il faut se mettre d’accord sur ce que l’on entend par « long terme » : nous avons en effet vu que le CAC All-tradable a traîné son derrière sur les 20 dernières années ;

- Le montant du gain est variable en fonction de la période considérée, c’est-à-dire du point d’entrée et du point de sortie retenus.

Pour ce qui est de l’or, il enregistre à très long terme une mauvaise performance relative, voire absolue. Le métal jaune ne brille en termes réels que durant les périodes de crise.

En fait, à part quelques très bonnes bouteilles de vin rouge, il n’existe pas vraiment d’actifs de garde – c’est un mythe. Du point de vue de l’investissement, chaque période, chaque environnement économique, a ses propres actifs de prédilection. Cela vaut pour l’or, mais également pour les obligations, les actions et l’immobilier.

Ces bases statistiques ainsi posées, je vous propose de nous retrouver la semaine prochaine dans le billet conclusif de ce feuilleton. Je vous proposerai ma réponse à notre question de départ, à savoir : « faut-il conserver votre or en vue de le transmettre à vos descendants ? »

A lundi !

0 commentaires