Comment expliquer la différence d’affinité pour l’or entre d’une part les épargnants allemands et autrichiens et, d’autres part, les épargnants français, italiens et espagnols ?

En zone euro, les Germains passent pour des fourmis, alors que les Latins sont souvent comparés à des cigales. Ce constat se retrouve-t-il dans les habitudes d’épargne aurifère des populations ? Les Allemands et les Autrichiens achètent-il plus d’or que nous autres Français, Italiens et Espagnols ? Le cas échéant, comme l’expliquer ?

Classement : à combien de tonnes se montent les stocks d’or privés dans les pays germaniques et latins ?

Estimer le stock d’or privé d’une population (or industriel exclus) est un exercice très périlleux, pour ne pas dire assez vain. En effet, il est difficile de mettre la main sur des données historiques fiables, et les séries statistiques disponibles sont souvent discontinues. A notre époque où les autorités publiques tracent de toujours plus près les transactions aurifères au sein de la population de la zone euro, on arrive à avoir une bonne estimation des flux. Cela n’a cependant pas toujours été le cas, et les estimations relatives aux stocks d’or des peuples européens sont sujettes à caution.

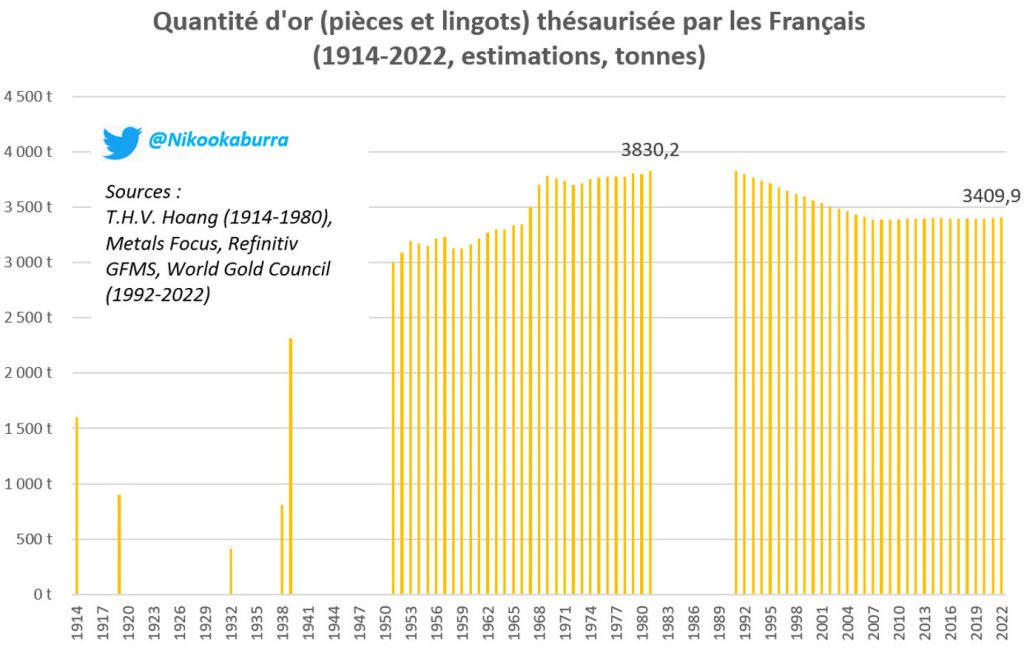

Selon ma meilleure estimation, les Français détenaient aux alentours de 3410 tonnes de pièces et lingots d’or à fin 2022. Ce chiffre concerne donc l’or privé à l’exclusion des bijoux et de l’or à usage industriel.

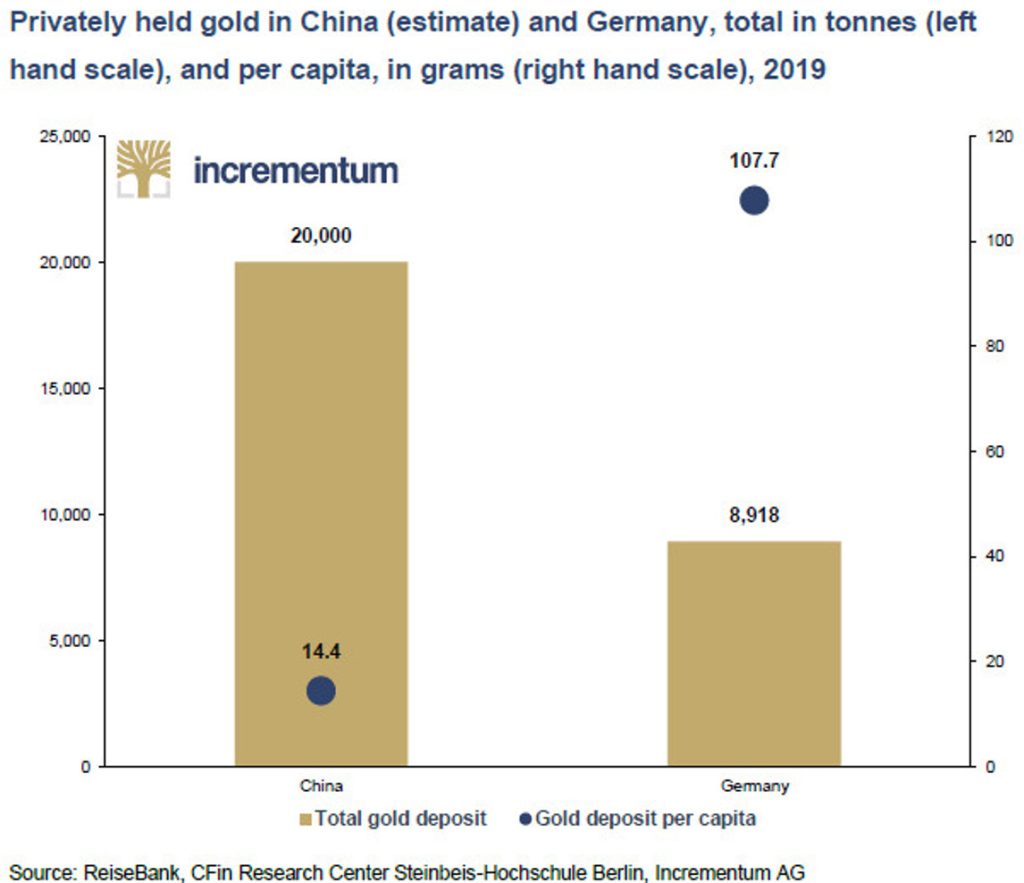

Pour ce qui est de l’Allemagne, Ronald Stöferle et Mark Valek ont estimé dans leur rapport In Gold We Trust 2020 que le stock d’or privé détenu par les Allemands (or d’investissement et bijoux) se montait fin 2019 à 8918 tonnes.

Or détenu par le secteur privé en Chine (estimation) et en Allemagne, total en tonnes (échelle de gauche) et en grammes par habitant (échelle de droite), 2019

En août 2020, Jan Nieuwenhuijs avançait que les Suisses détenaient 920 tonnes d’or de manière privée. Ce chiffre est à prendre avec des pincettes puisque comme l’explique l’analyste néerlandais, son estimation ne repose que sur un sondage réalisé auprès de 2 286 personnes.

Quoi qu’il en soit, ce tonnage inclut les bijoux puisque Nieuwenhuijs fait part de son estimation de l’or détenu de manière privée par d’autres pays en 2019, et que l’on retombe sur les chiffres avancés par S&V au sujet de l’Allemagne et de la Chine : « Inde 24 500 tonnes [source : CMO] ; Chine 20 398 tonnes ; Allemagne 8 918 tonnes ; Italie 5 707 tonnes ; France 4 605 tonnes ; Suisse 920 tonnes. »

Pour ce qui est de la France, si mon estimation n’est pas trop éloignée de la réalité, alors les Français détenaient 1209 tonnes de bijoux en or en 2019 (4 605 tonnes – 3 396 tonnes).

Malheureusement, je n’ai pas trouvé de chiffres fiables au sujet du stock d’or détenu de manière privée dans les autres grands peuples européens.

En revanche, grâce aux statistiques du Conseil mondial de l’or, on dispose de chiffres crédibles au sujet des flux, et ce depuis 2010.

France, Italie… : à combien de tonnes s’est montée la demande d’or privée dans les grands pays européens entre 2010 et 2022 ?

Comme les chiffres de S&V et de Nieuwenhuijs incluent les bijoux, prenons ces derniers en compte aux côtés de la demande de pièces et lingots.

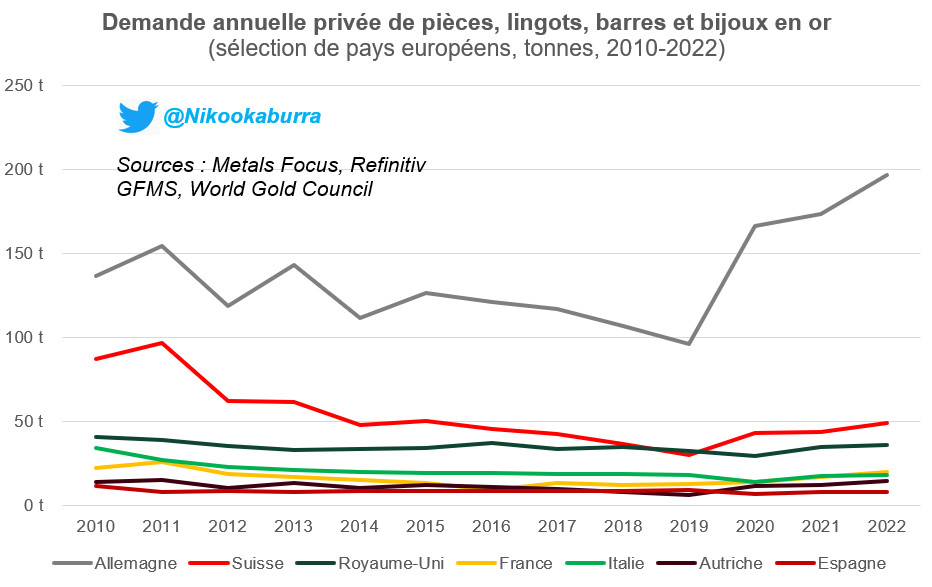

Voici tout d’abord l’évolution du tonnage de la demande annuelle privée d’or physique dans 7 sept pays européens entre 2010 et 2022.

Plusieurs constats sautent aux yeux :

- La demande allemande, qui a doublé en 2019 et 2022, est plus élevée que la demande cumulée des 6 autres pays ;

- La demande suisse est très importante, mais elle a beaucoup diminué entre 2011 et 2019 ;

- Vient ensuite la demande britannique, qui est relativement stable sur cette période ;

- Il est difficile de distinguer la demande française qui est écrasée sur l’axe des abscisses aux côtés des demandes autrichienne et espagnole.

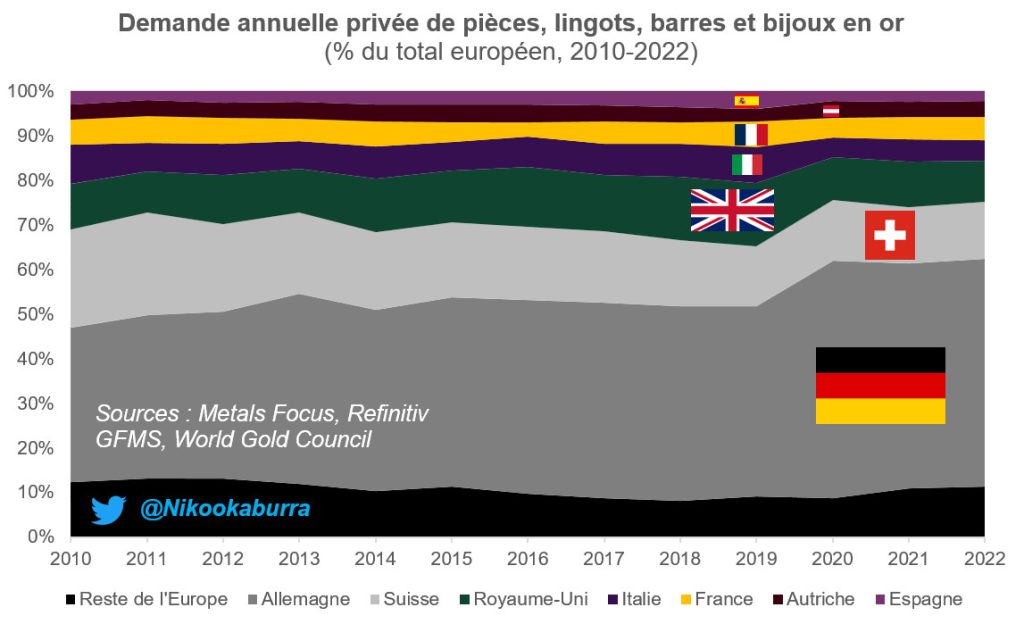

Pour y voir plus clair, je vous propose une approche relative, dans laquelle j’ai intégré la demande issue du reste de l’Europe.

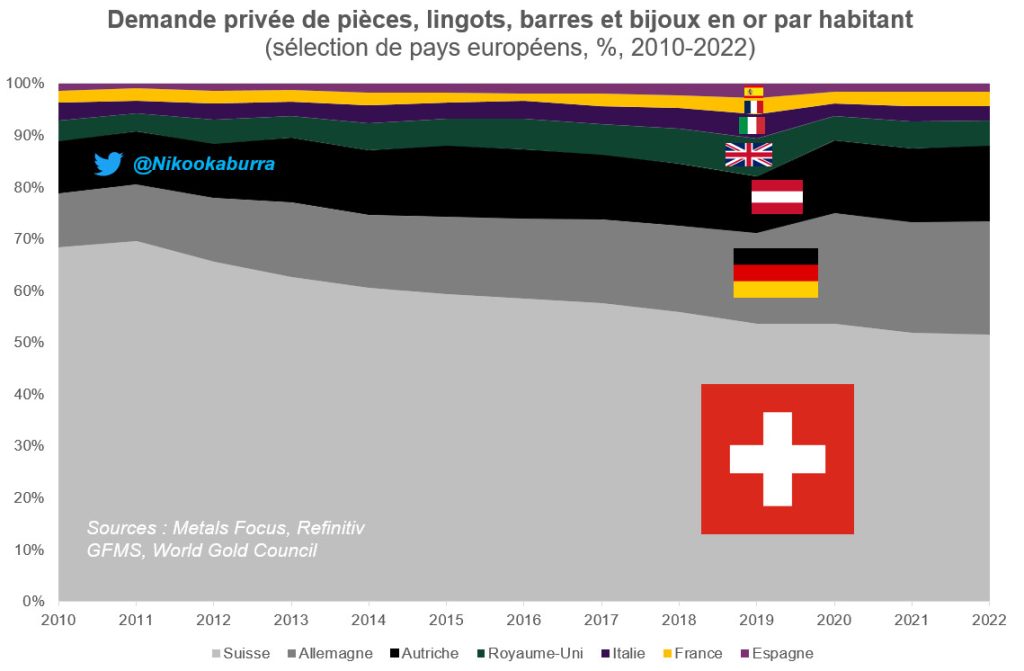

Ces grandes masses sont intéressantes, mais elles ne nous renseignent pas au sujet de l’affinité culturelle des populations de ces pays vis-à-vis du métal jaune. Pour cela, il faut envisager la situation en termes de grammes par habitant *.

Et là, un autre constat émerge.

(* Et pour être tout à fait exact, il faudrait également retraiter ces données au regard du PIB/habitant.)

Au sein de notre sélection de pays, c’est en Suisse, en Allemagne et en Autriche que les épargnants ont acheté le plus d’or entre 2010 et 2022. La différence entre l’attitude des épargnants germaniques et celle des épargnants latins vis-à-vis de l’achat de produits aurifères (investissement + bijoux) est éblouissante, n’est-ce pas ?

Ce phénomène se confirme si l’on envisage la période précédente.

Comment a évolué la demande d’or française d’investissement avant 2010 ? Et dans les autres pays européens ? Baisse ou augmentation ?

Ici, nous allons envisager uniquement les demandes nationales de pièces et lingots.

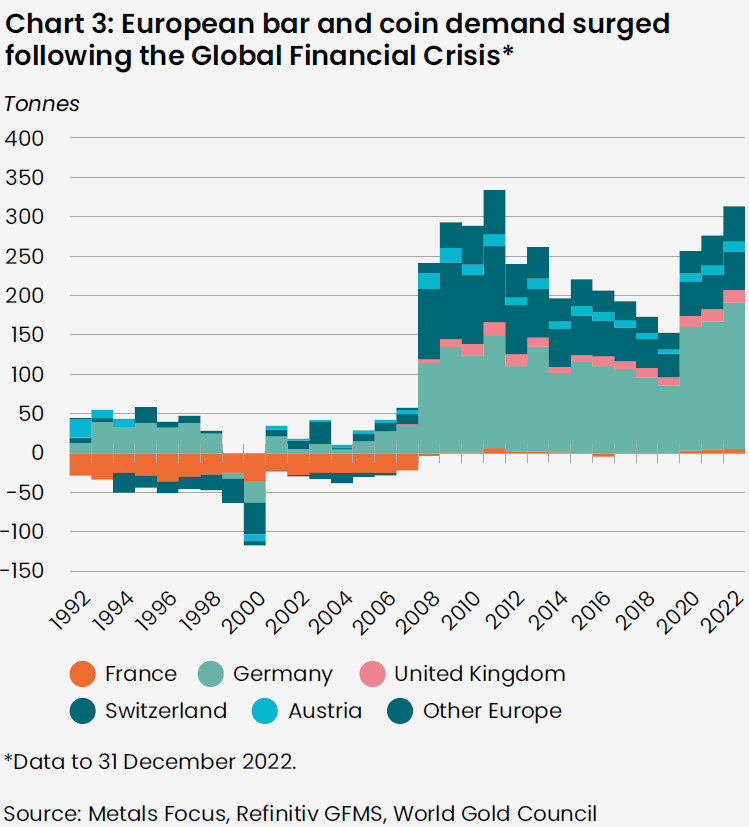

Pour ce qui est des épargnants européens, le CMO indique qu’« avant 2008, la région était vendeuse nette d’or, avec une demande d’investissement annuelle moyenne de -9 tonnes entre 1992 et 2007. […] Depuis 2008, la demande d’investissement européenne a atteint en moyenne 242 tonnes par an. »

Demande européenne de pièces et lingots par pays (1992-2022)

Il aura donc fallu une crise financière mondiale (2007-2008) et une crise des dettes souveraines en zone euro (2010-2014) pour que les épargnants européens repassent à l’achat.

Cependant, lorsqu’on regarde la situation en détails, on s’aperçoit qu’entre 1992 et 2007, tous n’ont pas suivi l’exemple de la France. En effet, l’Allemagne et l’Autriche n’ont pas déthésaurisé au cours de cette période. Leur demande était certes loin de leur demande actuelle, mais elle est restée positive, et même supérieure à la demande française contemporaine !

Reste à expliquer ce phénomène.

Pourquoi l’or exerce-t-il un attrait plus fort sur les épargnants germaniques que sur les latins ?

L’hyperinflation dans la république de Weimar et la Première République d’Autriche au début des années 1920

Pour S&V, la réponse est évidente : « les horreurs de l’hyperinflation […] font encore partie de la mémoire collective » », rappelaient-ils dans le rapport IGWT 2020.

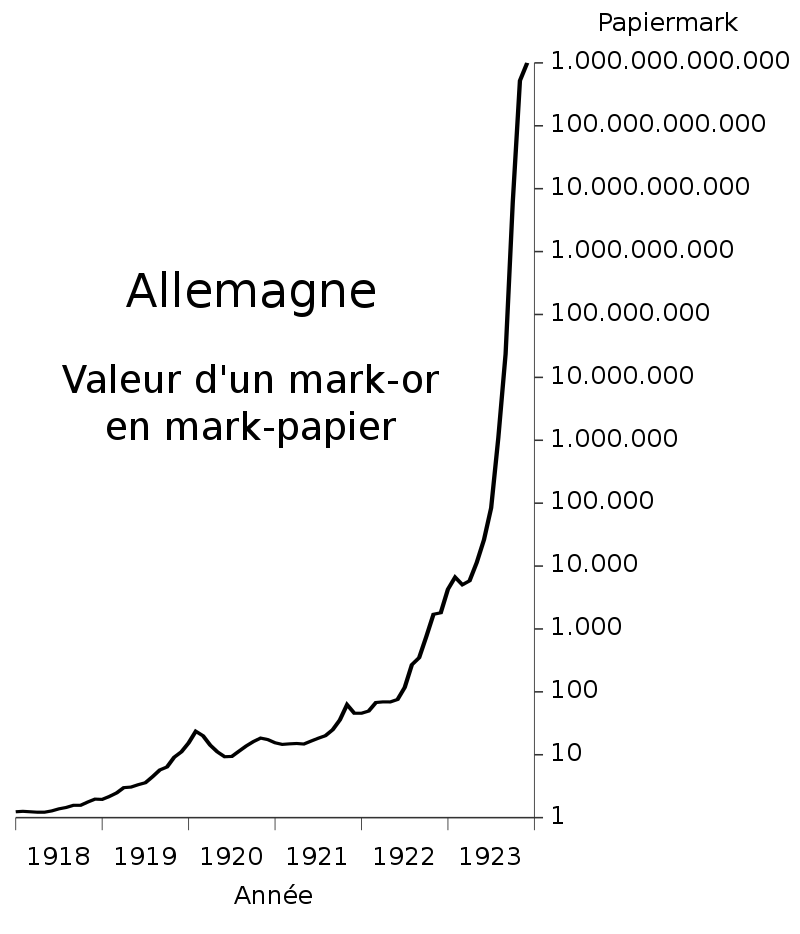

Le graphique suivant, qui concerne l’Allemagne, vous rappellera sans doute ce trait d’esprit lancé par Oscar Wilde à un interlocuteur qui lui demandait comment il avait fait pour se ruiner : « très lentement au début et très vite à la fin » !

Valeur d’1 mark-or en mark-papier (échelle logarithmique, 1918 – 1923)

Source : Wikipédia

En Allemagne comme en Autriche, cette hyperinflation prend racines dans la Grande guerre. Elle est due au recours à la planche à billets pour financier un endettement public gargantuesque, et à l’indexation des salaires sur le taux d’inflation.

Dans un rapport adressé à Londres, l’ambassadeur britannique à Berlin Lord D’Abernon écrit : « De toute l’Histoire, aucun chien n’a jamais couru après sa propre queue à la vitesse à laquelle le fait la Reichsbank. » En Autriche, « à l’issue de la Première Guerre mondiale, pratiquement toutes les entreprises d’État étaient déficitaires et le nombre d’employés de l’État dans la capitale, Vienne, était plus élevé que dans la défunte monarchie, même si la nouvelle république ne représentait qu’un huitième de la taille du pays », peut-on lire sur Wikipédia.

Ainsi, les chiffres des demandes d’or allemande et autrichienne pour la période 1992-2022 illustrent à quel point une crise monétaire est traumatisante…

Les pays latins n’ont pas connu d’épisode d’hyperinflation au XXème siècle

Une première fois, John Law ruinait la France entre 1715 et 1720 avec notre première expérience de papier-monnaie. A peine 70 ans plus tard, la France révolutionnaire remettait le couvert avec les assignats et les mandats territoriaux (ce qui prouve que les Allemands et les Autrichiens ont meilleure mémoire que nous).

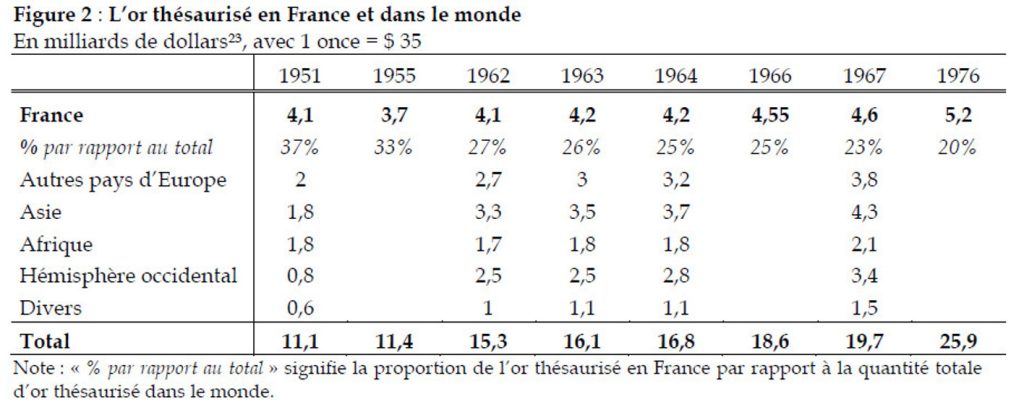

De longues années durant, nous nous sommes tout de même souvenus que la planche à billets mène souvent à la guillotine. En 1951, l’or des Français représentait probablement autour de 37% de l’or privé (hors bijoux et or industriel) mondial !

Source : T.H.V. Hoang, Revue numismatique, 2012

Puis, dans l’atmosphère engourdissante de la « Grande modération », nous avons commencé à déthésauriser.

(NDLR : l’absence de barre dorée traduit bien sûr l’absence d’estimation et non un stock nul.)

Ce décalage culturel entre épargnant germains et épargnants latins est le produit de nos histoires monétaires divergentes.

0 commentaires