Habituellement très mesuré dans ses prévisions de cours, Jeffrey Christian me semble avoir changé de braquet en septembre. En particulier au sujet du cours de l’argent…

Qu’est-ce que le CPM Group de Jeffrey Christian ?

Le CPM Group se présente comme la « voix neutre » de la recherche sur les métaux. Comme Jeffrey Christian (JC) aime à le rappeler, « [ses] clients ne [le] payent pas pour être bullish, mais pour avoir raison ».

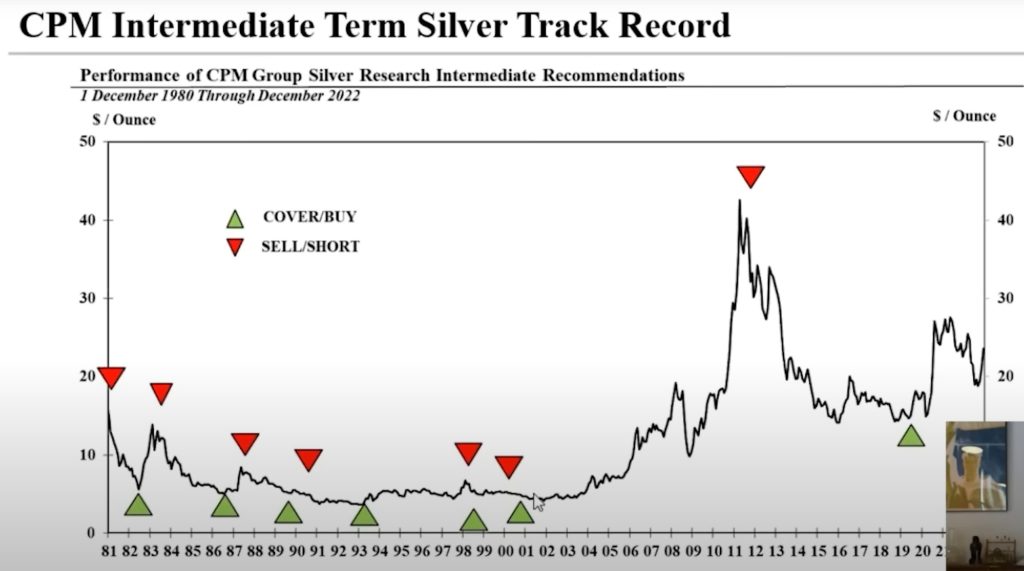

Dans une vidéo du 2 mars 2023, JC rappelait d’ailleurs à quel point les recommandations d’achat/vente à moyen-long terme du CPM Group au sujet de l’argent depuis décembre 1980 se sont avérées inspirées.

Source : CPM Group

(Pour les prévisions du CPM Group au sujet l’or, je renvoie le lecteur à ce billet.)

Face aux Cassandre, le CPM Group continue de prôner une vision réaliste de l’économie et de la finance

Dans une vidéo du 19 septembre 2023, JC indique que le CPM Group « ne serait pas surpris de voir le cours annuel moyen de [l’or et de] l’argent augmenter au cours des deux prochaines années, en raison de graves problèmes économiques, politiques et financiers […]. »

Cependant, le new-yorkais prend soin de se distinguer des Cassandre : « nous ne disons pas que la Chine va s’effondrer, que le dollar et le Trésor vont s’effondrer, et que les gens vont utiliser des pièces d’argent pour acheter du lait, et de l’or pour régler les échanges dans le commerce international. »

Non, la vision du CPM Group se veut « beaucoup plus réaliste ».

Mais alors, qu’est-ce qui conduit la société new-yorkaise à être haussière sur l’or et sur l’argent ?

Le cours de l’or et l’activité économique aujourd’hui

Dans une vidéo du 19 septembre 2023, JC indique que le CPM Group « s’attend toujours à une récession. »

Selon le new-yorkais, « celle-ci sera sévère. Pire que celles de 1980, 1981-82, 1991 et 2001, mais pas aussi grave que celle qui s’est étendue de 2007 à 2009 ».

Un tel évènement pèserait en faveur du cours de l’or.

Le cours de l’or et la dette

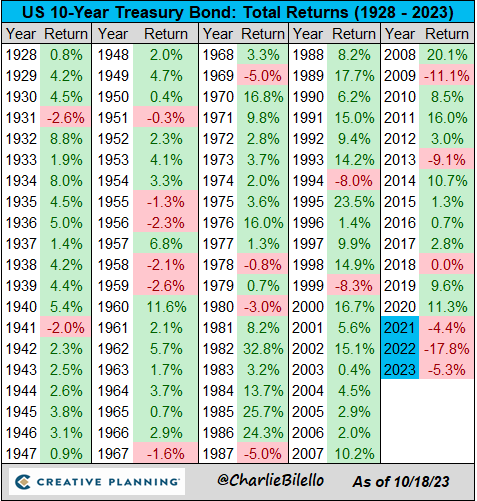

Le marché de la dette souveraine américaine traverse une crise grave. Les taux sont en hausse, et la performance des T-notes (titres de dette à 10 ans) au cours des 3 dernières années est déplorable : -26% sur 3 ans au 18 octobre 2023, selon les chiffres de Charlie Bilello.

Performance annuelle des titres de dette publique américaine à 10 ans (1928 – 10/2023)

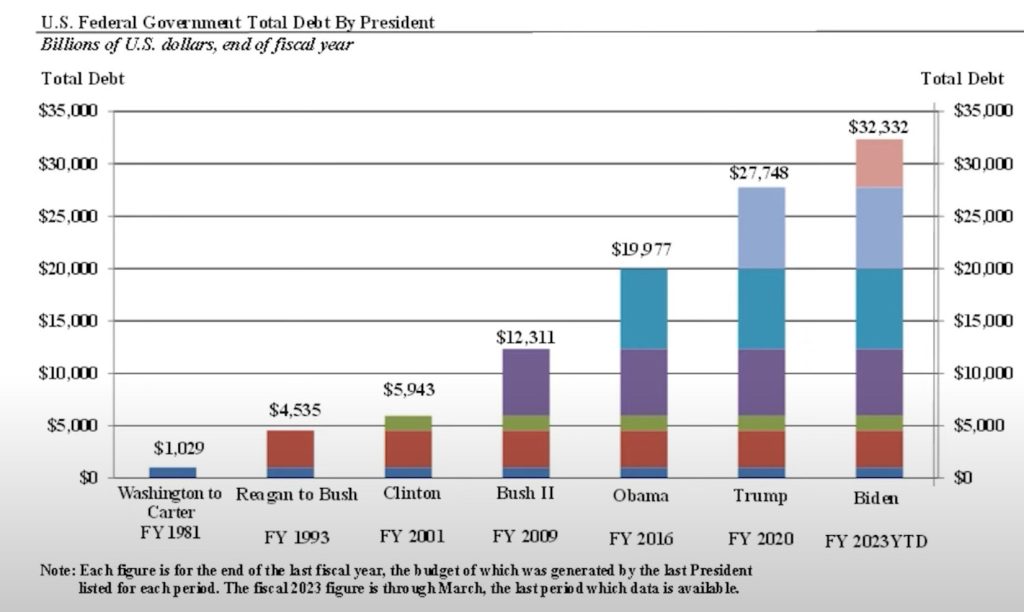

Attention cependant à ne pas jeter le bébé avec l’eau du bain, nous dit JC. Dans une vidéo publiée le 17 octobre 2023, le patron du CPM Group prévenait qu’en dépit de l’énorme dette publique fédérale, « le marché des bons du Trésor américain sera le dernier marché de la dette à s’effondrer », si toutefois la situation devait se détériorer à ce point.

Dette du gouvernement fédéral américain par Président (milliers de Mds$, 1981 – 09/2023)

Source : CPM Group

Il faudra cependant surveiller l’éléphant dans le couloir, c’est-à-dire l’évolution des taux d’intérêt…

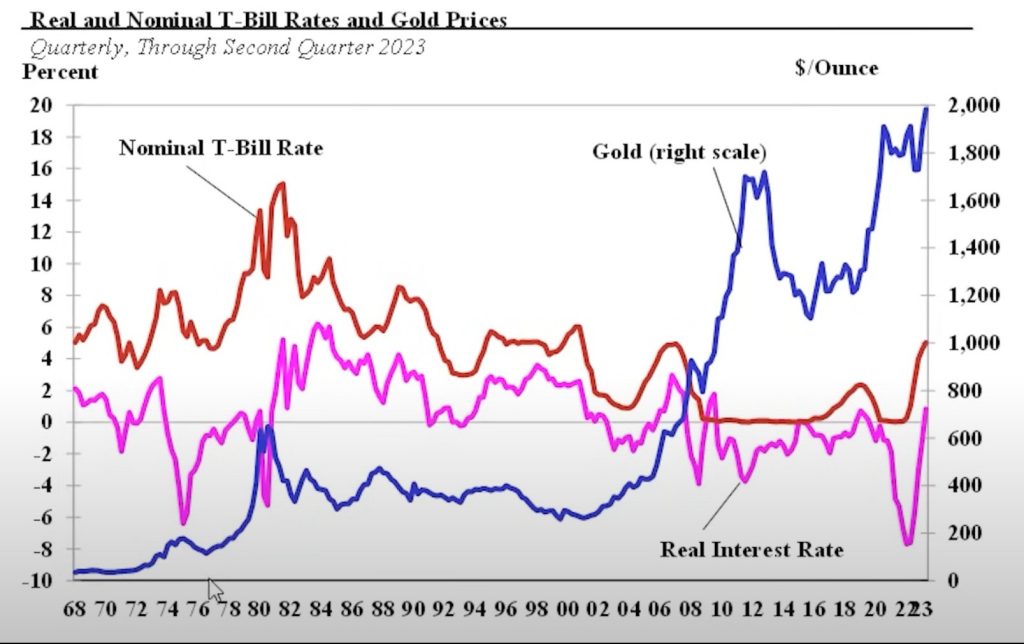

Le cours de l’or et les taux d’intérêt nominaux

Dans une vidéo publiée le 13 octobre 2023, JC rappelait que des taux d’intérêt élevés n’empêchent pas forcément le cours de l’or de monter. D’ailleurs, de nombreux exemples dans l’Histoire montrent que le cours de l’or peut augmenter de concert avec les taux d’intérêt. Par exemple, la hausse du cours de l’or entre 1978 et 1980 a coïncidé avec le plus haut des taux américains.

Graphique : taux d’intérêt nominaux et réels des T-Bills (dette fédérale US à moins d’1 an) et cours de l’or (1968-2023)

Source : CPM Group

Et pour cause : la seule relation pertinente à prendre en compte, dans la mesure où l’on ne veut pas comparer des pommes avec des oranges, c’est la relation entre le cours de l’or et les taux d’intérêt réels.

Le cours de l’or et de l’argent et les taux d’intérêt réels

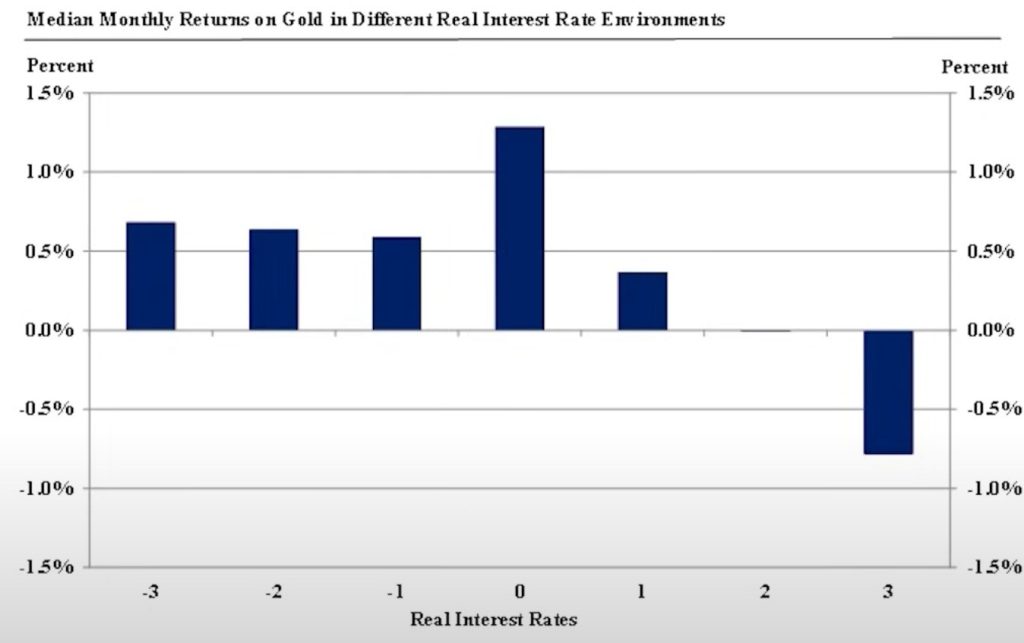

Comme le précise JC, « historiquement, depuis que les cours de l’or sont devenus libres en 1968, il a fallu un taux d’intérêt réel de 3% pour détourner les investisseurs de l’or. »

Évidemment, lorsque les taux réels sont négatifs, les investisseurs sont demandeurs d’or.

Mais là où les statistiques de JC deviennent très intéressantes, c’est qu’elles montrent que « même avec des taux d’intérêt réels de 1 ou 2 %, les investisseurs ne disent pas nécessairement qu’ils n’ont pas besoin d’or », souligne JC.

Performance médiane mensuelle de l’or dans différents environnements de taux d’intérêts réels (1968-2022)

Source : CPM Group

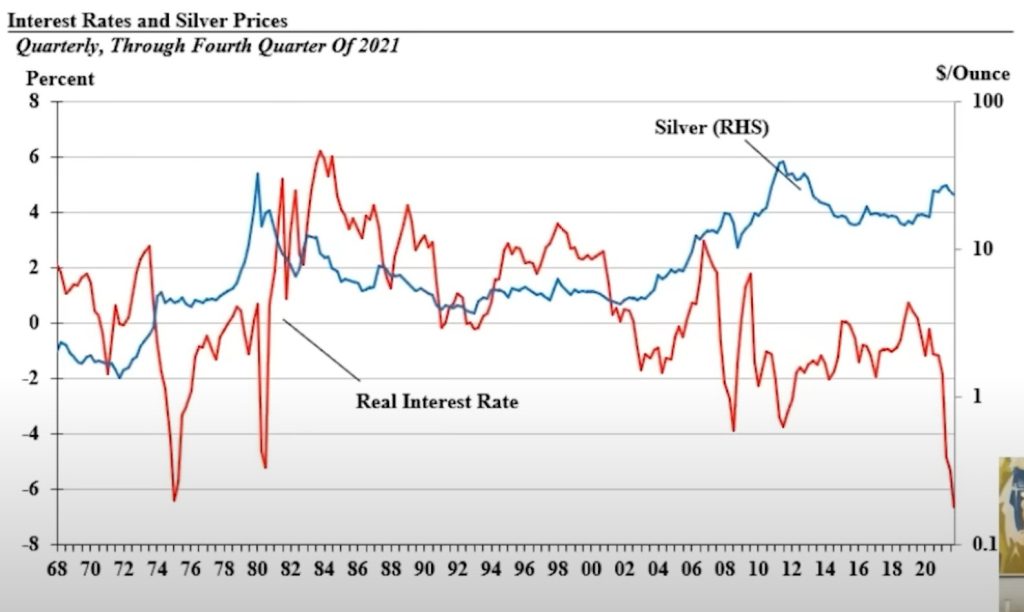

Les taux d’intérêt réels ont également un effet sur le cours de l’argent, « mais il n’y a pas de corrélation », souligne JC.

Source : CPM Group

Tendance : quel cours/prix de l’or d’ici fin 2023 et en 2024 ? Est-ce que le prix de l’or va continuer de monter… ou baisser en 2023 ? (XAUUSD)

Voici à présent les prévisions du CPM Group pour les cours de l’or et de l’argent, compte tenu de la situation macro-économique et des fondamentaux de ces deux marchés.

Dans une vidéo publiée le 19 septembre 2023, JC indiquait : « nous prévoyons toujours des cours de l’or record sur une base annuelle moyenne. »

Très bien, mais à quel niveau de prix maximum s’attend le CPM Group ?

JC répondait à cette question dans une vidéo du 22 septembre 2023 : « nous ne serions pas surpris de voir le cours de l’or à 2000 $ ou même 2050 $ au quatrième trimestre de cette année, avec des cours encore plus élevés en 2024. »

Projection du cours de l’or à 3 mois par le CPM Group, au 08/09/2023

Source : CPM Group

Mais c’est surtout au niveau du cours de l’argent que le CPM Group me semble très haussier…

Quel cours de l’argent d’ici fin 2023 et en 2024 ? (hausse ou baisse ?)

Le 22 septembre 2023, JC s’attendait à un cours de l’argent « entre 22 et 28 $ jusqu’à fin 2023, testant le haut de cette fourchette vers la fin de l’année. »

Le 19 septembre 2023, il prévoyait une « augmentation très importante du cours de l’argent sur 2024-2025 (dans la fourchette basse à moyenne de la trentaine de 30 $). […] Nous voyons toujours les cours de l’argent s’approcher, voire dépasser le précédent record établi en 2011-2012 [NDLR : 48,70 $ l’once en clôture le 28/04/2011] », précisait JC.

Un plafond à 50 $ pour l’once d’argent ?

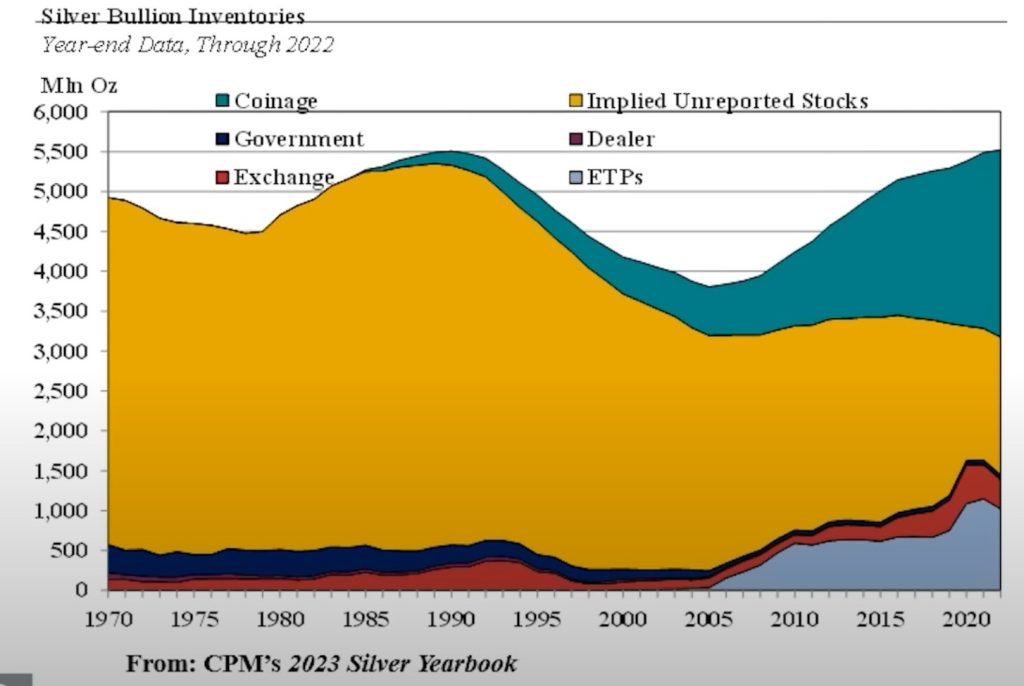

La clé de l’explication réside au niveau du « stock d’argent raffiné dormant » à la surface du globe. Cette masse, telle que dépeinte dans une vidéo du 15 septembre 2023, représente l’argent disponible sur le marché, c’est-à-dire la somme des pièces et lingots (en vert), des réserves d’argent détenues par les banques centrales au sein de leurs réserves de change (en mauve), des stocks des courtiers (en violet), des stocks des marchés financiers (en rouge), des produits négociés en bourse (tels que les ETF), l’énorme masse des stocks non-divulgués apparaissant en jaune.

Stocks d’argent raffiné (1968 – 2022)

Source : CPM Group

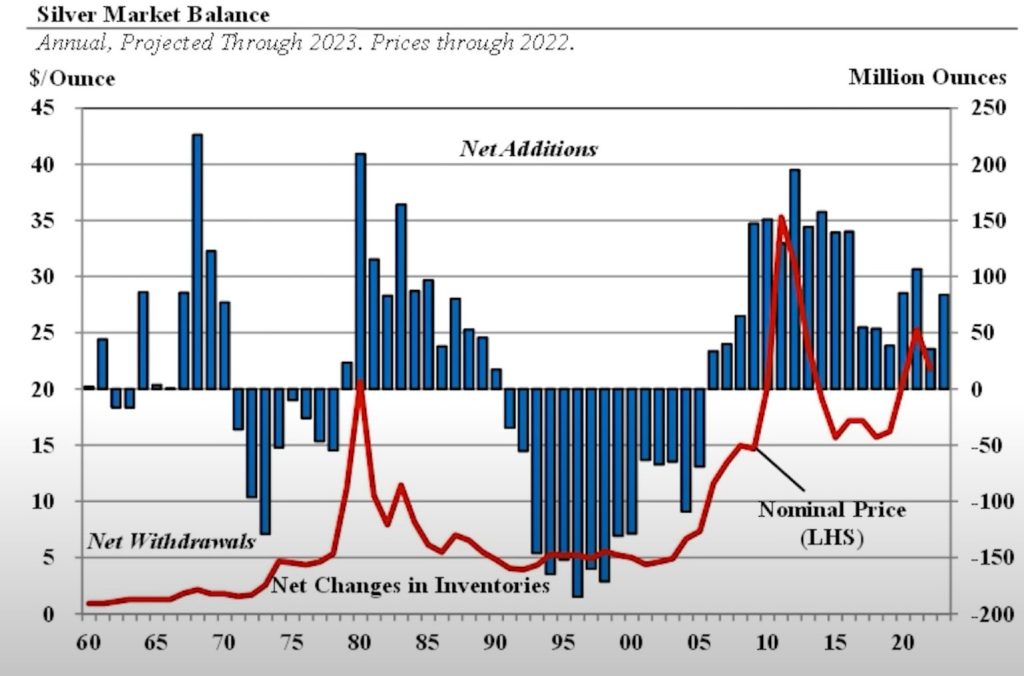

Autrement dit, il s’agit de la demande de réservation d’argent, dont voici l’évolution annuelle, telle que retracée par le CPM Group. Lorsque les barres bleues sont au-dessus de zéro, la demande de réservation augmente, et lorsqu’elles sont en-dessous de zéro, le stock d’argent raffiné dormant diminue.

Évolution (ajouts ou retraits nets) annuelle du stock d’argent dormant, et cours de l’argent (1960 – 2022)

Source : CPM Group

Pour JC, « l’évolution (ajouts ou retraits nets) des stocks d’argent dormant » (c’est-à-dire « l’offre totale de fabrication (la production minière + le recyclage) – la demande de fabrication ») constitue la clé pour comprendre pourquoi les cours de l’argent ne peuvent pas durablement dépasser les 50 $.

Voici ce qu’observe l’analyste : « si les stocks restent stables, alors l’impact sur les cours de l’argent est neutre. Si les détenteurs de stocks décident de les vider, alors c’est négatif pour le cours de l’argent. Enfin, si les détenteurs de stocks et d’autres décident d’augmenter leurs stocks d’argent, alors c’est positif pour le cours de l’argent. Une augmentation des stocks est souvent positive pour le cours de l’argent. »

Par-là, il faut comprendre 2 choses :

- Le cours de l’argent peut augmenter alors même que le stock d’argent physique disponible sur le marché (la demande de réservation) augmente lui aussi ;

- A un certain niveau de prix, la demande de réservation se transforme en offre. JC rappelle d’ailleurs que lorsque le cours de l’argent a effleuré les 50 $ en séance en 2011, cela n’a duré que 2 jours. Ainsi, les stocks d’argent disponibles à la surface du sol ne permettent pas au cours de rester durablement à un niveau plus élevé.

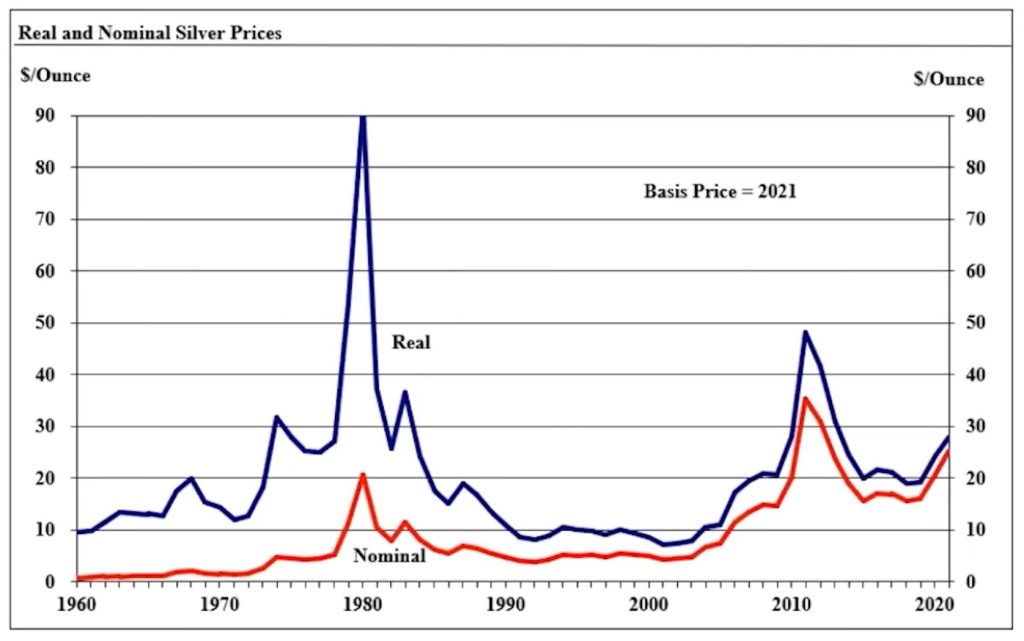

Cours de l’argent en dollars courants et en dollars constants (1960 – 2022)

Source : CPM Group

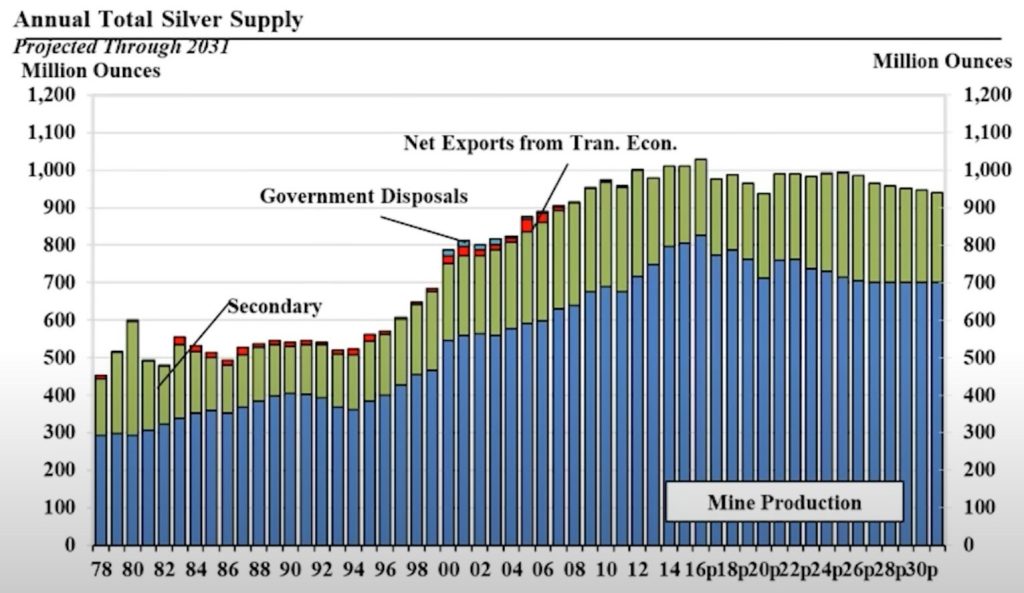

Par ailleurs, comme détaillé dans une vidéo du 2 mars 2023, « le monde ne manque pas d’argent, contrairement à ce que certains voudraient nous faire croire » :

- « Les stocks d’argent affiné à la surface du sol, tout comme les réserves et les ressources minières, sont suffisants pour approvisionner le marché de l’argent pendant de nombreuses décennies. (Entre 2021 et 2031, la production minière ne devrait diminuer que de 8%, et l’offre totale de 4%.)

Offre annuelle totale d’argent (1978 – 2031, estimation 2022)

Source : CPM Group

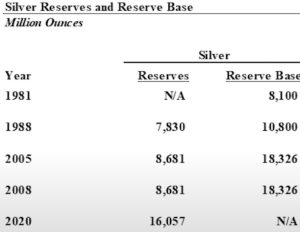

- A 16 000 millions d’onces, les réserves exploitables n’ont jamais été aussi importantes qu’aujourd’hui.

Réserves et ressources mondiales d’argent (millions d’onces, 1981 – 2020)

Source : CPM Group

- Les ressources sont plusieurs fois supérieures aux réserves.

- Les réserves totales ne diminuent pas mais augmentent.

- De nombreux gisements énormes et à haute teneur sont découverts… mais tous n’ont pas encore été divulgués.

- Les stocks à la surface du sol n’ont jamais été aussi importants qu’aujourd’hui : environ 5 500 millions d’onces.

- Et cela n’inclut pas les 26 000 millions d’onces estimées de bijoux, argenterie, décorations et objets religieux, dont un flux constant est recyclé en lingots chaque année. »

Bref, l’once d’argent à 50 $ pourquoi pas, mais vous avez compris que le CPM Group considère les objectifs de prix à 100 $ et plus comme tout à fait irréalistes.

Il n’en reste pas moins que les cours de l’argent, comme ceux de l’or, ont une marge d’évolution très substantielle devant eux…

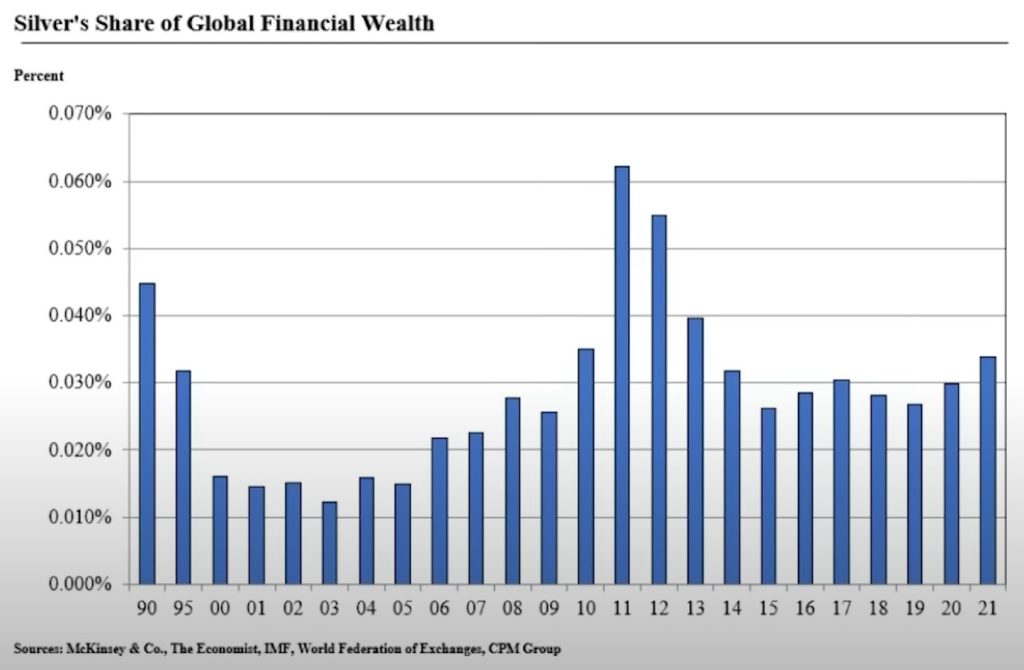

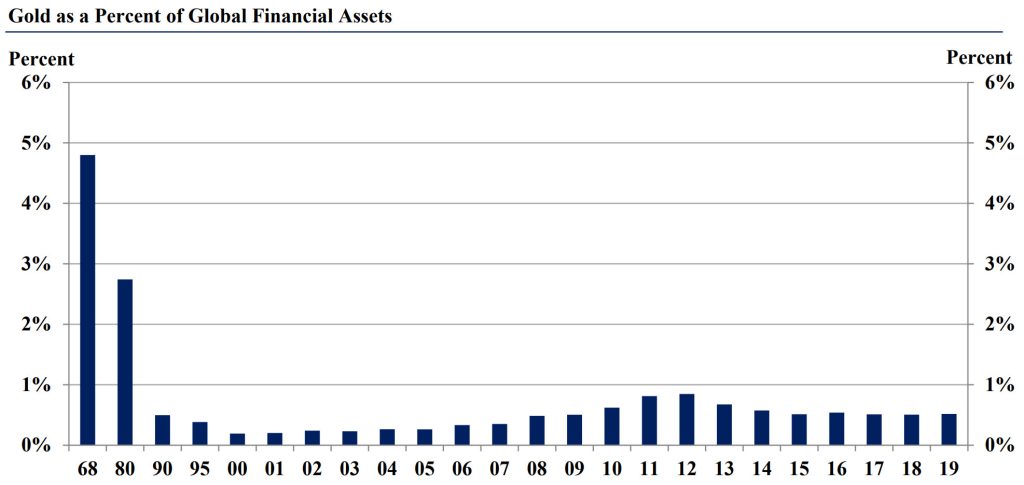

Quel sont les poids de l’or et de l’argent dans la richesse mondiale ? #gold #silver

En effet, l’or comme l’argent représentent moins de 1% de la richesse financière mondiale.

Part de l’argent-métal dans la richesse financière mondiale (1990-2021)

Source : CPM Group

Or en 1968, l’or représentait près de 5% de la richesse financière mondiale.

Part de l’or dans la richesse financière mondiale (1968-2019)

Source : CPM Group

Quelle proportion d’or et d’argent avoir en portefeuille, en prévision de 2030, 2040, 2050 ?

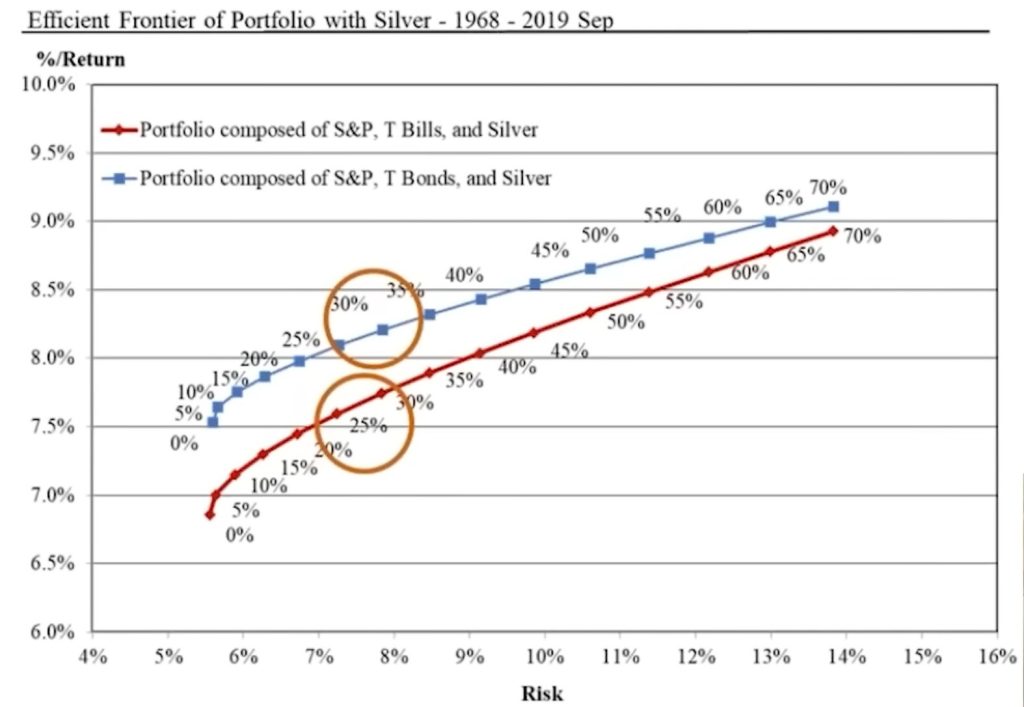

Dans une vidéo du 2 mars 2023, JC indiquait qu’en moyenne, sur la période 1968-2019, l’allocation d’argent idéale au sein d’un portefeuille financier exposé aux marchés américains a oscillé entre 25% et 30%, en fonction que ce portefeuille était exposé au marché obligataire via des T-Bills (dette à 1 ans maximum) ou des T-Bonds (dette à 30 ans maximum).

Frontière efficiente d’un portefeuille financier exposé aux marchés américains intégrant de l’argent (1968 – 2019)

Source : CPM Group

Bien sûr, les performances passées ne préjugent pas des performances futures mais, si vous vous posez la question au sujet l’or, alors je vous renvoie à cette vidéo !

Plus vous commentez à la hausse plus ça baisse, l’argent était à 30 dollars il y a pas si longtemps.