Actuellement, la courbe des taux américains est « inversée ». Et cette inversion n’a jamais été aussi longue et profonde qu’à notre époque. Mais qu’est-ce que cela veut dire, au juste ?

Qu’est-ce qu’une « courbe des taux » d’intérêt souverains ?

Une courbe de taux d’intérêt souverains représente le niveau de taux d’intérêt auquel un État émetteur de titres de dette doit faire face pour chaque maturité, à un instant donné. Une courbe des taux est donc toujours datée.

L’exemple des emprunts d’État/obligations américains (taux de référence)

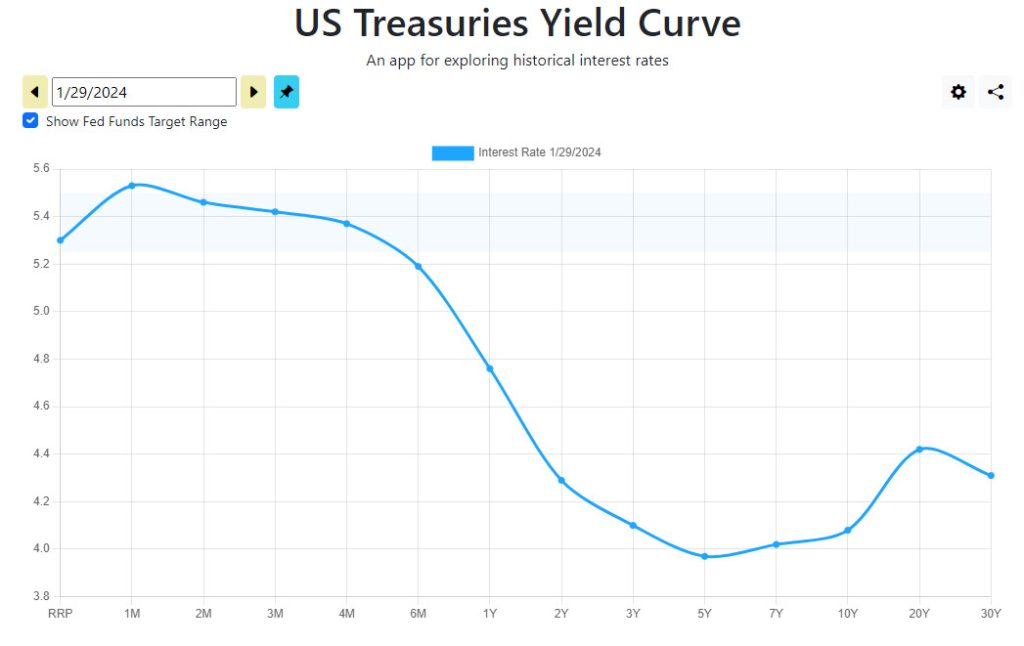

Voici par exemple la courbe des taux américains au 29 janvier 2024.

Source : www.ustreasuryyieldcurve.com

Comment construire une courbe des taux ? Comment la lire ?

En abscisses (axe horizontal) figurent les maturités (ou échéances), c’est-à-dire la durée qui sépare la date d’émission d’une obligation par l’État américain de la date à laquelle il devra remboursera cette dette. Pour financer la politique de l’État fédéral, Washington s’endette à 1 mois, 2 mois, 3 mois, 4 mois, 6 mois, 1 an, 2 ans, 3 ans, 5 ans, 7 ans, 10 ans, 20 ans et 30 ans[1].

Passons aux ordonnées. Sur l’axe vertical figurent le niveau des taux d’intérêts auquel le marché est prêt à financer Washington sur différentes durées.

À chaque échéance en abscisse correspond un niveau de taux d’intérêt donné. Par exemple, au 29 janvier 2024, le gouvernement américain doit payer 5,53% d’intérêt aux emprunteurs qui acceptent de le financer à horizon 1 mois, et 4,08% à ceux qui acceptent de le financer à horizon 10 ans.

Et cette situation n’est pas normale.

Les 3 types de courbe des taux : normale, plate et inversée

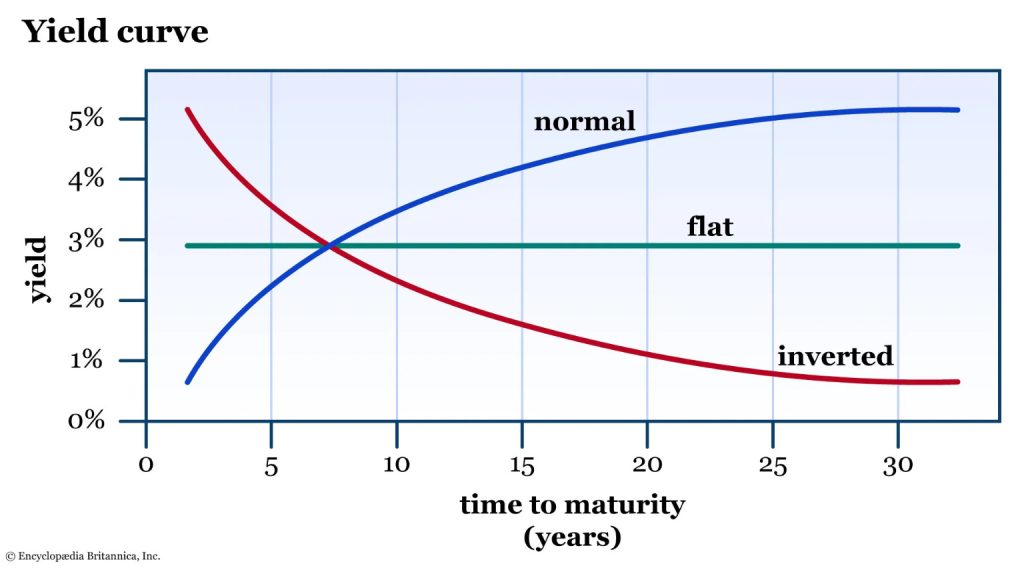

Une courbe des taux peut prendre 3 formes principales : normale, plate ou inversée.

Les 3 grands types de courbes des taux

La courbe des taux dite « normale », au sens où c’est la situation qui est le plus souvent observée, est de forme concave et ascendante. La courbe des taux anormale, dite « inversée », prend la forme d’une courbe convexe et descendante. On observe également des courbes de taux quasi plates, lesquelles ne sont pas tout à fait normales non plus.

À quelle réalités économiques correspondent ces 3 situations ?

Qu’est-ce qui détermine la forme d’une courbe des taux ?

Cela dépend de quelle partie de la courbe des taux on parle :

- En théorie, la partie courte de la courbe des taux (c’est-à-dire les maturités qui se chiffrent en mois) est surtout liée aux évolutions des taux directeurs de la banque centrale ;

- La partie longue (c’est-à-dire les maturités qui se chiffrent en dizaines d’années) est quant à elle surtout fonction du risque de solvabilité et du risque d’inflation associé à l’émetteur ;

- Entre les deux, on parle du « ventre » de la courbe des taux.

À cela s’ajoute la notion de valeur temporelle de l’argent, que je détaillerai dans le prochain paragraphe.

Pourquoi une courbe des taux normale est-elle croissante ?

Il y a au moins 3 façons de répondre :

- Par le niveau de risque : au plus la maturité d’un titre de dette est longue, au plus le taux d’intérêt exigé par le créancier pour couvrir ce risque est élevé. Rien que de très logique ici : il est très improbable qu’un État fasse faillite demain, mais il est très difficile de dire ce qu’il en sera dans 20 ou 30 ans. D’où un taux d’intérêt plus élevé sur les maturités longues ;

- Par le niveau de croissance économique anticipé : le taux d’intérêt augmente de concert avec la maturité, reflétant des anticipations de croissance économique (dans un État qui sera encore là demain et après-demain pour régler ses dettes) ;

- Par la valeur temporelle de l’argent : renoncer à une somme d’argent pour 6 mois occasionne une perte d’opportunité moindre que renoncer à la même somme pour 20 ou 30 ans, d’où un taux d’intérêt en principe plus faible à 6 mois qu’à 20 ou 30 ans.

Autrement dit, en temps normal, les courbes des taux sont concaves et ascendantes, et reflètent un environnement où l’on s’attend à une croissance économique durable.

Pourquoi une courbe des taux peut-elle s’inverser ?

Avec une courbe des taux inversée, c’est le contraire : emprunter de l’argent à court terme coûte plus cher que d’emprunter de l’argent à long terme.

Il s’agit d’un phénomène assez rare.

Cette situation reflète un sentiment de pessimisme quant à l’avenir de l’économie, et ce pour au moins 2 raisons :

- Les investisseurs s’attendent à ce que la banque centrale baisse ses taux directeurs pour stimuler l’économie à l’approche d’une récession. Par conséquent, ils se reportent sur les obligations de long terme, faisant ainsi baisser leurs taux, et contribuant à l’inversion de la courbe ;

- Dans un environnement où les marchés craignent une récession, les investisseurs recherchent généralement des placements plus sûrs. C’est la course au risk-off, comme disent les Anglo-saxons. Or dans le monde la finance, les obligations à long terme sont le parangon de sécurité. Cette demande supplémentaire contribue à faire chuter les taux longs plus avant, contribuant ainsi à l’inversion de la courbe[2].

Voilà pourquoi l’inversion de la courbe des taux est généralement perçue comme un signe avant-coureur de récession.

Et la courbe des taux plate, dans tout ça ?

C’est la réponse « normande » du marché à la question des anticipations relatives à l’économique : « p’t’être ben qu’il va y avoir d’la croissance, mais p’t’être ben qu’non » !

Ce que je veux dire par là, c’est qu’une courbe des taux plate, qui reflète donc des taux assez similaires pour toutes les échéances, implique un avenir économique incertain. Les marchés ne font plus le distinguo entre aujourd’hui, demain et après-demain : toutes les échéances sont plus ou moins évaluées comme faisant l’objet du même niveau de croissance et du même niveau de risque.

Ceci posé, venons-en au vif du sujet.

L’inversion de la courbe des taux est-elle un signal de récession fiable ?

Courbe des taux et spreads de taux long terme/court terme

En préambule, il me faut dire qu’il y a deux façon d’observer la tournure que prend la courbe des taux d’un pays :

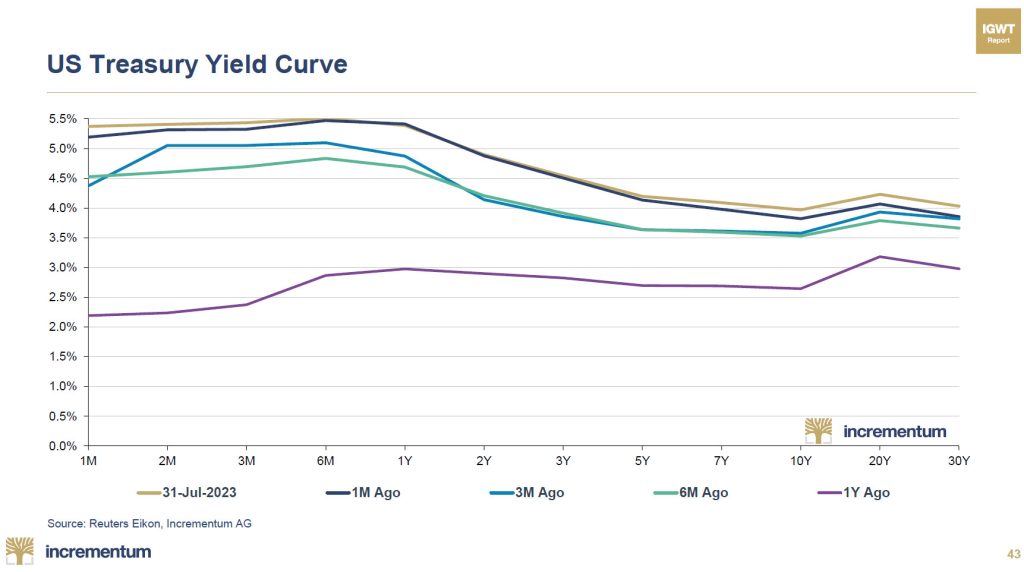

- Soit on regarde comment celle-ci évolue de semaines en semaines, de mois en mois, d’années en années. Ci-dessous, on constate par exemple que la courbe des taux américaine a commencé en juillet 2022 (courbe violette) par s’aplatir pour progressivement s’inverser (autres courbes).

Courbe des taux américaine au 31 juillet 2023 (en doré), 1 mois auparavant (en bleu marine), 3 mois auparavant (en bleu clair), 6 mois auparavant (en vert) et 1 an auparavant (en violet)

Source : Monthly Gold Compass d’Incrementum d’août 2023

- Soit on représente sur un graphique l’écart (spread) de taux entre 2 maturités. Par exemple, entre le taux à 10 ans et le taux à 2 ans, comme ci-dessous. Lorsque cet indicateur s’approche de 0, la courbe des taux s’aplatit. Quand il passe en-dessous de 0, la courbe des taux s’inverse. Ici, constate que le spread entre le 10 ans et le 2 ans américains est devenu négatif en juillet 2022, voilà donc un an et demi.

Spread de taux entre le 10 ans et le 2 ans US (01/2022 – 12/2023)

Source : Monthly Gold Compass d’Incrementum de novembre 2023

Reste à voir ce que cela a signifié historiquement, ce à quoi nous nous attellerons la semaine prochaine.

À lundi !

[1] Dans les années 2010, certains États sont même parvenus à lever des fonds à 100 ans : le Mexique en 2010, l’Australie en 2013, la Belgique en 2015, l’Irlande en 2016, l’Autriche et l’Argentine en 2017. Ces États ont donc une courbe des taux qui va plus loin sur la droite au niveau de l’axe des abscisses.

[2] Comme le formule Natixis : « Les Treasuries (la dette du Trésor des États-Unis) est l’actif refuge, ce qui se voit encore aujourd’hui. Chaque fois que l’aversion pour le risque mondiale augmente, les taux d’intérêt à long terme sur le dollar reculent donc, ce qui peut inverser (ce qui est le cas aujourd’hui) la courbe des taux d’intérêt aux États-Unis. »

0 commentaires