Dans la 17ème édition de leur rapport In Gold We Trust, Ronald-Peter Stöferle et Mark J. Valek parient que la Fed va bientôt être confrontée à un trilemme monétaire : stabilité des prix contre stabilité des marchés financiers contre soutien à l’activité économique. Quel objectif va-t-elle sacrifier ?

2023 : croissance, récession mondiale ou simple période de ralentissement de l’activité économique ? (France, Allemagne, zone euro, Europe, Canada, USA)

Le loup de l’inflation étant entré dans la ville, faut-il à présent s’attendre à ce que l’ours de la récession lui emboîte le pas ? Nous dirigeons-nous vers la période de stagflation annoncée dans le rapport IGWT 2022 ?

La « récession la plus anticipée de tous les temps », comme l’ont appelée les journalistes, tarde à venir. En cause, les mesures de relance budgétaire post-Covid qui prolongent l’euphorie de croissance de 2021 et 2022.

Leur effet commence cependant à s’affaiblir et « les signes de récession se multiplient, les avertissements se faisant de plus en plus pressants », observent Ronald-Peter Stöferle et Mark J. Valek (S&V).

Les deux Autrichiens ont dressé l’inventaire des arguments qui font pencher la balance en direction de la récession, et les autres.

Pour eux, « les facteurs positifs sont clairement éclipsés par une myriade de signaux de faiblesse économique […] ».

Les deux Autrichiens parient sur le fait que cette récession devrait très bientôt se matérialiser. « L’atterrissage en douceur (soft landing) tant invoqué par la Fed semble de jour en jour devenir moins probable. […] Compte tenu du rythme rapide du resserrement monétaire, nous prévoyons une récession dans les 12 prochains mois », écrivaient-ils fin mai.

En cas de récession, la Fed devra abattre ses cartes : quel objectif va-t-elle sacrifier en conséquence ?

Si la « récession la plus anticipée de tous les temps » finit par se matérialiser, alors nous assisterons à un moment historique en matière de politique monétaire : « l‘épreuve de force qui s’annonce révélera si la Fed a réellement la main forte qu’elle prétend avoir ou, si défiée par le marché, elle sera tenue de révéler que sa stratégie n’était que du bluff », résument S&V.

Le cas échéant, la Fed devra décider si elle sacrifie la lutte contre l’inflation au profit de la croissance, ou l’activité économique au profit de la stabilité des prix.

« Les banques centrales sont-elles vraiment en train de transformer leur nid de colombes en un nid de faucons ? », interrogent S&V. « Nous n’aurons la réponse que dans les prochains mois, lors des confrontations relatives aux politiques monétaires. »

Pour les deux Autrichiens, cette question ne laisse en réalité que très peu de doutes.

Le destin de la stabilité des prix est d’être sacrifiée

L’autel qui verra sa probable mise à mort est soutenu par 3 piliers :

- La stabilité financière ;

- L’impératif de réélection politique des équipes en place ;

- L’absence de stratégie de sortie en matière d’endettement public.

Quelles sont les conséquences d’une récession économique ?

Tout d’abord, S&V relèvent que « l’expansion récente du bilan de la Fed de 400 Mds$ [dans le cadre de la crise bancaire de mars 2023] est probablement une indication tangible qu’en cas de doute, elle accordera une plus grande priorité à la stabilité du secteur bancaire, donc des marchés financiers, qu’à la stabilité des prix. Les faillites bancaires qui se sont produites jusqu’à présent n’ont pas encore conduit à un cataclysme menaçant le système. Nous sommes toutefois convaincus qu’une aggravation de la crise entraînera un revirement officiel de la politique monétaire restrictive. »

Par ailleurs, dans la perspective de l’élection présidentielle américaine de novembre 2024, S&V anticipent que « les Démocrates s’efforceront très probablement d’éviter une récession. Cela pourrait conduire à des mesures de politique budgétaire sur le registre du « qu’il qu’il en coûte », afin de retarder encore l’inévitable processus d’ajustement. »

Enfin et surtout, une caractéristique fondamentale de notre époque rend toute politique à Volcker impossible dans les économies de l’OCDE : les niveaux d’endettement.

Compte tenu des niveaux d’endettement contemporains, la Fed est par définition condamnée à se coucher

En 2022, les déficits publics ont traversé le toit… mais l’endettement public a diminué !

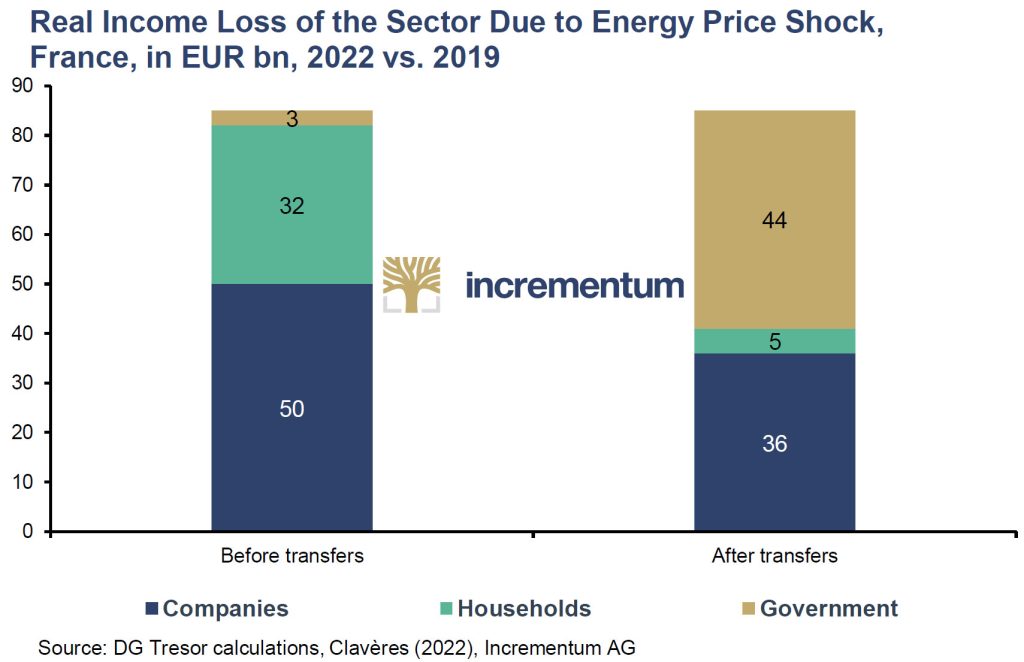

Un peu de partout dans le monde et en France en particulier, les mesures de soutien financier direct ou indirect aux ménages et aux entreprises « ont significativement déplacé la charge financière des ménages et des entreprises vers l’État », relèvent S&V. Cette manœuvre a d’autant plus plombé les budgets étatiques.

Perte de revenu réel des catégories d’agents économiques due à la crise énergétique (France, Mds€, 2019 et 2022)

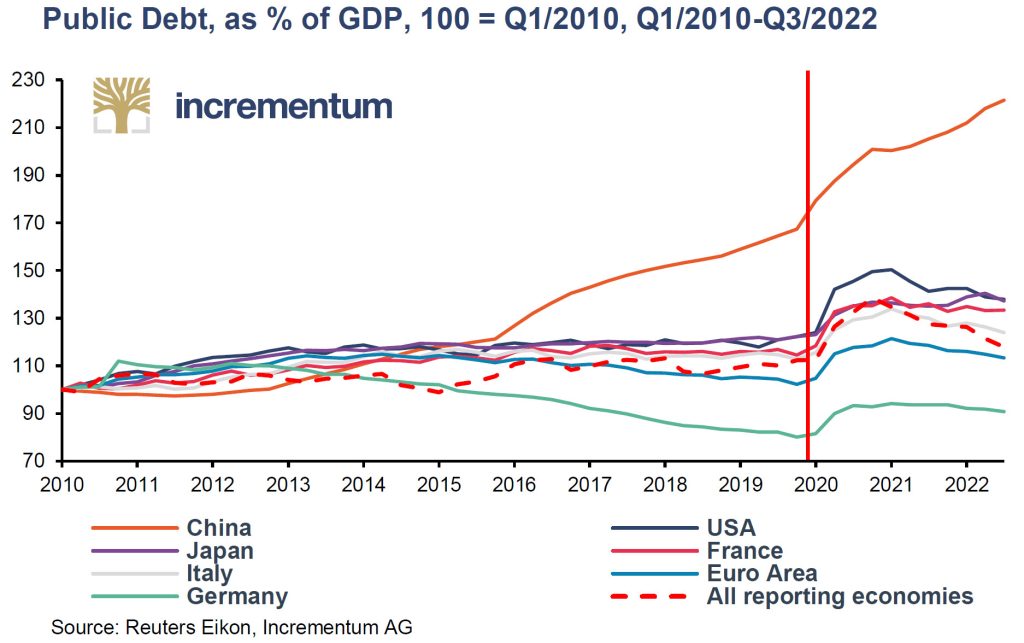

Et pourtant, en 2022, le niveau de dette publique des grandes économies exprimé en pourcentage du PIB a diminué (à l’exception notable de la Chine et du Japon).

Dette publique (sélection de pays, % du PIB, base 100 = T1 2010, T1 2010 – T3 2022)

Faut-il crier victoire ?

Pas du tout.

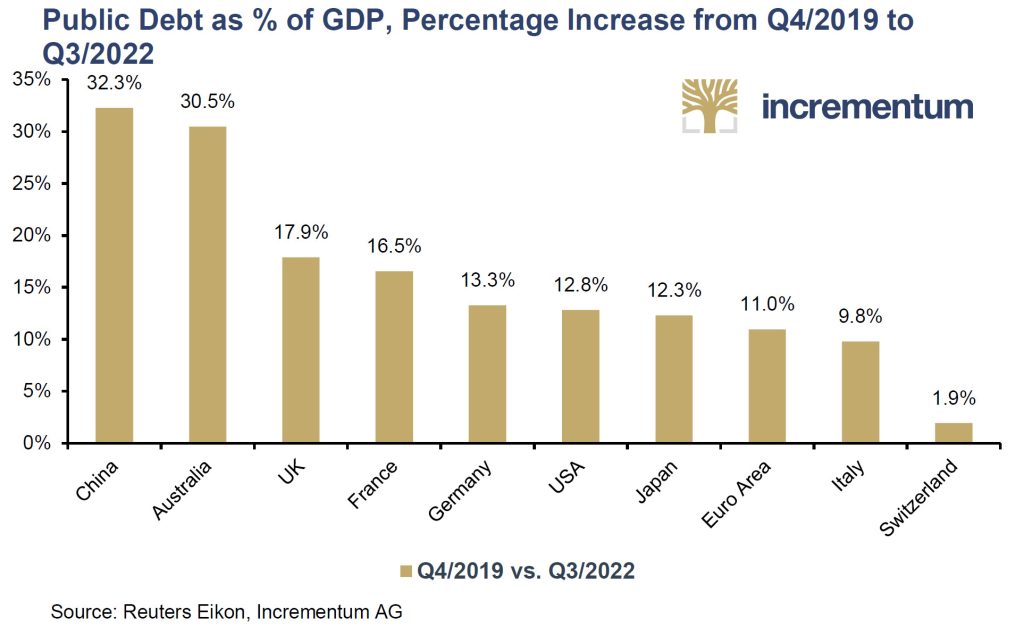

Tout d’abord, « par rapport à l’ère pré-Covid, la dette publique en pourcentage du PIB reste nettement plus élevée », font remarquer S&V.

Pourcentage d’augmentation des dettes publiques entre le T4 2019 et le T3 2022 (sélection de pays, % du PIB)

Par ailleurs, « les apparences sont trompeuses », avertissent les deux Autrichiens. La réduction des niveaux de dette/PIB ne s’explique par une réduction des déficits budgétaires, bien au contraire !

Mais alors…

Pourquoi les niveaux d’endettement public ont-ils diminué ?

Comme en 2021, c’est grâce à la conjonction de l’effet de base lié à la fin des mesures Covid (d’où une croissance très élevée) et du déflateur du PIB que les niveaux d’endettements publics ont diminué.

Mais tout cela est terminé.

Et les problèmes pourraient bientôt commencer.

La charge de la dette coûte de plus en plus cher…

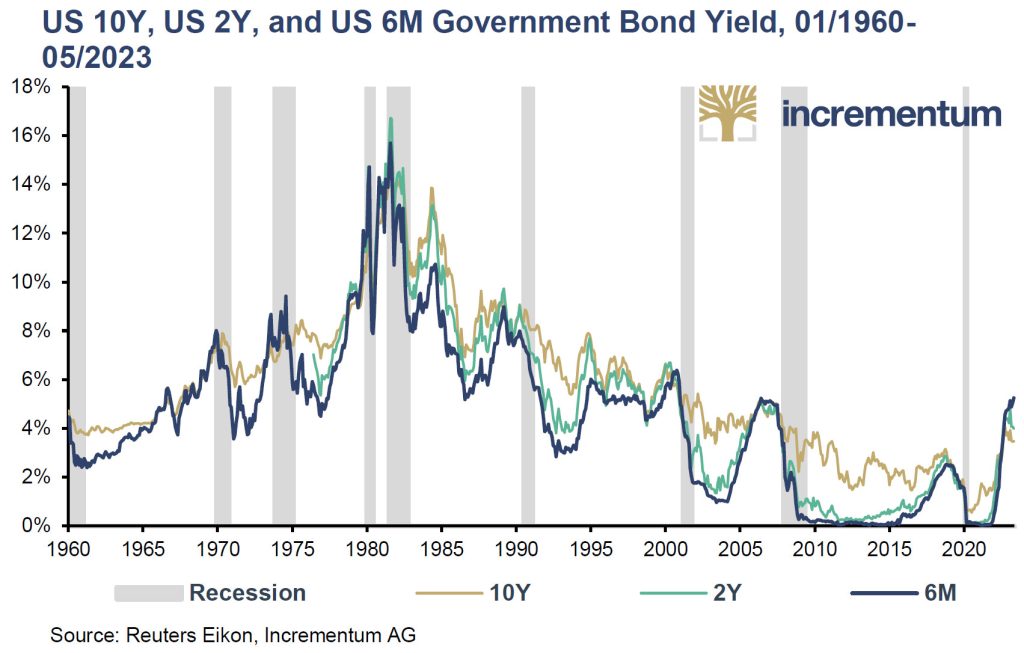

Le problème, du point de vue de l’endettement, c’est que la tendance s’est retournée sur les taux. « Il y a moins de deux ans, le taux du 10 ans [américain] était de l’ordre de 0,5 %. […] À la mi-octobre 2022, la barre des 4 % a été atteinte pour la première fois depuis octobre 2008 », rappellent S&V…

Taux à 10 ans, à 2 ans et à 6 mois sur les titres de dette du Trésor américain (1960 – 05/2023)

Ce retournement de tendance, s’ils se poursuit, finira par peser très lourd sur les budgets publics.

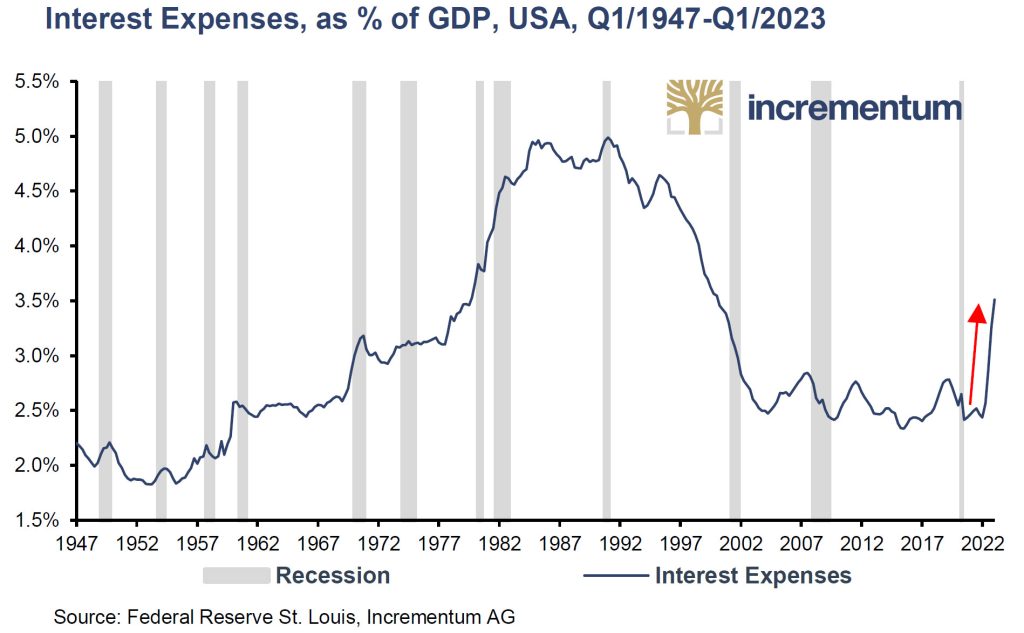

Charge de la dette (% du PIB, États-Unis, T1 1947 – T1 2023)

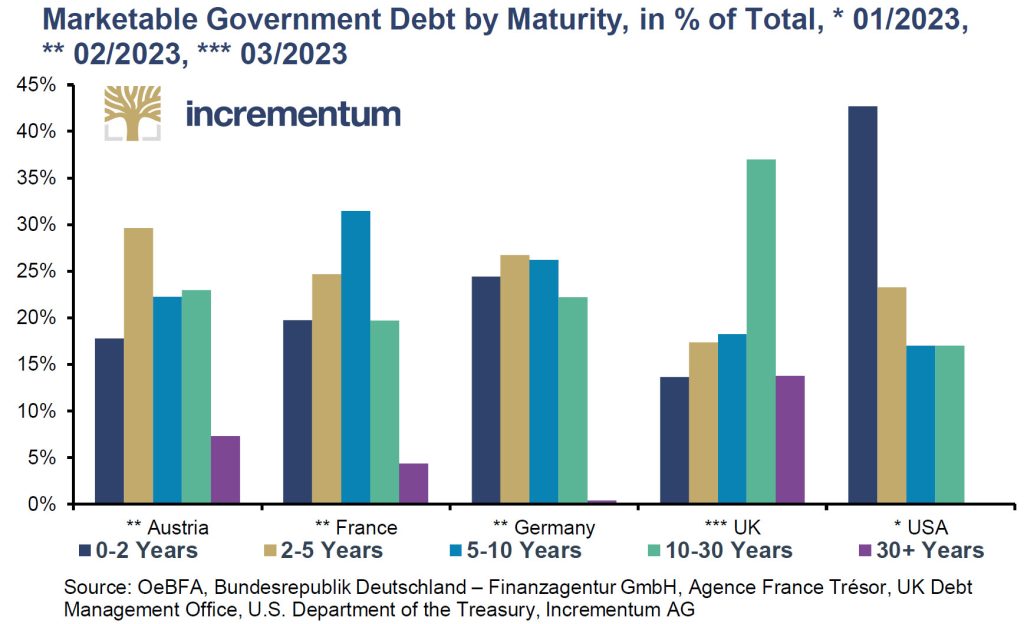

Les projecteurs pourraient à nouveau être braqués sur les États-Unis pour des raisons plus sérieuses que la comédie du plafond de la dette. Et pour cause : ce sont eux qui sont les plus endettés à court terme.

Dette publique négociable par maturité (% du total, * = 01/2023, ** = 02/2023 et *** = 03/2023)

Dans les années à venir, le service de la dette publique américaine va représenter une charge considérable pour le budget fédéral…

Les niveaux d’endettement public vont-ils continuer de baisser ? Aucune chance !

S&V sont convaincus que les économies occidentales n’ont pas fini de voir leurs niveaux respectifs d’endettement public augmenter. Ils pointent 4 principaux facteurs qui contribueront à l’accroissement des dettes publiques dans les années à venir :

- En 2023, la croissance économique sera plus faible et l’effet de base disparaîtra dans toutes les économies, sauf en Chine. L’inflation sera quant à elle moins élevée, d’où un moindre effet du déflateur du PIB ;

- Qui dit croissance économique plus faible, dit également revenus fiscaux moins élevés et dépenses sociales plus élevées ;

- Suite à l’invasion de l’Ukraine par la Russie le 24 février 2022, nos économies vont être amenées à se remilitariser : c’est la fin de l’ère des « dividendes de la paix » ;

- La transition énergétique sera hautement subventionnée ;

- Une part de plus en plus importante des dépenses des États est indexée sur l’inflation (traitements des fonctionnaires, pensions de retraites, allocations chômage, autres allocations sociales), d’où un effet de moins en moins important de l’inflation sur le désendettement de l’Etat) ;

- Enfin, « la crise énergétique et l’inflation qui a immédiatement suivi la pandémie de Covid-19 ont fait [du “quoi qu’il en coûte”] un argument politique de poids. »

On pourrait sans doute en rajouter.

In fine, la combinaison de déficits budgétaires élevés et de taux d’intérêt plus élevés va entraîner une augmentation sensible des niveaux d’endettement public de la plupart des économies occidentales, et du service de leur dette en pourcentage du PIB.

Cela pose un problème de soutenabilité à long terme, comme s’en amuse Kevin Muir : « si nous continuons à creuser les déficits à ce rythme, nous allons devoir réfléchir au fardeau de la dette que nous laisserons à Keith Richards » !

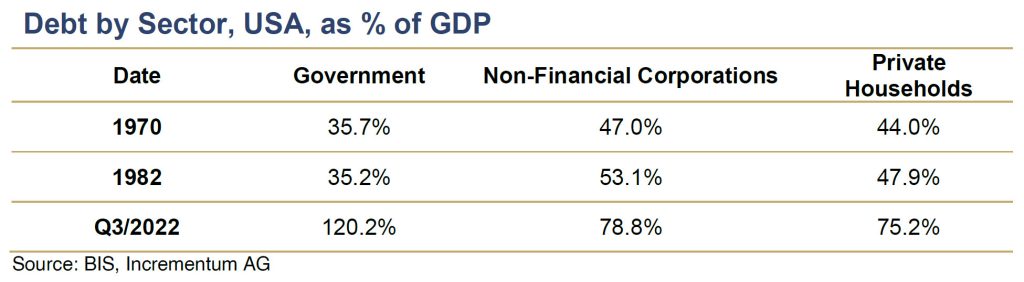

Notez que le problème de l’endettement ne se limite pas à la sphère publique. Aux États-Unis par exemple, les niveaux d’endettement sont très détériorés, toutes catégories d’agents économiques confondues.

Dette par catégorie d’agents économiques (États-Unis, % du PIB)

Mais cela pose également un problème de soutenabilité à court terme. La fuite en avant n’est qu’une solution temporaire, soulignent S&V.

Pour deux raisons, la politique budgétaire pourrait bientôt se cogner la tête contre le mur de la réalité :

- Le ralentissement de l’activité économique ;

- Le resserrement des politiques budgétaires.

On en revient au trilemme monétaire de la Fed : stabilité des prix contre stabilité des marchés financiers contre soutien à l’activité économique.

Face à ce choix, S&V ont une certitude : « bien que les récessions, mais aussi les effondrements des marchés financiers, aient un effet désinflationniste et parfois même déflationniste, la réponse [de la Fed] sera fortement inflationniste : quantitative easing (QE), contrôle de la courbe des taux (YCC) et baisse des taux d’intérêt. Ce qui est certain en ces temps incertains, c’est que plus la chute des marchés financiers sera longue et profonde, plus les réponses monétaires et budgétaires seront laxistes, agressives et désespérées, jetant ainsi les bases d’une nouvelle vague d’inflation. »

Justement : récapitulons-nous !

Le loup de l’inflation est entré dans la ville, et l’ours de la récession pourrait lui emboîte le pas… mais le canidé est-il reparti en direction de la forêt après avoir saigné quelques poules, ou bien faut-il s’attendre à ce qu’il secoue d’autres animaux de la basse-cour ?

Autrement dit…

Faut-il s’attendre à de nouvelles vagues d’inflation ?

S&V ont annoncé une crise inflationniste à l’automne 2020, alors que tout était calme sur le front de l’inflation, dans un document intitulé : « Le garçon qui criait au loup : une décennie inflationniste en perspective ? »

Voici, un peu moins de 3 ans après cette publication, le bilan qu’ils dressent de la situation : « avant la pandémie, plusieurs tentatives infructueuses avaient déjà été faites pour atteindre l’objectif de 2 % d’inflation, alors que nous étions confrontés à une crise économique mondiale. Cette situation a conduit les banques centrales et les gouvernements à emprunter [la voie] de la coordination étroite des politiques monétaire et budgétaire [via le “quoi qu’il en coûte”, qui signifie que « l’orientation de la politique budgétaire détermine désormais la politique monétaire »]. Cette mesure peut être décrite comme un changement de paradigme – nous l’avons appelée « changement de climat monétaire » dans le rapport In Gold We Trust 2021. Comme nous l’avions prédit, cette mesure a entraîné une hausse significative des prix à la consommation. »

A la différence des banquiers centraux, les deux Autrichiens n’ont donc pas été surpris que le sursaut d’inflation ne soit pas « transitoire », ni une simple « bosse ».

Quid de la suite ?

Inflation ou déflation ?

Comme l’année passée, S&V dressent une liste exhaustive des pressions qui s’exercent sur la balance, dans un sens inflationniste et dans un sens déflationniste.

En voici le résumé :

« 2022 désinflationniste, 2023 inflationniste :

- Épuisement des réserves stratégiques de pétrole américaines qui doivent à présent être reconstituées ;

- Réouverture de l’économie chinoise après le blocage dû à la pandémie de Covid-19 ;

- Plafonnement des prix et baisse temporaire de la pression fiscale.

Dynamiques désinflationnistes à court terme :

- Resserrement quantitatif ;

- Hausse des taux d’intérêt ;

- Croissance négative de la masse monétaire ;

- Désinflation sur les marchés financiers et possible récession ;

- Resserrement du crédit.

Dynamiques désinflationnistes à moyen et long terme :

- Restauration de la chaîne d’approvisionnement mondiale après les blocages ;

- Percées technologiques [IA].

Dynamiques inflationnistes à court terme :

- Augmentation de la charge d’intérêt (en particulier pour les entreprises) ;

- Spirale d’augmentation des prix et de pénurie de l’offre ;

- Vidage du compte général du Trésor américain (TGA).

Dynamiques inflationnistes à moyen terme :

- Dette publique structurelle ;

- Systèmes de garantie du crédit soutenus par l’État ;

- Ajustement possible de l’objectif d’inflation de 2% ;

- Inflation structurelle due à transition énergétique.

Dynamiques inflationnistes structurelles à long terme :

- Changements démographiques ;

- Démondialisation, délocalisation domestique/friendshoring ;

- Politique budgétaire de plus en plus expansionniste ;

- Tensions géopolitiques, guerres. »

Que concluent S&V au vu de cette multitude de facteurs ?

Voici leurs 3 principaux pronostics :

- « Le pic de la vague d’inflation actuelle est derrière nous, tant aux États-Unis que dans la zone euro. » Dans les mois à venir, S&V s’attendent à une prédominance des tendances désinflationnistes.

- « Nous estimons qu’il est très probable qu’il y ait encore au moins une vague d’inflation [, probablement encore plus prononcée].

- Dans l’épreuve de force entre les dynamiques inflationnistes et déflationnistes, la dynamique inflationniste l’emportera. L’augmentation du niveau d’inflation s’accompagnera d’une plus grande volatilité de l’inflation. »

Autrement dit, S&V estiment que nos économies ne retourneront pas durablement à un taux d’inflation de 2%. A cet égard, la réaction des autorités publiques à la pandémie de Covid-19 et la guerre en Ukraine marquent un tournant séculaire.

Cette citation de Zoltan Pozsar me semble merveilleusement résumer la situation : « pour comprendre la trajectoire que va prendre l’inflation, nous devrons lire plus d’Histoire…. Si la confiance a conduit la mondialisation, et la mondialisation a conduit la « Grande Modération« , alors la défiance conduira à la démondialisation, et la démondialisation à la « Grande Reflation« . »

« Vers des vagues d’inflation plus élevées et une inflation plus volatile ! »

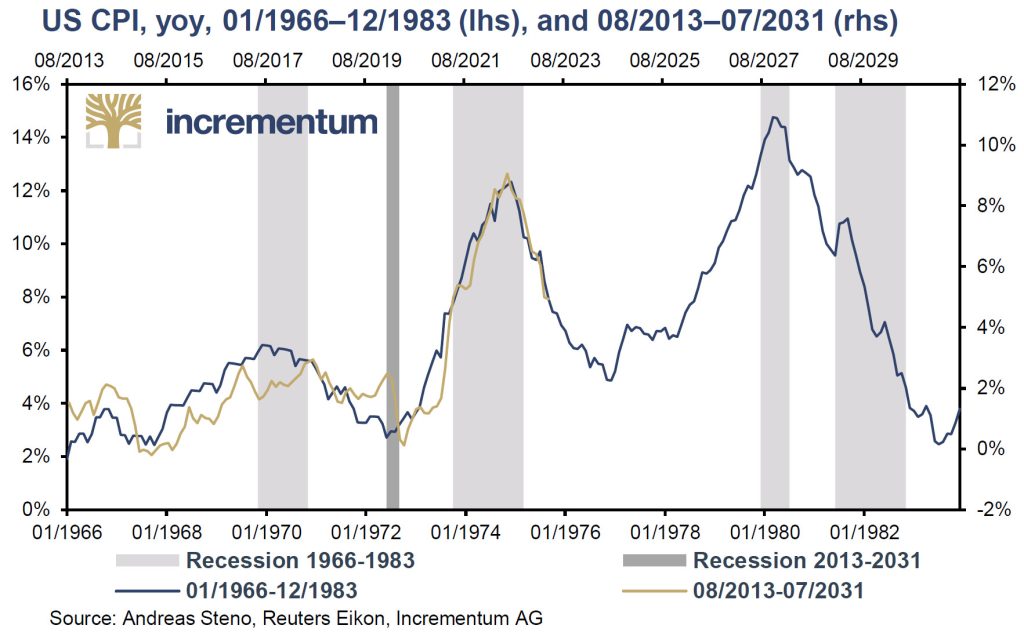

Le scénario de base de S&V est celui « d’une évolution assez similaire à celle des années 1970 ». Jusqu’à présent, les deux courbes d’inflation se superposent admirablement.

Indice des prix à la consommation (IPC) aux États-Unis, 01/1966 – 12/1983 (courbe bleue, échelle de gauche), et 08/2013 – 07/2031 (courbe dorée, échelle de droite)

S&V sont convaincus que l’épreuve de force monétaire qui succédera à la période désinflationniste que nous traversons sera le prélude à une nouvelle vague d’inflation.

En fin de compte, écrivent-ils, « la question qui se pose à nous est de savoir quand nous observerons la prochaine étape de la coopération entre les politiques monétaire et budgétaire, et non pas si elle aura lieu. »

Et les deux Autrichiens d’ajouter : « une éventuelle deuxième vague d’inflation pourrait entraîner une augmentation significative des anticipations d’inflation à long terme au sein de la population, les anticipations d’inflation n’étant alors plus ancrées. La perte de confiance croissante dans la monnaie fiduciaire a toujours eu un effet très positif sur le cours de l’or. »

En somme, pour S&V, le prix à payer pour retarder l’arrivée d’une récession ou atténuer son effet, et pour sauver le système financier, est celui de la « dévaluation monétaire continue, qui aboutira très probablement à la stagflation. » « Nous pensons qu’une autre vague d’inflation suivra et que l’environnement de « stagflation 2.0 » continuera à nous accompagner », résument-ils.

Comment se protéger en cas de récession ? Où placer son argent en temps de récession ?

La semaine prochaine, nous verrons comment les différentes classes d’actifs pourraient être amenées à se comporter si les pronostics de S&V se vérifient.

A lundi !

0 commentaires