Lorsque ratio or/argent monte, le cours de l’or augmente par rapport au cours de l’argent. Lorsque le ratio or/argent baisse, c’est le cours de l’argent qui augmente par rapport au cours de l’or. Jusque-là, rien de très compliqué.

Mais quel est le « juste prix » de l’argent par rapport à l’or ? Autrement dit, comment interpréter les fluctuations du ratio or/argent, et quelles conclusions en tirer en matière de perspectives de prix ?

L’histoire du ratio or/argent expliquée par les cycles économiques

Voici la réponse que proposent Ronald Stöferle et Mark Valek (S&V) dans leur dernier rapport In Gold We Trust : le « juste prix » de l’argent, par rapport à l’or, « C’est le juste prix de l’or, quel que soit ce dernier, ajusté à la situation monétaire de l’ordre financier mondial. »

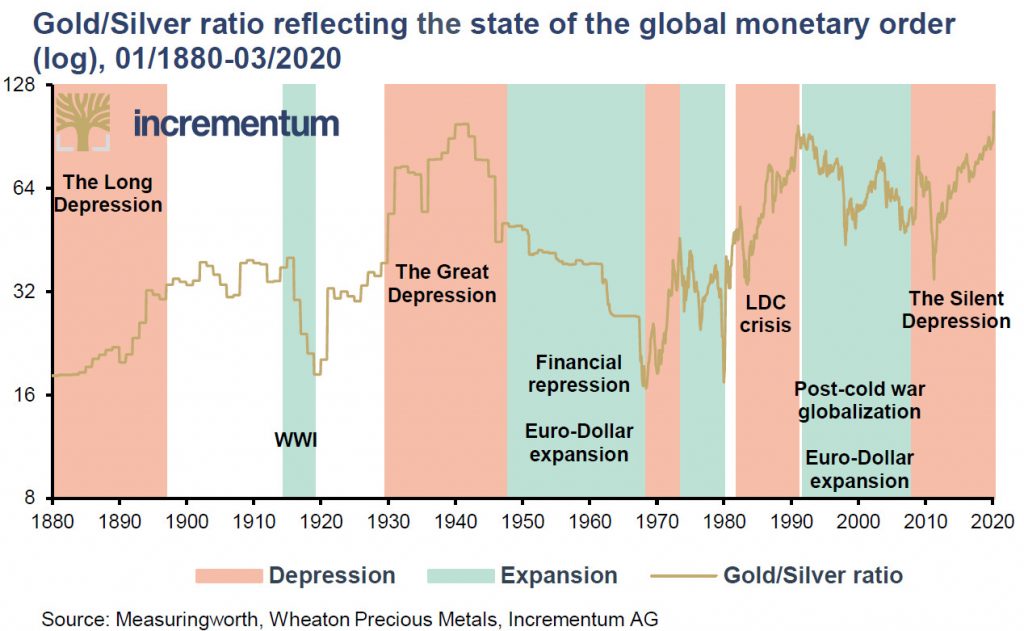

Cela ne vous semble pas très clair ? Rassurez-vous, S&V expliquent dans le détail la réalité que recouvre cette formule : « Pendant les périodes d’inflation et de prolifération monétaire, l’argent dépasse la valeur de l’or en termes de taux de variation, et le ratio or/argent diminue. Pendant les périodes de désinflation, de déflation et de destruction monétaire, c’est l’inverse qui se produit et le ratio augmente. Voilà comment les choses se passent depuis (au moins) 150 ans – depuis la Grande dépression de 1873-1896, comme en atteste ce graphique. »

Le ratio or/argent reflète l’état de l’ordre monétaire global (01/1880 – 03/2020)

Autrement dit, le cours de l’argent est encore plus sensible à l’augmentation de l’inflation que ne l’est celui de l’or, ce qui conduit alors le ratio or/argent à baisser. Le cours de l’or est quant à lui plus sensible que celui de l’argent à la déflation, ce qui conduit alors le ratio à augmenter.

A ce stade, peut-être vous demandez-vous comment cela se fait-il que le ratio or/argent soit à son sommet historique, alors même que les politiques monétaires des banques centrales n’ont jamais été aussi accommodantes ? Excellente question. J’avais apporté une réponse dans cette conférence de 2013, mais S&V expliquent les choses beaucoup mieux que moi.

« Le ratio actuel atteint des sommets vertigineux parce que l’ordre monétaire mondial est caractérisé par la désinflation, la déflation et la destruction monétaire. Cela va à l’encontre de l’hypothèse implicite selon laquelle la création par la banque centrale de dollars, euros, yens, francs et livres connote une expansion choquante de la liquidité et de la monnaie. Cette hypothèse n’est pas fausse – cette création a bel et bien été choquante. Mais il y avait, et il demeure, une force beaucoup plus grande qui agit dans la direction opposée : le bilan agrégé des entreprises financières.

Pourquoi les politiques des banques centrales n’ont-elles pas mené à une inflation d’ordre zimbabwéen ? Parce que les banques centrales des économies avancées, à monnaie de réserve, ne sont pas au cœur de la masse monétaire moderne. »

Dans nos économies, ce sont – pour le moment – essentiellement les banques commerciales qui sont au cœur de la création monétaire : ce sont elles qui créent la plupart de l’argent au sens où on l’entend communément.

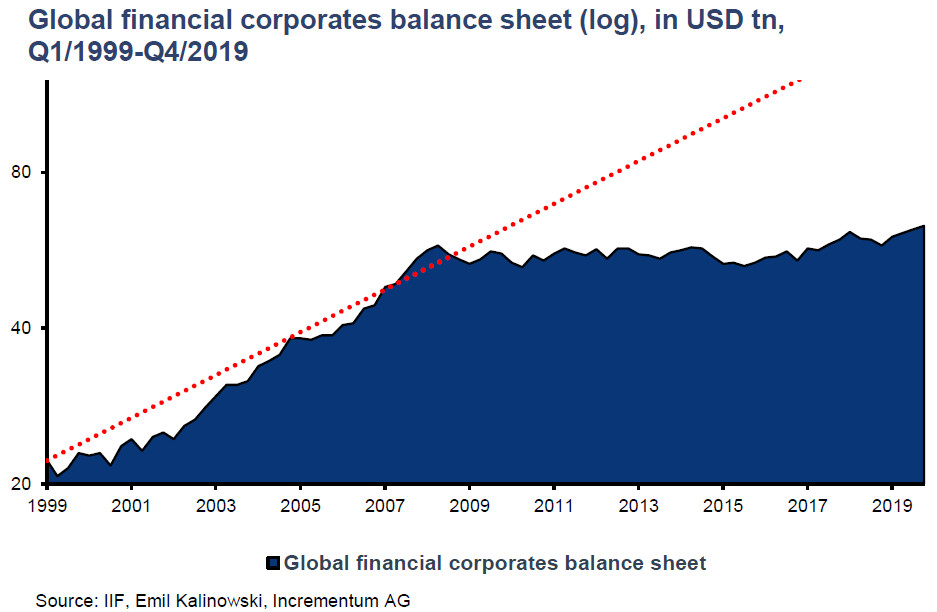

En clair, ce que nous disent S&V, c’est tout simplement que le crédit est presque au point mort. Entre 1999 et 2007, le bilan agrégé des institutions financières a cru exponentiellement. Or depuis la Grande crise financière, le bilan agrégé des banques commerciales stagne, ce qui est sans doute la meilleure preuve que la crise de 2008 n’a jamais été résolue.

Bilan agrégé des sociétés financières (trillions $, repère semi-logarithmique, T1 1999 – T4 2019)

La confiance entre d’une part les banques commerciales et, d’autre part, les particuliers et les entreprises qui sollicitent leur crédit, n’est pas au rendez-vous. Voilà pourquoi les QE et consorts ont un effet déflationniste sur l’économie. « Voilà pourquoi la création de trillions de dollars, de yens, d’euros, de francs et de livres a entraîné une baisse des taux d’inflation. Voilà pourquoi, malgré la plus grande latitude d’intervention qu’elles se soient jamais autorisé au cours de l’histoire monétaire moderne, les banques centrales des États-Unis, du Japon, d’Europe et de Chine n’ont pas été en mesure d’atteindre leurs objectifs d’inflation », expliquent S&V.

Et voilà pourquoi « le ratio or-argent a atteint un sommet en clôture quotidiens à 120 au mois de mars [2020]. La pression déflationniste était omniprésente ce mois-là. Le ratio restera élevé aussi longtemps que la destruction de la monnaie moderne se poursuivra. Nous prévoyons que cela durera aussi longtemps que se poursuivra le règne des banques centrales. »

Or S&V sont de ceux qui estiment que ce règne touche à sa fin, et que le ratio or/argent a donc vocation à baisser. Qui dit fin du règne des banques centrales dit perte de confiance dans les monnaies officielles. Cette citation de Daniel J. Want résume parfaitement la situation : « Lorsque la confiance accordée au secteur privé s’effondre, c’est déflationniste – mais lorsque la confiance octroyée au secteur public s’effondre, c’est inflationniste. »

Sans pour autant que cela n’annonce que le grand soir soit pour demain, notez qu’après avoir dépassé les 120 au mois de mars, le ratio or/argent est déjà revenu à 73 à l’heure où j’écris ces lignes.

Ratio or/argent (23/01/2020 – 23/01/2021)

Quelles perspectives de prix pour l’argent métal ?

Après nous être penchés sur la taille du marché de l’argent, après avoir analysé le ratio stock/flux de ce métal, après en avoir étudié l’offre et la demande, avant de disséquer le ratio or/argent, nous disposons à présent de toutes les clés pour réfléchir à des objectifs de prix.

Le message de S&V à ce sujet a le mérite d’être très clair : « Nous pensons que notre système monétaire mondial arrive à la fin de l’une de ses périodes déflationnistes. Le déclencheur du changement de phase est le passage du témoin inflationniste des banques commerciales à l’autorité centrale. [NDLR : c’est-à-dire le financement direct des déficits budgétaires gouvernementaux par les banques centrales] Selon toute probabilité, l’argent métal commencera son voyage inflationniste dans un avenir proche, peut-être après un autre grand un cycle déflationniste au niveau du crédit, mâtiné de défauts de paiements, ce qui ramènera in fine le ratio or/argent au niveau atteint à la fin de l’une des précédentes périodes inflationnistes. »

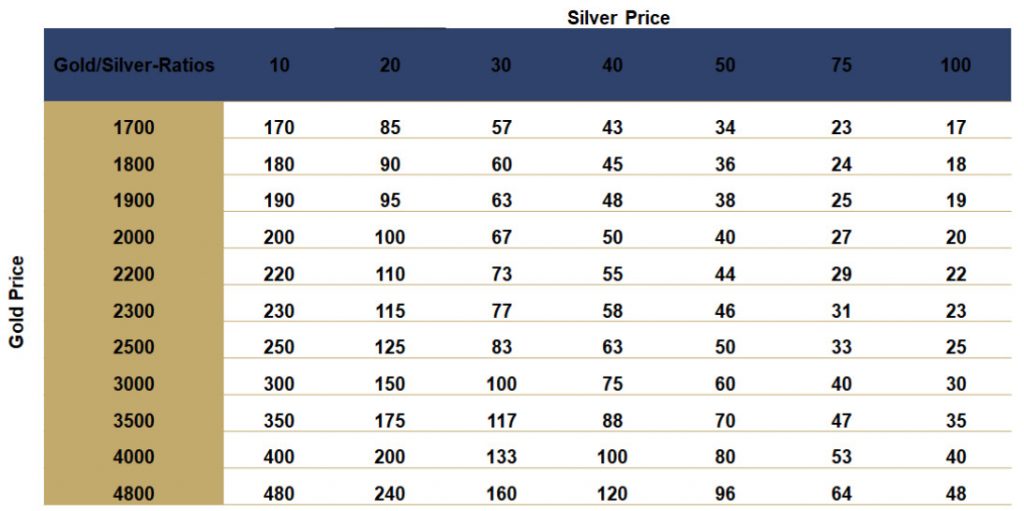

Ceci posé, S&V proposent 3 points de repère qui correspondent chacun à la fin d’une ère inflationniste au sein du système monétaire international :

- « En 2011, au plus fort de l’efficacité perçue de l’assouplissement quantitatif, le ratio or/argent était en moyenne de 44.

- En 1980, la dernière année de l’inflation des années 1970, le ratio était en moyenne de 30.

- En 1968, la dernière année de la fixation des prix par le Pool de l’or, le ratio était en moyenne de 18. », écrivent-ils.

Pour nous aider à faire le calcul, les deux Autrichiens proposent ce tableau récapitulatif du prix que pourrait atteindre l’once d’argent en fonction du prix de l’or et du ratio or/argent.

Quid du timing ? Ronald Stöferle a beau en être à son 14ème rapport In Gold We Trust et Mark Valek à son 7ème, cela ne leur permet pas encore de lire l’avenir dans les boules de cristal. « Combien de temps cela prendra-t-il ? Nous ne le savons pas, bien sûr. Le voyage post-Seconde guerre mondiale a duré 23 ans. Le voyage de l’après-guerre froide a duré deux décennies. Le voyage de l’après-Bretton Woods ? Sept courtes années. Nous ne savons pas ce que l’avenir nous réserve, mais nous serions surpris si, rétrospectivement, l’argent ne se révélait pas être un investissement judicieux pour la prochaine génération », concluent les deux Autrichiens.

Alors, faut-il investir sur l’argent ?

L’argent performera-t-il mieux que l’or dans les années, voire dans les décennies à venir ? L’analyse de S&V est séduisante.

Il me semble que l’une des clés pour répondre à cette question sera la capacité du métal gris à se remonétiser. Si les banques centrales venaient à reconstituer les réserves d’argent qu’elles ont bradé entre le début des années 1990 et le milieu des années 2010, les investisseurs institutionnels et particulier ne manqueraient sans doute pas de réagir à un tel symbole. On pourrait bien sûr objecter qu’en ce qui concerne l’or, les banques centrales ont en moyenne pivoté à contretemps : elles ont soldé leurs réserves au début du marché haussier des années 2000, pour ne redevenir acheteuses qu’à l’approche du sommet du début des années 2010. Mais la correction qui a débuté en 2013 n’a été que temporaire. Le marché de l’or est redevenu haussier et a depuis connu de nouveaux plus hauts, alors que l’argent reste très loin de son sommet du 28 avril 2011 à 32,88 € l’once en clôture à la LBMA (48,70 $).

Par ailleurs, il faut garder à l’esprit que sur le long terme, la performance de l’or est bien plus élevée que celle de l’argent, et ce pour une volatilité bien moindre. Je n’ai pas vraiment changé d’avis depuis 2013. Comme je l’écrivais alors dans mon livre : « Une allocation importante en or au sein d’un portefeuille de métaux précieux lui donnera une nature plus « conservatrice » alors qu’au plus la part allouée à l’argent métal sera élevée, au plus le portefeuille pourra être considéré comme « agressif ». « L’or du pauvre » doit donc être considéré comme un investissement complémentaire au métal jaune et non comme un substitut. »

A titre personnel, l’argent métal représente actuellement un peu plus de 8% de mon épargne en métaux précieux physiques, et je compte maintenir cette proportion aux environs de 10%.

Mais bien sûr, ce genre de considération dépend de la situation personnelle et de la relation que chacun entretient avec le risque.

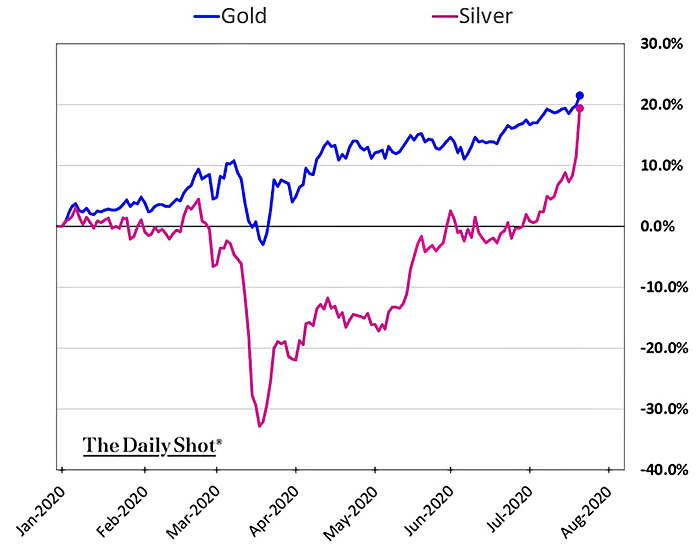

Il n’est d’ailleurs pas interdit aux plus hardis d’utiliser le ratio or/argent pour jouer les coups de yoyo de l’argent métal, ce dernier enregistrant l’essentiel de ses performances sur de courtes durées.

Janvier – juillet 2020 : l’or (en bleu) augmente assez régulièrement alors que l’argent (en rose) fait le yoyo, pour afficher au final la même performance que l’or depuis le début de l’année

Pour ce qui est du long terme, chacun agira en fonction de ses convictions. Au fil des 8 derniers billets, j’ai tenté de vous donner toutes les clés afin que vous puissiez vous faire votre propre opinion au sujet de l’évolution réciproque de ces deux métaux précieux.

0 commentaires