Chronique de crise : épisode #4

Chers lecteurs du blog L’Or et l’Argent,

Depuis hier soir, la situation est un peu plus calme que d’habitude, sur twitter. Mais il est vrai que par les temps qui courent, avec un VIX en-dessous de 60, on finirait presque par s’ennuyer.

Rassurez-vous, il s’est tout de même passé des choses passionnantes !

Marchés actions : en route pour le piège haussier ?

Hier, les marchés américains ont donc clôturé dans le vert : le S&P500 a fini en hausse de 0,47% à 2409 points, le Dow Jones est repassé au-dessus de la barre des 20 000 points (20 087) après avoir pris 0,95%, et le Nasdaq a clôturé à 7150 points (+2,30%).

Les marchés actions US semblent avoir trouvé un support.

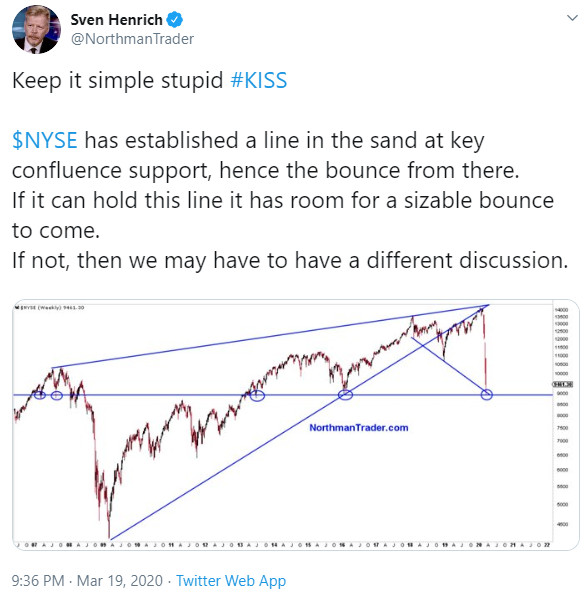

« Faisons simple. Le NYSE a tracé une ligne dans le sable sur un niveau support clé, d’où le rebond à partir de là. S’il arrive à maintenir cette ligne, il y a de la place pour un rebond important. Dans le cas contraire, on va parler de tout autre chose. »

Après le krach, les marchés actions vont tester de nouveaux supports techniques – rien de plus naturel. « Il s’agit d’un processus et d’un voyage qui prendra des mois avec de nombreuses opportunités de trading », comme le précise Sven Heinrich.

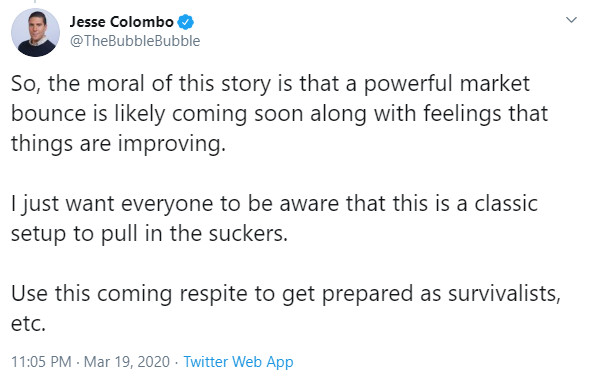

Pour Jesse Colombo, l’éventuel rebond à venir serait un piège haussier qui succèderait à la phase de déni, laissant escompter un retour à la normale sur lequel il ne faut pas compter.

« La morale de cette histoire est donc qu’un puissant rebond du marché devrait bientôt se produire, accompagné du sentiment que les choses s’améliorent. Je veux juste que tout le monde soit conscient qu’il s’agit d’un piège classique pour attirer les idiots. […] »

« Comme tant d’investisseurs sont encore dans la phase de déni, je pense que nous sommes prêts pour un puissant piège haussier qui se produira très bientôt – en particulier du fait de toutes ces annonces de relance. Le marché va probablement rebondir fort, ce qui va aspirer toute la stupid money en mode – » vous voyez, je savais que ça remonterait ! » »

Un rally de fin de mois est donc tout à fait envisageable.

Vous avez le droit de tenter votre chance mais, à toutes fins utiles, ayez à l’esprit ce conseil de David Rosenberg.

« Superbe réplique de Dave Rosenberg : « Laissez les plus-bas aux proctologues ! » .-) »

Marchés actions : quel objectif à long terme ?

Commençons avec le point de vue de Jesse Colombo, pour qui nous vivons la plus grande bulle de tous les temps, laquelle finira nécessairement non pas par se dégonfler un peu, mais au contraire par exploser.

« Nous pouvons aller beaucoup, beaucoup plus bas à partir d’ici. Nous avons eu la plus grande bulle d’actifs de l’histoire de l’humanité. Elle s’est formée en 11 ans… elle ne va pas se dénouer en trois semaines seulement. Nous devons admettre que le boom de la dernière décennie était un mirage, une farce et un mensonge. »

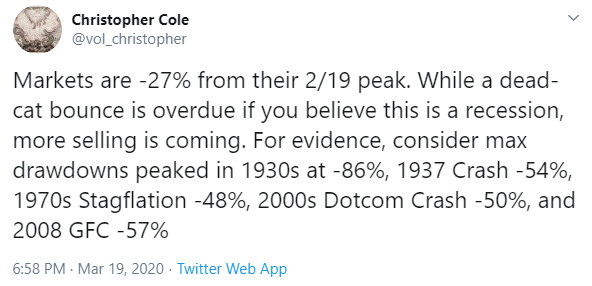

A cet égard, il faut bien reconnaître que les vingt-cinq/trente pourcents qu’ont perdus la plupart des marchés actions ne représente pas grand-chose en comparaison des catastrophes boursières qui ont précédé.

« Les marchés sont à -27% de leur sommet du 19 février. Avec un rebond de chat mort qui se fait attendre si vous pensez que nous avons affaire à une récession, d’autres ventes sont à venir. En guise de preuve, considérons que les maximum drawdowns [NDRL : différence entre le plus haut et le plus bas] ont culminé dans les années 1930 à -86%, à -54% lors du Crash de 1937, à-48% lors de la stagflation des 1970s, à-50% lors du krash de la bulle internet des 2000s et de -57% lors de la Grande Crise Financière de 2008. »

A cet égard, il peut être intéressant d’avoir à l’esprit le comportement du métal jaune (en dollars, pour le coup) dans de telles périodes.

« Juste pour mettre les choses en perspective : l’or baisse dans la première phase des marchés baissiers sur les actions, mais rebondit plus rapidement que ces derniers. (via Albert Edwards de la Société Générale) »

La MMT se rapproche à grands pas

Du côté de la Fed, la « monétisation » de tous nos problèmes est en bonne voie.

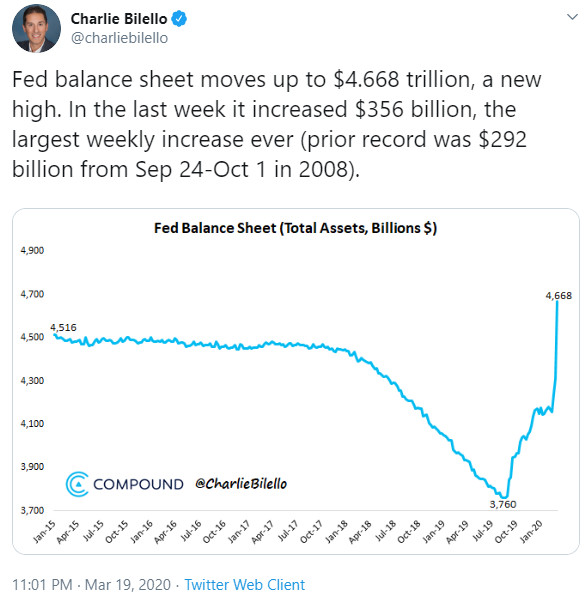

« Le bilan de la Fed monte à 4668 Mds$, un nouveau record. Au cours de la dernière semaine, il a augmenté de 356 Mds$, la plus forte augmentation hebdomadaire jamais enregistrée (le record précédent était de 292 Mds$ du 24 septembre au 1er octobre 2008). »

Et les politiciens américains regorgent de bonnes idées, dont voici la dernière en date :

« BREAKING : La Réserve fédérale étend ses achats d’actifs aux obligations municipales »

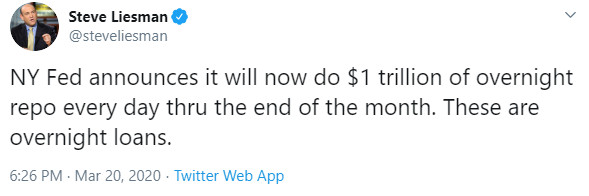

Sur le plan des repos, la petite musique à 1000 Mds$ par jour continue…

« La Fed de New York annonce qu’elle réalisera désormais 1000 Mds$ de repo du jour au lendemain jusqu’à la fin du mois. Ce sont des prêts à un jour. »

Bref, il semble bien que la MMT se rapproche à grands pas…

Il faudra bien tout ça car niveau croissance, les prochains trimestres vont être difficiles…

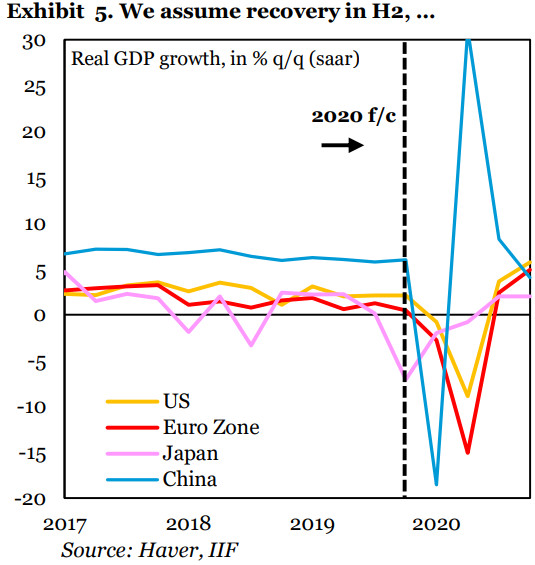

L’Institute for International Finance ampute ses prévisions de croissance pour 2020

Hier, l’IFF a mis à jour ses prévisions de croissance mondiale. Il retranche 1% et table désormais sur du 0,4% en 2020.

Il est à noter que cette prévision repose sur le scenario suivant : « L’hypothèse clé sous-jacente à ces prévisions est une reprise au S2, qui à son tour suppose que le virus s’atténue d’ici l’été et que le stress sur le marché du crédit ne se révèle pas trop destructeur. » Croisons les doigts.

Hypothèse de croissance du PIB de l’IIF pour 2020

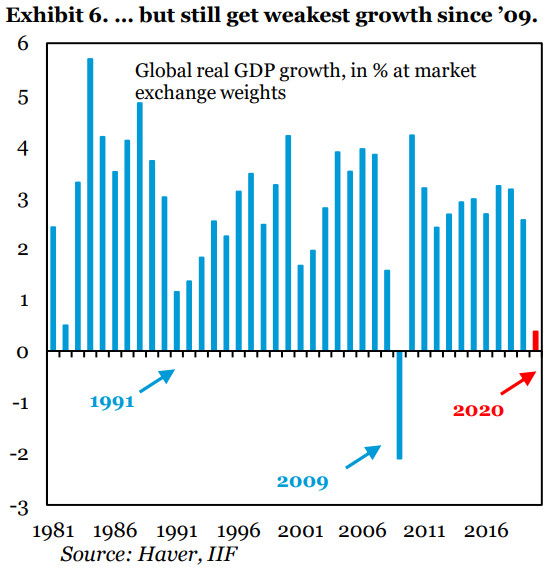

Dans le meilleur des cas, l’économie mondiale enregistrera de toute façon sa plus faible croissance depuis 2009

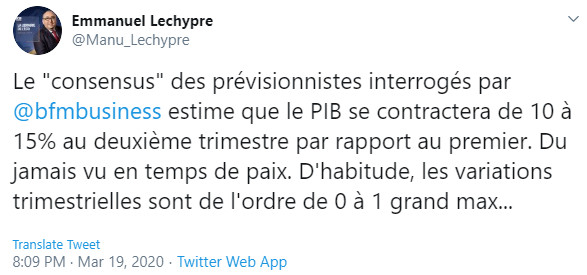

Et voici ce à quoi on peut d’attendre pour ce qui est de la France.

Quoi qu’il en soit, ce midi, les marchés repassaient en risk-on, en anticipation de la prochaine livraison des banques centrales…

« Les actions et les obligations se redressent en prévision des injections massives de liquidités par les banques centrales mondiales. »

Le CAC40 était à la fête et a clôturé la semaine à 4048 points, en hausse de 5% sur la journée.

A très bientôt pour le cinquième épisode de cette chronique, et bon courage pour ce premier week-end de confinement !