Est-il possible de déterminer quand cela est une bonne idée d’avoir de l’or en portefeuille, et quand cela est une mauvaise idée ? Charles Gave et Didier Darcet de Gavekal proposent une réponse à cette question au regard de leur modèle des quatre « quadrants économiques »…

Quand faut-il avoir de l’or en portefeuille ?

Placement (pièces et lingots physiques, or papier), investissement : quand passer à l’achat sur l’or ?

Pour les goldbugs, la réponse est « tout le temps », puisqu’une crise est toujours susceptible de survenir demain.

Pour les chrysophobes, la réponse est « jamais », puisque sur les long et très long termes, il est beaucoup plus rentable de détenir des actions (ou du bitcoin) plutôt que de l’or.

En ce qui me concerne, j’ai eu l’occasion de présenter dans ces colonnes des opinions non pas médianes, mais plus circonstanciées :

- En partant d’un constat aussi général qu’évident : à chaque environnement macroéconomique ses actifs de prédilection. Par exemple, la stagflation est l’environnement parfait pour que le cours de l’or se déchaîne. L’or performe merveilleusement en période de guerre ou d’hyperinflation. Or contraire, le métal performe relativement mal dans un contexte désinflationniste et dans une économie « Boucle d’or ».

- En présentant le modèle du Synchronous Bull Market Indicator (SBMI) de Dietmar Knoll qui aide à identifier les périodes durant lesquelles il vaut mieux être sur l’or que sur les actions, et inversement ;

- En expliquant pourquoi l’or et le bitcoin ne sont pas des alternatives, mais sont au contraire complémentaires au sein d’un portefeuille financier.

Je considère ainsi qu’il y a des périodes durant lesquelles il faut avoir de l’or en portefeuille, et des périodes durant lesquelles il vaut mieux avoir autre chose à la place – et je ne m’en suis jamais caché.

Les cycles longs dans la gestion de portefeuille selon Gavekal

C’est pourquoi j’ai été extrêmement intéressé par la lecture du billet de Charles Gave intitulé Les cycles longs dans la gestion de portefeuille, dans lequel le président de l’Institut des Libertés (IDL) présente le les conclusions dressées par Didier Darcet, son associé au sein de Gavekal, dans deux articles de recherche publiés courant février (voir ici et là).

La question à laquelle Didier Darcet et Charles Gave proposent une réponse n’est pas « comment bâtir un portefeuille qui permettra à son détenteur […] de devenir riche, mais de rester riche », précise le président de l’IDL.

À cette fin, la contrainte est double :

- « Rentabilité moyenne annuelle entre 3% et 5% réels. À 4 % réels, je double mon capital en 18 ans, ce qui est beaucoup mieux que la croissance du PIB.

- Perte maximum entre un plus haut et un plus bas entre 8 % et 12 % », indique Charles Gave.

Le cadre de réflexion est la France entre 1840 et 2020, avec comme terrain de jeu 4 types d’actifs :

- L’or ;

- Les titres de dette à court terme du Trésor ;

- Les obligations assimilables du Trésor ;

- Les actions françaises.

L’Institut des Libertés et Didier Darcet m’ayant aimablement autorisé à citer les 3 publications en question dans les colonnes du Blog l’Or et l’Argent, je vais me faire le plaisir de vous en proposer une synthèse commentée.

La première étape de leur démarche est la suivante.

Définir les « quadrants économiques » et leurs actifs de prédilection

« Toute politique d’investissement doit s’ancrer dans deux paramètres, écrit Charles Gave :

- L’évolution de l’activité économique (croissance ou décroissance).

- L’évolution des prix (inflation ou déflation). »

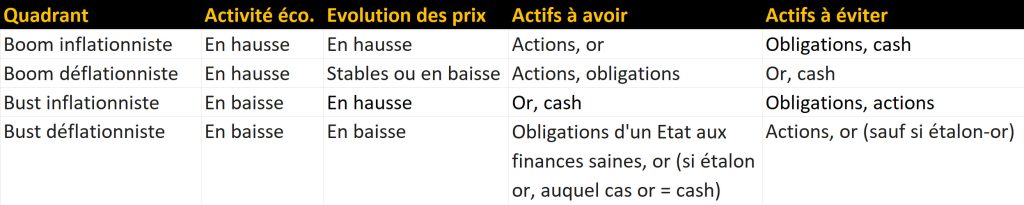

Par conséquent, il y a 4 grandes configurations macroéconomiques possibles (ou « quatre quadrants économiques », pour reprendre l’expression de Gavekal), lesquelles ont chacune leurs actifs de prédilection :

Les « quatre quadrants économiques » de Gavekal et leurs actifs de prédilection (or, cash, obligations ou actions)

Source : Institut des Libertés, Gavekal, tableau réalisé par Nicolas Perrin

Ce cadre analytique ainsi posé, on en vient à la deuxième étape.

Définir une stratégie d’investissement

L’approche de Charles Gave et de Didier Darcet est une adaptation du « portefeuille permanent » d’Harry Browne. Pour rappel, cette stratégie consiste à allouer 25% aux 4 compartiment que sont l’or, les liquidités, les obligations et les actions. L’unique règle de gestion consiste à rééquilibrer annuellement les compartiments à 25% dès lors que l’un d’entre eux a diminué à moins de 15% ou représente plus de 35% du portefeuille.

Chez Gavekal, il s’agit de croiser l’approche du « portefeuille permanent » avec l’approche maison par les « quatre quadrants économiques » et leurs actifs de prédilection. Ainsi, en allouant « aucun capital dans l’actif qui n’a aucune chance compte tenu du scénario dans lequel nous sommes », on aboutit à un portefeuille à 2 ou 3 compartiments représentant chacun 50% ou 33%, explique Charles Gave.

Cette stratégie ainsi définie, il s’agit à présent de passer de la théorie à la pratique.

Repérer dans quel type d’environnement économique nous nous trouvons

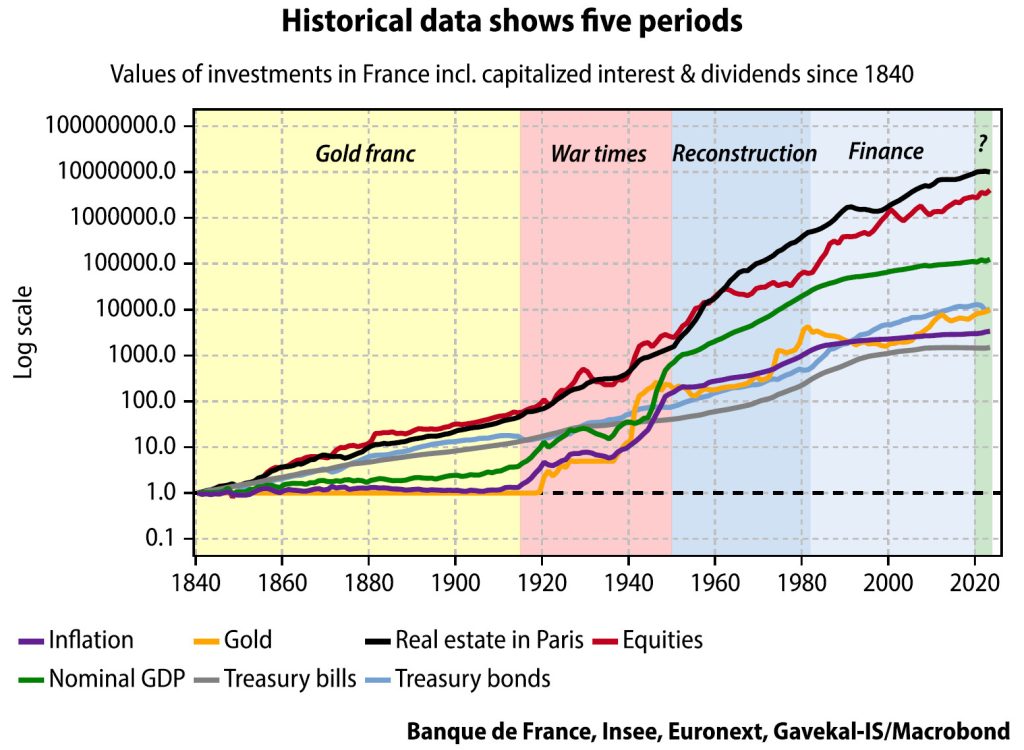

Voici comment Charles Gave et Didier Darcet découpent en 5 grandes périodes les 184 années qui nous séparent de 1840. (C’est moi qui souligne et qui mets en gras.)

Valeur d’une sélection d’actifs en France au cours des 5 grandes périodes identifiées par Gavekal (log., 1840-2023)

Franc or (1840-1914)

Comme l’indique Charles Gave, il s’agit d’« une période sans inflation, le régime monétaire étant l’étalon or. Pendant cette période, nous avons eu une alternance de booms et de busts déflationnistes. L’or ne sert à rien. »

Temps de guerre (1915-1949)

« Nous avons vécu dans une période de guerres et avons donc été dans une période inflationniste, pendant laquelle il y a eu des destructions massives de valeur. Il ne fallait avoir que de l’or », souligne Charles Gave.

Didier Darcet, qui intègre l’immobilier dans l’équation, précise que « de 1914 à 1950, l’immobilier parisien a perdu -71% de sa valeur réelle (c’est-à-dire après déduction de l’inflation), les actions -64%, les obligations courtes et longues -97%, tandis que l’or a gagné 50% ! L’or est le seul actif financier qui a suivi l’inflation, sauvant ainsi les plus chanceux de l’effondrement financier. »

Ère de la reconstruction (1950-1981)

Si l’on envisage 1950-1980 comme une seule et même période, alors « Le travail rapportait autant que les actions et dépassait de loin les actifs à revenu fixe. Enfin, l’immobilier a pris son essor et n’a jamais faibli. C’est donc en travaillant et en achetant un logement que l’on a le mieux gagné sa vie », relève Didier Darcet.

Si l’on découpe cette ère en 2 sous-périodes, à la façon de Charles Gave, on observe alors que :

- « De 1945 à 1972, nous avons eu une période de boom inflationniste et de reconstruction. Il fallait avoir de l’or, acheter des actions dans les sociétés contribuant à la reconstruction de l’infrastructure et ne pas avoir d’obligations De 1959 à 1972, il fallait vendre les sociétés d’infrastructure pour les remplacer par des valeurs liées à la consommation. […]

- De 1972 à 1982, nous sommes passés par un bust inflationniste d’anthologie. Il ne fallait avoir que de l’or à nouveau », indique le président de l’IDL.

Temps financiers (1982-2019)

« De 1982 à 2020, nous avons eu un immense boom déflationniste, à nouveau il fallait tout avoir, sauf du cash et de l’or », résume Charles Gave.

Didier Darcet précise que « L’inflation a culminé au début de la première période, les taux des obligations à long terme atteignant plus de 16 % en 1981. Dans les années qui ont suivi, la baisse des taux d’intérêt a été un eldorado pour les investissements obligataires et les actions. Les revenus des ménages ont baissé par rapport aux loyers, d’où l’augmentation des inégalités de richesse, concentrées dans le quantile des 1 % les plus riches de la population. C’est l’époque de la fameuse allocation équilibrée 50% actions – 50% obligations. »

De nos jours (2020-2023)

« Depuis 2020, indique Charles Gave, nous sommes à nouveau dans un boom inflationniste et il ne faut avoir que des actions et de l’or. »

Au cours des trois dernières années, « la valeur de l’or a augmenté autant que celle des actions, dividendes compris, indique Didier Darcet. […] L’or a remplacé les obligations d’État en tant qu’actif antifragile de choix pour contrebalancer les risques liés aux actions », ajoute-t-il avant d’indiquer qu’il fallait alors avoir un portefeuille 50% actions – 50% or.

Notez bien que lorsqu’ils évoquent des pourcentages, Charles Gave et Didier Darcet font référence à la place que ces actifs occupent dans le cadre d’un portefeuille financier investi à long terme.

Or avant de construire ce type de placement, il faut bien sûr avoir accumulé assez d’épargne de précaution, c’est-à-dire de trésorerie immédiatement ou très rapidement mobilisable.

Combien ? Vous devez en avoir autant que nécessaire, en partant du principe que « les emmerdements volent toujours en escadrille », comme le rappelle Charles Gave dans un autre billet.

Voyons à présent ce que cette stratégie aurait donné en termes de chiffres.

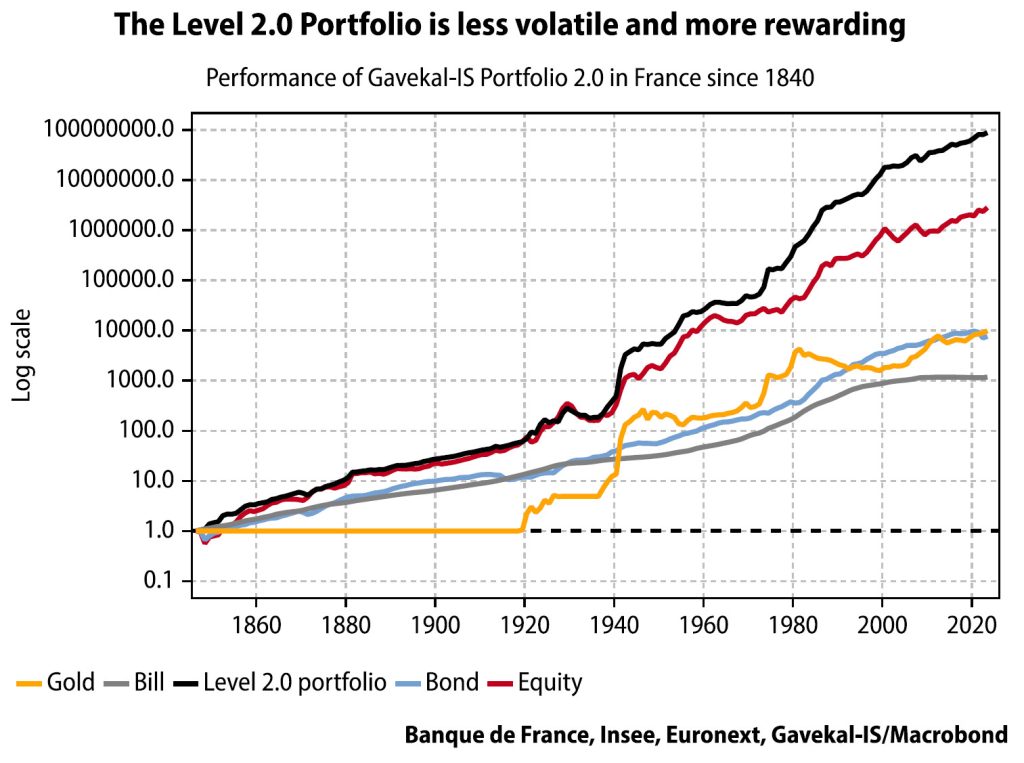

Backtesting du Level 2.0 Portfolio de Gavekal : quelle performance ?

Si Didier Darcet a commenté la valeur de l’immobilier parisien, le portefeuille de Gavekal n’inclut pas cet actif dans son champ des possibles.

En se cantonnant à l’or, aux placements monétaires et obligataires et aux actions, et ce avec un seul rééquilibrage annuel sur la période 1840-2023, le portefeuille « Level 2.0 »de Gavekal-IS aurait néanmoins :

- Très largement dépassé la performance de chacun de nos 4 actifs pris individuellement ;

- Et ce avec un niveau de volatilité moindre.

Performance du portefeuille Level 2.0 de Gavekal-IS comparé à l’or, aux placements monétaires, aux obligations et aux actions (France, log., 1840-2023)

Plutôt impressionnant, n’est-ce pas ?

Or et bourse : comment allouer son argent en 2024 et après ?

Est-ce le moment, est-il judicieux d’investir, faut-il acheter de l’or en ce moment ?

Comme on peut le constater sur le premier graphique de Didier Darcet, le nom par lequel on appellera la période qui s’est ouverte en 2020 reste encore à définir.

Ceci dit, pour Charles Gave, « nous sommes en train de rentrer dans le monde développé (le nôtre) dans des scénarios qui pourraient être très dangereux pour votre épargne.

- En termes clairs, allons-nous arriver dans des période inflationnistes où des guerres se produisent ?

- Allons-nous vers des dépressions inflationnistes ici et des booms déflationnistes ailleurs ?

Je n’en sais rien. Mais rien de tout cela ne m’apparaît improbable.

Et donc, plus que jamais, il vous faut bâtir un véhicule tout terrain pour votre épargne et c’est mon intention de continuer à vous y aider », conclut le président de l’IDL, à qui je laisserai le mot de la fin.

Bonjour

Je ne comprends pas la logique des 4 cadrans.

Je comprends que le cash safe s’évalue en déflation, l’or en inflation, les actions s’évaluent en croissance économique et les obligations fiables lors des récessions.

Dans l’exemple du boom déflationniste, j’aurai acheter des actions et garder du cash. En fonction de la rentabilité j’aurai acheter certaines obligations et de l’or en solde.

Lors d’un bust inflationniste j’aurai acheter des obligations détat Longue et de l’or. Et acheter à bas coup les autres actifs.

Ou est mon erreur ?

Merci d’avance